Hüfner: Das Ende der Sparsamkeit

| Das Ende der Sparsamkeit | |

| 2/2018 | |

| Martin Hüfner | |

| Assenagon (Website) |

Download Kommentar @ Feedback an Redaktion

Die Arbeitsteilung in der Stabilitätspolitik verändert sich: Die Finanzpolitik rückt nach vorne, die Geldpolitik tritt zurück. Geht das gut?

21.02.2018 | 11:03 Uhr

- Mit der besseren Konjunktur geht auch die Finanzpolitik auf Expansionskurs.

- Das gilt vor allem für die USA. Aber auch in Europa gibt es entsprechende Ten¬denzen. Diese Politik widerspricht allen keynesianischen Prinzipien.

- Es kommt nicht nur zu mehr Wachstum, sondern auch zu mehr Inflation und höheren Zinsen. Die Leistungsbilanz der USA könnte sich weiter verschlechtern.

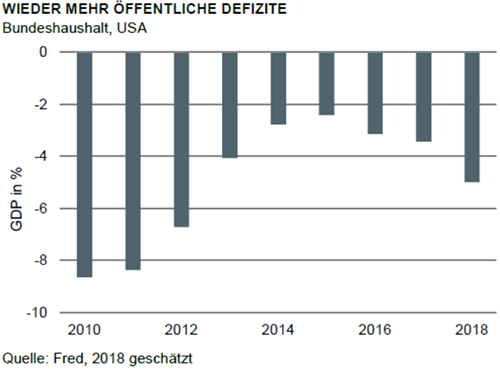

Wenn man die Schlagzeilen der amerikanischen Finanzpolitik in diesen Tagen liest, kann einem schon heiß und kalt werden. Ende letzten Jahres wurden die Steuern für 2018 um rund USD 125 Mrd. gesenkt. Anfang Februar wurden dann die Ausgaben im Zuge des Haushaltskompromisses für dieses Jahr um ca. USD 150 Mrd. erhöht. Beides zusammen bringt das Defizit des Bundes um etwa USD 275 Mrd. nach oben. Das entspricht knapp 1,5 % des GDP. Da scheint wohl jemand richtig die Spendierhosen anzuhaben.

Es kommt aber noch ärger. In der letzten Woche wurde das lang erwartete Infrastrukturprogramm in Höhe von USD 1.500 Mrd. verkündet. Es soll mit Geldern des Bundes in Höhe von USD 200 Mrd. bezuschusst werden. Bis jetzt weiß allerdings noch niemand, wann diese Mittel fließen werden. In jedem Fall kann man nicht mehr ausschließen, dass das Defizit des Bundes in den Vereinigten Staaten auf 5 % bis 6 % steigt.

Steuersenkungen und staatliche Ausgaben sind per se nichts Schlechtes. Aber all das passiert in einer Zeit, in der es ordentliches Wachstum gibt und die Kapazitäten fast voll ausgelastet sind. Die Arbeitslosigkeit ist so niedrig wie seit dem Jahr 2000 nicht mehr. In einer solchen Situation das öffentliche Defizit so stark auszuweiten ist so ziemlich die größte Sünde, die man nach der keynesianischen Lehre begehen kann.

Nun wäre es zu einfach, nur die USA zu kritisieren. Andere Länder sind in Sachen Finanzpolitik nicht oder jedenfalls nicht viel besser. In Deutschland sieht die Koalitionsvereinbarung in einer Phase bester Konjunktur zusätzliche Ausgaben in Höhe von über EUR 45 Mrd. vor (= 1,4 % des Bruttoinlandsproduktes). Noch ist nicht klar, wann die Ausgaben fällig werden. Aber das Ziel ist den Überschuss im Staatshaushalt abzubauen.

»In einer solchen Situation das öffentliche Defizit so stark auszuweiten ist so ziemlich die größte Sünde, die man nach der keynesianischen Lehre begehen kann.«

Frankreich hat sein öffentliches Defizit unter die 3 %-Marke gebracht. Das ist erfreulich. Aber eigentlich dürfte es in dieser Konjunktursituation überhaupt kein Defizit haben. Italien hadert mit den Auflagen der EU-Kommission, weiter eine restriktive Finanzpolitik zu betreiben. Bei den Macron'schen Vorschlägen für Reformen in Europa geht es unter anderem auch darum, die Gemeinschaftsausgaben stärker auszuweiten. EU-Kommissar Oettinger sprach von EUR 3 bis EUR 8 Mrd. jährlich. Japan lebt seit Jahren mit hohem "Deficit Spending". Es hat damit eine Staatsverschuldung von 240 % des BIP angehäuft.

Überall ist das Muster ähnlich. Nachdem die Konjunktur wieder läuft, wollen die Finanzminister die Periode der Austerität beenden. Sie wollen endlich auch mal wieder aus dem Vollen schöpfen. Das ist verständlich und wird vom Wähler honoriert. Volkswirtschaftlich ist es jedoch das Falscheste was man machen kann.

Erstens steigen die Inflationsrisiken. Die Finanzpolitik fährt einen ganz "heißen Reifen". Sie verlässt sich darauf, dass die Geldentwertung nach den Erfahrungen der letzten Jahre nicht steigen wird. Also braucht sie auch keine Rücksicht darauf zu nehmen. Jeder weiß aber, dass die Gesetze von Angebot und Nachfrage nicht auf Dauer außer Kraft gesetzt sind. Irgendwann steigen die Preise, wenn mehr nachgefragt aber nicht mehr produziert wird.

Zweitens erhöhen sich die Zinsen. Als erstes gehen die langfristigen Sätze nach oben. Die Zinsstruktur wird steiler. Früher oder später wird aber auch die Geldpolitik reagieren. Sie wird die Zinsen stärker und schneller erhöhen, um mögliche Inflationsgefahren in Grenzen zu halten. Andererseits darf sie dabei aber auch nicht so rigoros vorgehen, dass die Finanzmärkte kippen. Das ist ein schwieriger Balanceakt.

Drittens ändert sich das Verhältnis der Geldpolitik zur Finanzpolitik. In den letzten Jahren saßen die Zentralbanken bei der makroökonomischen Stabilisierung im Fahrersitz. Sie konnten der Finanzpolitik bei der Stabilisierung gute Ratschläge geben. In Zukunft bestimmen die Finanzminister das Geschehen. Die Zentralbanken müssen gute Miene zum bösen Spiel machen und sich an die veränderten Prioritäten anpassen. Die Finanzmärkte goutieren so etwas nicht.

Viertens verschlechtert sich die Bonität der Staaten. Es steigen nicht nur die öffentlichen Defizite (siehe Grafik), es geht auch die Staatsverschuldung insgesamt nach oben. In den USA liegt sie inzwischen bei über 100 % des GDP. Das könnte dazu führen, dass die Rating-Agenturen die Bonität der betreffenden Staaten schlechter einstufen. Das würde die Rendite der Staatsanleihen weiter nach oben treiben. Es wirkt sich natürlich auch negativ auf das Vertrauen der Marktteilnehmer aus.

Fünftens weitet sich – wenn nicht an anderen Stellen gegengesteuert wird – in den USA der Fehlbetrag der Leistungsbilanz aus. Das verstärkt die protektionistischen Neigungen. Es hat aber auch Auswirkungen auf die Devisenmärkte. Der USD wird sich abwerten. Der Euro wird stärker werden, da der Euroraum insgesamt trotz expansiverer Finanzpolitik nach wie vor einen Überschuss in den laufenden Posten hat.

Für den Anleger

Wenn sich das Ganze in mehr oder weniger geordneten Bahnen vollzieht, werden die Finanzmärkte nicht "verrückt" spielen. In Europa werden die Bondpreise fallen. In den USA muss es nicht dazu kommen, da die Zinsen dort schon höher sind. Aktienkurse können auch bei steigenden Zinsen weiter nach oben gehen. Die Gefahr ist, dass es zu Panik und sich selbst beschleunigenden Prozessen kommt. In jedem Fall sollten Sie auf der Hut sein und an inflationsindexierte Produkte (auch Gold) denken.

Dr. Martin Hüfner,

Chief Economist bei Assenagon

Diesen Beitrag teilen: