AB: Schwächere Wachstumsaussichten begünstigen das Euro-Zinsrisiko

Europas Geldpolitiker stehen vor einem Dilemma: Entweder sie erhöhen die Zinsen weiter, um die Inflation zu bekämpfen, oder sie lockern sie, um das Wachstum anzukurbeln.

30.01.2023 | 08:12 Uhr

Die Europäische Zentralbank steht unter Druck, restriktiv zu bleiben

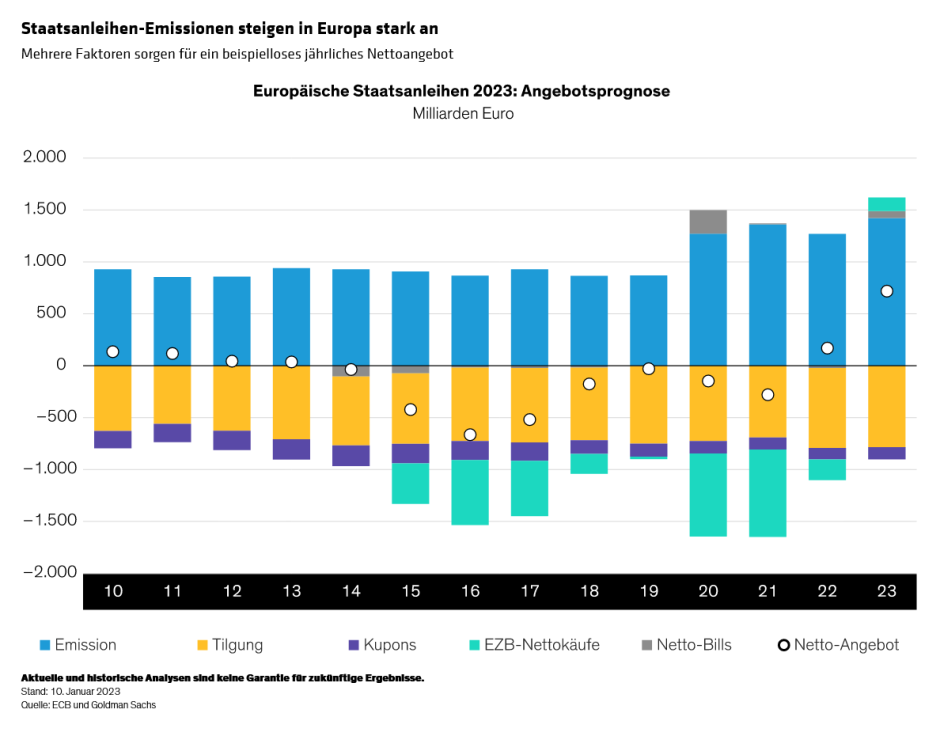

Trotz sinkender Gesamtzahlen bleibt die Kerninflation im Euroraum hoch, sodass die Europäische Zentralbank (EZB) wahrscheinlich weiterhin eine restriktive Haltung einnehmen wird. Und aus technischer Sicht steigt der Finanzierungsbedarf der Euroländer, was zu einer deutlich höheren Emission von Staatsanleihen führt (Abbildung).

Wir sind jedoch der Meinung, dass es im weiteren Jahresverlauf ein attraktiver Zeitpunkt sein könnte, die Duration in Europa zu verlängern, da die Wachstumsverlangsamung der dominierende Faktor werden dürfte.

Empfindlichkeit von Staatsanleihen gegenüber Zinserhöhungen variiert

Die Bewertungen von Staatsanleihen in der europäischen Peripherie haben sich angepasst, wobei mehrere Länder heute als stärkere Emittenten angesehen werden als in den letzten Jahren. Der Status Spaniens und Irlands hat sich verbessert, und ihre Anleihen werden nun eher wie französische Staatsanleihen gehandelt (OAT). Portugal hat ein etwas besseres Rating als Italien, während Griechenland nach der Herabstufung im Jahr 2010 den Investment-Grade-Status wieder erreichen wird und bereits zu einem niedrigeren Renditeniveau als Italien gehandelt wird. Damit sind italienische Staatsanleihen (BTP) der herausragende potenzielle Nutznießer der geldpolitischen Lockerung.

Unserer Analyse zufolge haben BTPs zwar das höchste Kurspotenzial, ihr potenzieller Abwärtsdruck wird jedoch auch durch das kürzlich eingeführte Transmissionsabsicherungsinstrument (TPI) der EZB gemildert, ein Programm, das dazu beitragen kann, dass sich die Renditespannen der Peripherieländer gegenüber deutschen Bundesanleihen nicht zu stark ausweiten.

Unsere Analysen deuten jedoch darauf hin, dass sich die BTP-Spreads ausweiten können, wenn die Renditen von Bundesanleihen steigen, und sich verengen, wenn die Renditen von Bundesanleihen fallen. Dadurch reagieren BTPs empfindlicher auf Zinsänderungen als ihre deutschen Pendants und sind daher für Anleger mit kürzerer Laufzeit und höherer Risikotoleranz potenziell attraktiv.

Wir sind der Meinung, dass Anleger in Bezug auf den Zeitrahmen einen Durationsplan in Erwägung ziehen können: Auf kürzere Sicht sollten sie vorsichtiger sein, aber in den kommenden Quartalen sollten sie das Zinsrisiko erhöhen. Und sie sollten darauf achten, welche Staatsanleihen am empfindlichsten auf Änderungen des Euro-Zinses reagieren und am besten zu ihrer Risikotoleranz passen.

In diesem Dokument zum Ausdruck gebrachte Meinungen stellen keine Analysen, Anlageberatungen oder Handelsempfehlungen dar, spiegeln nicht unbedingt die Ansichten aller Portfoliomanagementteams bei AB wider und können von Zeit zu Zeit überarbeitet werden.

Diese Informationen werden von AllianceBernstein (Luxemburg) S.à.r.l. gegeben, einer im Luxemburger Handels- und Unternehmensregister (R.C.S.) eingetragenen Gesellschaft mit beschränkter Haftung. Luxemburg B 34 305, 2-4, rue Eugène Ruppert, L-2453 Luxemburg. AllianceBernstein S.à.r.l. unterliegt der Aufsicht durch die Aufsichtskommission des Finanzsektors (CSSF). Dies wird nur zu Informationszwecken angegeben und ist nicht als Anlageberatung oder Aufforderung zum Kauf eines Wertpapiers oder einer sonstigen Anlage zu verstehen. Die hier geäußerten Ansichten und Meinungen basieren auf unseren internen Prognosen und geben keine zuverlässigen Hinweise auf die zukünftige Marktperformance. Die Fondsanlagen können an Wert gewinnen und verlieren, und es kann vorkommen, dass die Anleger nicht den vollen angelegten Betrag zurückerhalten. Die Performances der Vergangenheit bieten keine Gewähr für zukünftige Ergebnisse.

Diese Informationen richten sich lediglich an Privatpersonen und sind nicht für die Öffentlichkeit bestimmt.

© 2023 AllianceBernstein L.P.

Diesen Beitrag teilen: