Bond Vigilantes: FED - „weiterhin schrittweise“ steigende Zinsen

| Panoramic Weekly: Ruhig bleiben und „schrittweise“ anheben | |

| 8/2018 | |

| Elena Moya | |

| M&G Investments (Website) |

@ Feedback an Redaktion

Nach einem turbulenten Monatsstart erwies sich die zweite Hälfte des Augusts als eine viel ruhigere Phase für die Finanzmärkte. Obwohl die geopolitischen Spannungen nicht verschwunden sind, erfährt die Anlegerstimmung derzeit Unterstützung durch den günstigen Wirtschaftsausblick in den USA verbunden mit der Aussicht auf eine anhaltende Phase mit niedrigen Zinsen.

21.09.2018 | 09:05 Uhr

Nach einem turbulenten Monatsstart erwies sich die zweite Hälfte des Augusts als eine viel ruhigere Phase für die Finanzmärkte. Obwohl die geopolitischen Spannungen nicht verschwunden sind, erfährt die Anlegerstimmung derzeit Unterstützung durch den günstigen Wirtschaftsausblick in den USA verbunden mit der Aussicht auf eine anhaltende Phase mit niedrigen Zinsen. Die globalen Aktien- und Anleihenmärkte generierten im Wochenverlauf weiterhin stetige Zuwächse, wobei einige große US-Aktienindizes Rekordstände erreichten.

Jerome Powells erste Rede als Vorsitzender der Fed bei der jährlichen Notenbankkonferenz in Jackson Hole war wohl das herausragendste Ereignis in einer ansonsten ruhigen Woche. Die Hauptbotschaft war die Erwartung von „weiterhin schrittweise“ steigenden Zinsen, da die US-Wirtschaft weiter wächst. Der neue Fed-Vorsitzende betonte aber auch den fehlenden Inflationsdruck und merkte an, dass er nur wenige Anzeichen für eine Überhitzung der Wirtschaft sieht. Das wurde von einigen Marktteilnehmern als gemäßigtes Signal interpretiert, was dazu beitrug, die Renditen von 10-jährigen US-Staatsanleihen im Anschluss an die Rede auf ein 3-Monats-Tief zu drücken. Währenddessen flachte sich die Zinskurve von US-Staatsanleihen weiter ab und der Renditeabstand von 10- und 2-jährigen US-Staatsanleihen fiel unter 0,2%. Die Fed-Gouverneure haben jedoch öffentlich geäußert, dass sie für keine Maßnahmen stimmen würden, die die Kurve absichtlich verflachen. Auch das könnte als gemäßigtes Signal betrachtet werden.

Die vergangenen Tage waren auch für Vermögenswerte aus den Schwellenländern grundsätzlich erfreulich, wobei die anhaltend starken Ölpreise und der Rückgang des US-Dollars als willkommener Rückenwind fungierten. Die meisten Schwellenländerwährungen haben im Wochenverlauf an Wert gewonnen, obwohl es wie immer eine oder zwei Ausnahmen gab. Der brasilianische Real brach aufgrund von Sorgen ein, dass sich der frühere Präsident Lula, der aktuell eine 12-jährige Haftstrafe wegen Korruption absitzt, für eine erneute Kandidatur entscheiden könnte. Der mexikanische Peso gab im Wochenverlauf ebenfalls nach. Die anfängliche Rally im Anschluss an die Meldung über die Einigung zwischen den USA und Mexiko über eine Neugestaltung des NAFTA-Handelsabkommens drehte sich schnell ins Gegenteil, da fehlende Details zu mehr Fragen als Antworten führten.

Gewinner:

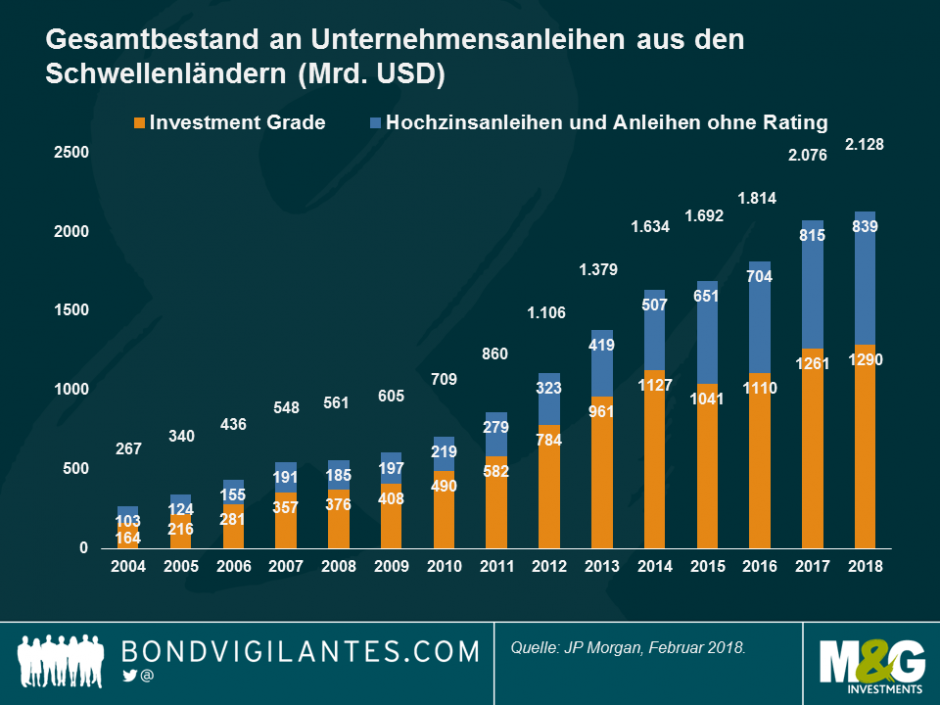

Unternehmensanleihen aus den Schwellenländern – immer größer und besser? Der Markt für Unternehmensanleihen aus den Schwellenländern wird voraussichtlich noch ein weiteres Jahr stetig wachsen, da die Schwellenländer in Bezug auf die finanzielle Durchdringung zu den Industriestaaten aufschließen und Firmen aus den Schwellenländern ihre Unternehmensführung verbessern. Durch das Wachstum hat sich aber auch der Anteil an Hochzinsemittenten erhöht, die nun fast 40% des gesamten Universums repräsentieren, wie die Grafik illustriert. Das und ihre natürliche Verbindung zu ihren jeweiligen Ländern machen sie anfälliger für externe oder idiosynkratische Schocks: Die jüngsten Krisen in Argentinien, Russland und der Türkei haben beispielsweise die Spreads des JP Morgan Corporate EM Bond Index (CEMBI) auf 340 Basispunkte über US-Staatsanleihen getrieben, den höchsten Stand seit Trump die US-Wahl 2016 gewonnen hat (und die Schwellenländer aufgrund von Sorgen über größere Handelsbarrieren einen Ausverkauf erlebten). Die diesjährigen Krisen haben dem JPM CEMBI Index bisher einen Rückgang von 2,3% beschert, obwohl bestimmte Länder positive Renditen erzielt haben, darunter Nigeria, Ghana, Ungarn, Bahrain und Paraguay. Für eine Analyse der Unternehmensbewertungen in den Schwellenländern lesen Sie den Blogartikel von M&G Fondsmanager Charles de Quinsonas „Hochzinsanleihen aus Schwellenländern: Gibt es Wertpotenzial nach dem Ausverkauf?“ oder sehen sie ihn im Interview zum Thema: „Unternehmensanleihen aus Schwellenländern: willkürlicher Ausverkauf?“ Wie man Chancen in unbedeutenderen Schwellenländermärkten identifiziert, erklärt Ihnen Mario Eisenegger von M&G in seinem Video: „Eine Geschichte aus Chile – und über andere Schwellenländer außerhalb des Radars.“

Mexikanische Anleihen – Sombrero ab: Als sich mexikanische Anleihen und der Peso nach Trumps Wahlsieg im November 2016 auf Talfahrt begaben, konnten sich nur wenige vorstellen, dass mexikanische Staatsanleihen in den ersten acht Monaten von 2018 mit einer Gesamtrendite von 8,1% das zweitbeste Anleihensegment aus einer Liste von 100 sein würden. Nur nichtstaatliche, durch private Hypothekendarlehen besicherte US-Papiere schnitten besser ab. Die Ängste vor einer Handelsbarriere zwischen den USA und Mexiko haben nachgelassen, da sich die Gespräche zwischen den beiden Ländern über ein neues NAFTA-Abkommen (Nordamerikanisches Freihandelsabkommen) in den letzten Monaten positiv entwickelt haben. Anleger wurden auch durch die jüngsten Inflationszahlen ermutigt, die seit März unter der Marke von 5% liegen. Einige Marktbeobachter glauben, dass die Inflation Ende letzten Jahres bei 6,7% ihren Höhepunkt erreicht hat und jetzt einen positiveren Verlauf nimmt. Der künftige Präsident López Obrador hat außerdem Sorgen vor steigenden Defiziten zerstreut, da er sich zu einer soliden Finanzpolitik verpflichtet hat.

Verlierer:

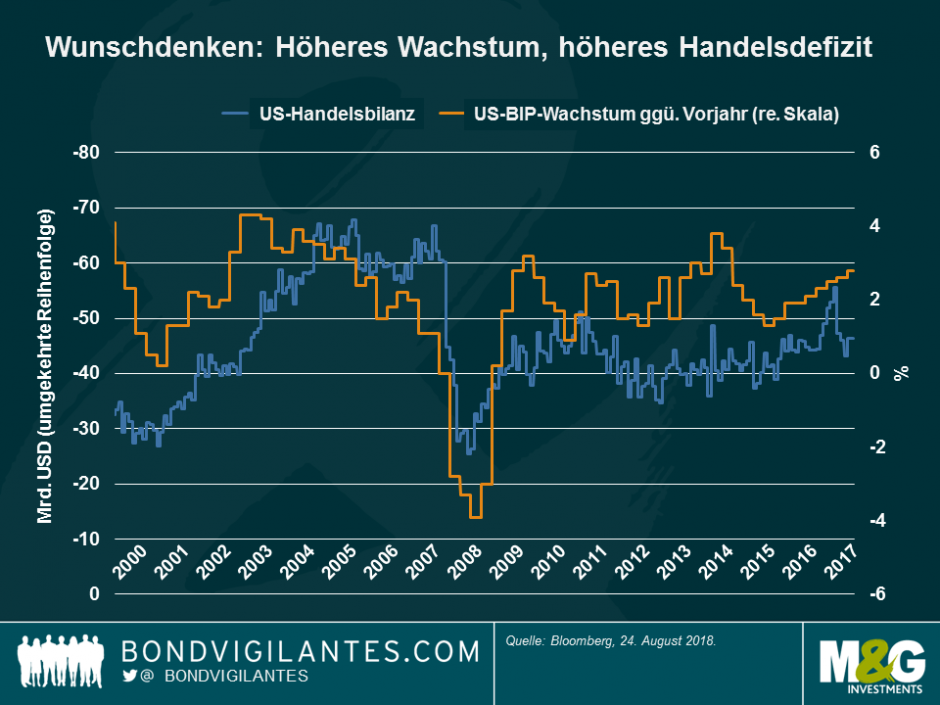

US-Handelsdefizit – Wachstum spielt eine Rolle: Der Versuch, das Wirtschaftswachstum anzukurbeln, und das Anzetteln von Handelskriegen zur Reduzierung des Zahlungsbilanzdefizits sind möglicherweise leichter gesagt als getan: Wie die Grafik zeigt, korreliert das Wirtschaftswachstum (orangefarbene Linie) ziemlich stark mit der Handelsbilanz (blaue Linie). Je höher das Wachstum ausfällt, desto größer wird das Handelsdefizit und umgekehrt. Das liegt daran, weil Wachstum den Menschen dabei hilft, mehr aus dem Ausland zu importieren, und tendenziell die Lokalwährung aufwertet und somit die Wettbewerbsfähigkeit der Exporte schmälert. Laut einer Studie des Internationalen Währungsfonds (IWF) vergrößert ein positiver fiskalischer Schock in Höhe von 1% des BIP das Handelsdefizit über 2,5 Jahre um etwa 0,7% und treibt im Falle der USA den Dollar über 1,5 Jahre um 8% in die Höhe. Auch der Besitz der weltweit führenden Währung hat in der Regel seinen Preis in Form eines Leistungsbilanzdefizits, da ausländische Investoren und Regierungen US-Vermögenswerte kaufen müssen, um ihre Reserven aufzubauen. Das führt zu einem Kapitalbilanzüberschuss, der definitionsgemäß ein Leistungsbilanzdefizit braucht, um die Zahlungsbilanz auszugleichen. Deshalb sind der Besitz der tatsächlichen weltweiten Reservewährung in einem Niedrigzinsumfeld, ein Handelsbilanzüberschuss und ein starkes Wirtschaftswachstum insgesamt möglicherweise ebenfalls leichter gesagt oder getwittert als getan.

Zinskurve – Zermürbung der Anleger: Es wird viel über die aktuelle Verflachung der US-Zinskurve geschrieben. Viele Experten, darunter die US-Notenbank (Fed), argumentieren, dass flach nicht am Boden bedeutet und ein Jahrzehnt mit rekordniedrigen Zinsen die Kurve von Natur aus abgeflacht hat. Andere sagen, dass dieser gängige Rezessionsindikator Ende der 1990er Jahre fünf Jahre lang flach war und dies erneut passieren könnte. Während all diese Argumente die Seiten der Finanzpresse füllen, nähern sich die Renditen von 2- und 10-jährigen US-Staatsanleihen weiter an: Der Abstand hat jetzt magere 20 Basispunkte erreicht, den niedrigsten Stand seit Mitte 2007 kurz vor der Finanzkrise.

Diesen Beitrag teilen: