Hüfner: Schulden und die nächste Finanzkrise

| Schulden und die nächste Finanzkrise | |

| 4/2018 | |

| Martin Hüfner | |

| Assenagon (Website) |

Download Kommentar @ Feedback an Redaktion

Es ist erstaunlich, wie stabil die Aktienmärkte derzeit angesichts der vielen Risiken in der Welt sind. Hier mal ein Blick auf die Verschuldung.

25.04.2018 | 11:42 Uhr

- Die Verschuldung in der Welt ist, anders als versprochen, seit der großen Finanzkrise nicht gesunken, sondern erheblich gestiegen. Das ist ein Warnzeichen.

- Das schürt Ängste bei den Anlegern, belastet die Finanzmärkte und hat erhebliche negative Makrowirkungen.

- Eine neue Finanzkrise muss sich daraus nicht ergeben. Wenn es jedoch irgendwo "knallt", können Weiterungen unter diesen Bedingungen schwer aufgehalten werden.

Wenn eines sicher ist, dann dies: Es wird auch wieder eine neue Finanzkrise in der Welt geben. Wann und in welcher Form wissen wir natürlich nicht. Dass sie wieder durch Zockereien am amerikanischen Immobilienmarkt passiert, schließe ich aus. Die Geschichte wiederholt sich nicht. Aber könnte sie vielleicht durch die so stark gestiegene Verschuldung von Staaten, Unternehmen und Privathaushalten ausgelöst werden? Das Thema ist derzeit in aller Munde. Der Internationale Währungsfonds hat auf seiner Frühjahrstagung in der letzten Woche in Washington eindringlich davor gewarnt.

Tatsächlich ist die Verschuldung inzwischen extrem hoch. Sie ist in der Welt mehr als doppelt so groß wie die gesamte Wirtschaftsleistung. Seit der großen Finanzkrise ist sie nicht zurückgegangen (wie alle das versprochen und prognostiziert hatten). Sie ist im Gegenteil um über 10 % gewachsen. Etwas mehr als ein Viertel entfallen auf die privaten Haushalte, 30 % auf die Unternehmen. Der Löwenanteil von 42 % betrifft den Staat.

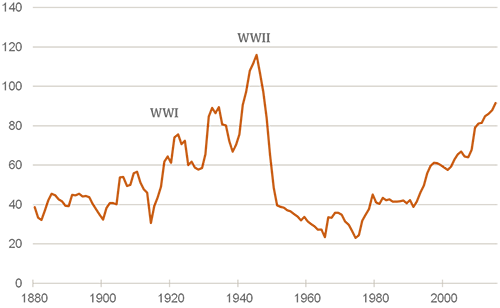

STAATSSCHULDEN IN % BIP

Industrieländer

(Quelle: IWF)

Die Grafik zeigt, wie sich die Staatsverschuldung in den letzten 140 Jahren entwickelt hat. In Kriegszeiten war sie wie zu erwarten besonders hoch. Danach ging sie meist zurück (zum Teil auch durch Währungsreformen). Heute ist sie höher als im Ersten Weltkrieg und etwas niedriger als im Zweiten Weltkrieg. Allein das ist schon beängstigend. Von einem Rückgang auf globaler Ebene kann nicht die Rede sein, allenfalls in einzelnen Ländern (zum Beispiel in der Bundesrepublik).

Nun soll man die Verschuldung nicht generell verteufeln. Nicht jeder Kredit ist schlecht. Ohne Kredite wären Wirtschaft und Gesellschaft nicht denkbar. Viele Familien mit Kindern könnten sich ein Haus oder ein Auto erst leisten, wenn die Kinder bereits erwachsen sind. Unternehmen könnten nur im Ausmaß der erwirtschafteten Gewinne wachsen, investieren und Arbeitsplätze schaffen. Wachstum und Wohlstand wären geringer. Staaten ohne Verschuldung sind häufig solche, die zu wenig in die Zukunft investieren.

»Aus den hohen Schulden muss sich nicht zwangsläufig eine neue Finanzkrise ergeben. Sie sind aber ein Zeichen, dass Regierungen, Unternehmen und Haushalte den Ernst der Lage nicht verstanden haben.«

Aber jetzt haben wir des Guten zu viel. Das ist ein Zeichen, dass in der Gesellschaft nicht ordentlich gewirtschaftet wird. Die Ausgaben sind größer als die Einnahmen. Das macht den Menschen Angst. Bei Privaten besteht die Gefahr von Pleiten. Beim Staat trauen die Menschen der Regierung nicht mehr (mit entsprechenden Folgen für Populismus und Staatsverdrossenheit). Manche fürchten, dass es zu einer Währungskrise kommen könnte. In den Lehrbüchern der Volkswirtschaftslehre haben wir früher gelernt, dass Staaten nie pleite gehen können, weil sie das Monopol zur Erhebung von Steuern haben. Ich würde das heute nicht mehr querschreiben.

Die hohe Verschuldung ist auch eine Hypothek der Finanzmärkte. Die Aktienkurse sind niedriger als sie sonst wären. Anleger bevorzugen Werte mit gesunder Finanzstruktur. An den Bondmärkten wären die Zinsen niedriger. Die Credit Spreads von Unternehmens- zu risikoärmeren Staatsanleihen könnten geringer sein. Das alles ist im Augenblick nicht so sichtbar, weil die Notenbanken die Märkte mit Liquidität fluten. Es wird sich jedoch umso stärker zeigen, wenn es wieder normalere monetäre Verhältnisse gibt.

Wegen der hohen Verschuldung sind auch die Schwankungen an den Märkten höher. Investoren müssen mehr zahlen, wenn sie sich gegen Kurseinbrüche absichern wollen. Im Augenblick ist die Volatilität noch relativ niedrig. Das wird sich jedoch ändern, wenn die Notenbanken die Liquidität einfangen und sich die Zinsen wieder auf normalere Niveaus heben.

Schließlich hat die hohe Verschuldung auch erhebliche Makrowirkungen. Das Wirtschaftswachstum leidet. Rezessionen dauern länger. Staaten sind gerade in Zeiten hohen Refinanzierungsbedarfs verletzlicher gegenüber externen Schocks. Es ist kein Zufall, dass Italien in Europa das Land mit der höchsten Staatsverschuldung ist und sich gleichzeitig mit der Erholung aus der großen Finanzkrise am schwersten tut. Der Währungsfonds richtet daher einen dringenden Appell an die Staaten, die jetzt noch guten Zeiten zu nutzen, ihre Haushalte zu sanieren und Puffer für schwierige Zeiten aufbauen.

Gibt es einen allgemeinen Maßstab, wie hoch die Staatsverschuldung sein darf, um die Handlungsfähigkeit der Regierungen zu erhalten? Nein. In Europa wurde mit den Maastricht-Kriterien die Grenze von 60 % formuliert, bis zu der die Staatsverschuldung steigen kann. Diese Grenze ist jedoch willkürlich. Für Schwellen- und Entwicklungsländer müsste sie viel niedriger liegen. In manchen Staaten könnte sie höher sein, wenn das Land seine Verschuldung überwiegend im Inland deckt (wie z. B. Japan). Letztlich hängt es auch vom generellen Umfeld ab, wie sensibel die Gläubiger auf die Verschuldungsnöte eines Staates reagieren.

Für den Anleger

Aus den hohen Schulden muss sich nicht zwangsläufig eine neue Finanzkrise ergeben. Sie sind aber ein Zeichen, dass Regierungen, Unternehmen und Haushalte den Ernst der Lage nicht verstanden haben. Die Risikoneigung ist zu hoch. Wir befinden uns im bekannten "Minsky-Moment", das jeder Krise vorausgeht. Je länger es anhält und je höher die Verschuldung steigt, umso größer die Gefahr, dass es an irgendeiner Stelle "knallt". Das beginnt normaler-weise an besonders heiklen Schwachpunkten. Bei Ländern sind es solche mit hoher Verschuldung und/oder instabilen Bedingungen wie etwa Venezuela, Eritrea, Zimbabwe oder Somalia. Es würde sich dann schnell auch auf andere Staaten oder Unternehmen ausbreiten. Noch ist es glücklicherweise nicht so weit.

Dr. Martin Hüfner,

Chief Economist bei Assenagon

Diesen Beitrag teilen: