Hüfner: Inflation - Juristen haben nicht immer recht

| Inflation - Juristen haben nicht immer recht | |

| 12/2014 | |

| Martin Hüfner | |

| Assenagon (Website) |

Download Kommentar @ Feedback an Redaktion

An sich ist die Europäische Zentralbank eine gute Institution und Mario Draghi ist ein guter Präsident. Es gibt aber eine Äußerung, die mir immer wieder gegen den Strich geht.

10.12.2014 | 09:19 Uhr

- Juristisch ist die Europäische Zentralbank verpflichtet, die Preissteigerung von derzeit 0,3 % auf das Ziel von "nahe aber unter 2 %" zu erhöhen.

- Ökonomisch ist das Unsinn. Die niedrige Inflation stört niemanden. Die EZB kann sich nur schwer beeinflussen.

- Die Geldpolitik sollte sich in dieser Situation meines Erachtens nicht zu massiven neuen Expansionsmaßnahmen drängen lassen.

Das ist, wenn Draghi sagt, dass die Inflation zu niedrig ist und er alles tun werde, um sie zu erhöhen. Die Zentralbank will die Geldentwertung erhöhen? Das klingt zumindest in deutschen Ohren ungewöhnlich.

Zentralbanken sind dazu da, den Geldwert in einer Volkswirtschaft stabil zu halten. Damit soll sichergestellt werden, dass der Preismechanismus der Marktwirtschaft ordentlich funktioniert. Dadurch wird die Allokation der Produktionsfaktoren gesteuert und es werden die Voraussetzungen geschaffen, dass es nicht zu unerwünschten Verteilungswirkungen kommt. Die EZB hat dies bisher, ebenso wie vorher die Bundesbank, ordentlich gemacht.

Und das soll jetzt geändert werden? Juristisch sind Herr Draghi und die EZB mit ihren Plänen für eine höhere Inflation durchaus im Recht. Im Maastricht-Vertrag ist die Zentralbank auf Preisstabilität verpflichtet. Dabei ist Preisstabilität definiert als eine Zunahme der Preisniveaus um "nahe aber unter 2 %". Wenn die Preise derzeit nur um 0,3 % steigen, dann ist das eindeutig zu wenig. Die EZB verfehlt ihr Ziel. Sie muss alles tun, um die Preisentwicklung wieder nach oben zu bringen.

Ökonomisch ist das jedoch Unsinn. Erstens hat die Volkswirtschaft keinen Vorteil, wenn die Preissteigerung höher ist. Die Verbraucher würden dann Kaufkraft verlieren. Die ohnehin schon niedrigen Zinsen der Sparer würden durch höhere Preise noch weiter verringert. Für die Unternehmen würden die Preissignale verzerrt. Nur Schuldner stellen sich bei einer größeren Geldentwertung besser. Das geht aber zu Lasten der Gläubiger. Es ist volkswirtschaftlich sicher nicht erwünscht.

Ein Gegensteuern der Zentralbank wäre nur dann nötig, wenn die Preise sinken würden und dies in der Volkswirtschaft zu einer kumulativen Abwärtsbewegung führen würde. Das wäre der Fall, wenn die Verbraucher bei Preissenkungen den Konsum reduzieren, um später billiger einkaufen zu können. Dann würde dadurch der gesamtwirtschaftliche Verbrauch zurückgehen und die Preise würden noch weiter sinken. Das ist aber nirgends zu sehen. Kein ernsthafter Beobachter rechnet damit. Auch in Japan gab es in den letzten 20 Jahren nie eine solche kumulative Entwicklung nach unten.

Zweitens ist die niedrige Preissteigerung durch die Konsolidierung und die Anpassungsprozesse im Euro gewollt. Wo die Preise tatsächlich sinken, ist vor allem in Reformländern wie Spanien oder Griechenland. Das wurde durch die Maßnahmen zur Erhöhung der Wettbewerbsfähigkeit erzwungen. Deflatorische Tendenzen könnten in Europa mit einem Federstrich beseitigt werden, wenn die Reformpolitik abgeblasen würde. Dazu braucht es keine Europäische Zentralbank. Glücklicherweise denkt derzeit niemand an so etwas.

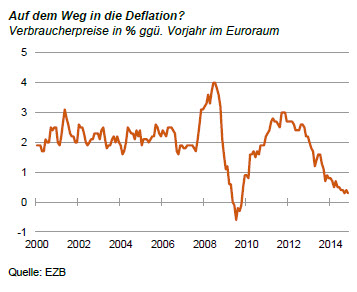

Drittens beruht die niedrige Preissteigerung zu einem großen Teil auf dem Verfall der Ölpreise. Öl ist nun einmal eine wichtige Determinante der Inflation. Über 10 % des Warenkorbes, mit dem die Preissteigerung ermittelt wird, entfällt auf Haushaltsenergie und Kraftstoffe. Alle großen Schwankungen des Preisniveaus in den letzten Jahren waren durch die Bewegungen des Ölpreises, nicht durch die Inlandsnachfrage bedingt. Siehe dazu die Grafik für die Jahre seit 2000. Die Ölpreise kann die Zentralbank aber nicht beeinflussen. Sie muss sie als Datum hinnehmen.

Im Übrigen werden die Ölpreise nicht ewig weiter zurückgehen. Saudi-Arabien hat zu erkennen gegeben, dass es nicht an einem Ölpreis unter 60 Dollar je Barrel interessiert ist. Da sind wir nicht mehr weit davon entfernt.

Viertens wird die Statistik zur Messung der Inflation immer besser. Lange Zeit hatte man geglaubt, dass die amtlichen Zahlen zur Preisentwicklung die tatsächliche Preissteigerung überschätzen, weil sie die Qualitätsveränderung bei den Produkten nicht ausreichend erfasst. Wenn die Geldentwertung mit 2 % gemessen wird, ist sie, so dachte man, in Wahrheit Null. Das Argument gilt inzwischen aber immer weniger. Durch die Einführung der hedonischen Preiserfassung ist die Statistik inzwischen recht genau. Da steigen die Preise bei einer Inflationsrate von 2 % tatsächlich um nicht viel weniger als 2 %. Eigentlich müsste man das Maastricht-Ziel jetzt auf Null reduzieren.

Meine Schlussfolgerung: Die EZB sollte sich durch die niedrige Preissteigerung nicht zu neuen Maßnahmen drängen lassen. Sie hat alles getan, was in ihrer Macht steht, um die Inflation nicht zu stark sinken zu lassen. Jetzt ist der Eimer der Geldpolitik leer. Was man in dieser Situation nur vermeiden muss ist, dass das Rad zurückgedreht wird. Vor allem muss sie verhindern, dass die Bilanzsumme des Eurosystems bei Rückzahlung der LTRO-Kredite zurückgeht. Dazu reichen aber die bisherigen Instrumente aus. Eventuell sollte man überlegen, die negativen Einlagenzinsen wieder abzuschaffen. Sie erschweren die Liquiditätshaltung der Banken und ver-ringern die Bilanzsumme des Eurosystems.

Für den Anleger ist dieser Ratschlag keine gute Botschaft. Die Aktien- und Rentenmärkte waren bisher die Hauptprofiteure der ultralockeren Geldpolitik. Wenn die EZB weitere Maßnahmen beschließen sollte, dann würde sich das dort noch einmal positiv auswirken. Andererseits müssen auch die Anleger begreifen, dass das nur eine kurzfristige Therapie sein kann. Auf Dauer sind nur solche Vermögensgüterpreise tragfähig, die auf realen Entwicklungen beruhen.

Diesen Beitrag teilen: