Ist die Liquidität von ETFs irreführend?

Anleger schätzen die hohe Liquidität von ETFs. Diese ermöglicht es Ihnen flexibel in die verschiedensten Märkte zu investieren. Auch Märkte die als illiquide bezeichnet werden sind mit ETFs investierbar. Dies birgt jedoch Gefahren und Anleger sollten sich der unterschiedlichen Liquidität auf Primär- und Sekundärmarkt bei ETFs bewusst sein.

13.01.2014 | 15:41 Uhr

ETFs sind kostengünstig, liquide, transparent und steuereffizient. Durch diese Eigenschaften ist der Erfolg von ETFs bei Anlegern begründbar und das ETF-Volumen konnte seit deren Einführung einen enormen Anstieg verzeichnen. Anleger sind es gewohnt, ETFs wie Aktien kurzfristig an den Börsen kaufen und verkaufen zu können. Die beobachtete hohe Liquidität ist jedoch die auf dem Sekundärmarkt festgehaltene. Diese mag über die „echte“ Liquidität des gehandelten Underlyings am Primärmarkt hinwegtäuschen und birgt besonders in Krisenzeiten Gefahren.

Eine Eigenheit bei ETFs im Vergleich zu anderen Fondsarten ist, dass der „Creation“- und „Redemption“-Prozess auf dem Primärmarkt stattfindet und der eigentliche Handel mit den ETF-Anteilen am Sekundärmarkt. Zum Vergleich: ein offener Fonds wird direkt mit der Fondsgesellschaft über den Primärmarkt gehandelt, wohingegen ein geschlossener Fonds (nach IPO) nur über den Sekundärmarkt gehandelt wird. D.h. der NAV wird beim offenen Fonds direkt über den Preis der Underlyings bei der Fondsgesellschaft festgelegt und der NAV beim geschlossenen Fonds über den Preis am Sekundärmarkt. Bei ETFs hingegen fallen diese beiden Prozesse auseinander. Der autorisierte ETF-Händler kauft bzw. verkauft die ETF-Anteile am Sekundärmarkt – getrieben von Angebot und Nachfrage. Wenn der resultierende Preis der Anteile zu stark vom NAV abweicht, kann der ETF-Händler die Baskets entsprechend beim ETF-Fonds eintauschen oder erstellen, damit der Preis dem NAV entspricht. Dieser Prozess ist unproblematisch solange die Liquidität an Primär- und Sekundärmarkt dieselbe ist. Dies ist der Fall bei hoch liquiden Underlyings wie Blue Chip Titeln. Auch bei nicht sehr liquiden Underlyings, wie High Yield Anleihen oder Small Caps, ist dies kein Problem, wenn die Liquidität an den beiden Märkten nicht stark voneinander abweicht. Wenn jedoch die Liquidität dieser Anlageklasse an Primär- und Sekundärmarkt divergiert und dies in einem rasanten Tempo wie man es beispielsweise in einer Krise erlebt, dann kann es zu starken Preisverwerfungen bei den ETF-Anteilen kommen, was dazu führt, dass diese weit unterhalb ihres NAV gehandelt werden.

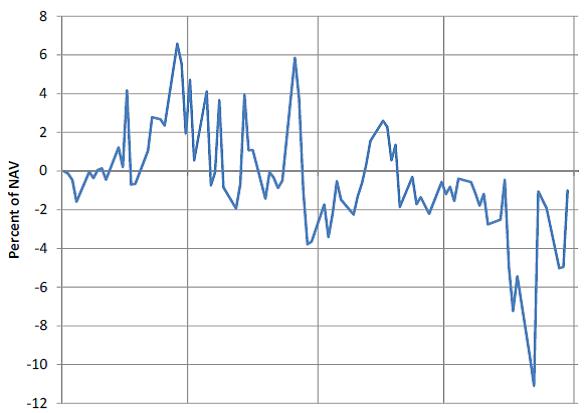

In einer Forschungsarbeit zeigt Antti Petajisto (2013) von der NYU Stern School of Business, dass die Preise von ETFs mit einer Wahrscheinlichkeit von 95% innerhalb einer Bandbreite von 130 Basispunkten um ihren NAV schwanken. Diese Bandbreite ist jedoch im Falle von ETFs mit illiquiden Underlyings signifikant höher. Bei einer Analyse von zwei High Yield Fonds zeigen sich teilweise starke Abweichungen vom NAV.

Premium des SPDR Barclays High Yield Bond ETF vs. iShares iBoxx $ High Yield Corporate Bond ETF (9.2.2008 – 13.2.2008)

Quelle: Petajisto (2013), Seite 39

Die Grafik zeigt die Differenz zwischen den Börsenpreisen und den jeweiligen NAVs des SPDR Barclays High Yield Bond ETF (Bloomberg Ticker JNK) und des iShares iBoxx High Yield Corporate Bond ETF (Bloomberg Ticker HYG). D.h. wenn beide ETFs um den gleichen Wert von ihrem NAV abweichen, dann ist die Differenz Null. Da es sich um vergleichbare High Yield Fonds handelt, würde man erwarten, dass die Abweichungen gleich stark sind bzw. in die gleiche Richtung gehen und somit die Differenz sehr klein ist. In diesem Vergleich zwischen diesen beiden sehr ähnlichen High Yield Fonds (beide halten ähnliche Titel) schwankt die Differenz der Preise zu ihren NAVs jedoch zwischen +7% und -11% innerhalb von 4 Tagen. Die Abweichungen belegen also, dass die Preisveränderungen am Sekundärmarkt nicht durch die entsprechenden Transaktionen auf dem Primärmarkt ausgeglichen werden können um den Börsenpreis nahe dem NAV zu halten.

Dieses Beispiel unterstreicht, dass die Abweichungen bei High Yield ETFs von ihrem NAV mitunter sehr groß sein können. Daher sollte man sich bei der Auswahl eines ETFs auf illiquide Anlagen bewusst sein, dass die hohe Liquidität der ETF-Anteile nicht notwendigerweise die Liquidität des Underlyings widerspiegelt. Ein ETF macht schließlich ein illiquides Underlying nicht automatisch zu einem liquiden.

Disclaimer: Die im Blog zum Ausdruck gebrachten Einschätzungen sind die persönliche Meinung des Autors und spiegeln nicht in jedem Fall die Meinung der FondsConsult Research AG oder der €uro Advisor Services GmbH wider.

Diesen Beitrag teilen: