AB: Drei falsche Annahmen über Schwellenländeraktien

Schwellenländeraktien haben einen schlechten Ruf. Doch ein verlorenes Jahrzehnt könnte erhebliches Potenzial für eine Erholung geschaffen haben.

09.02.2024 | 10:12 Uhr

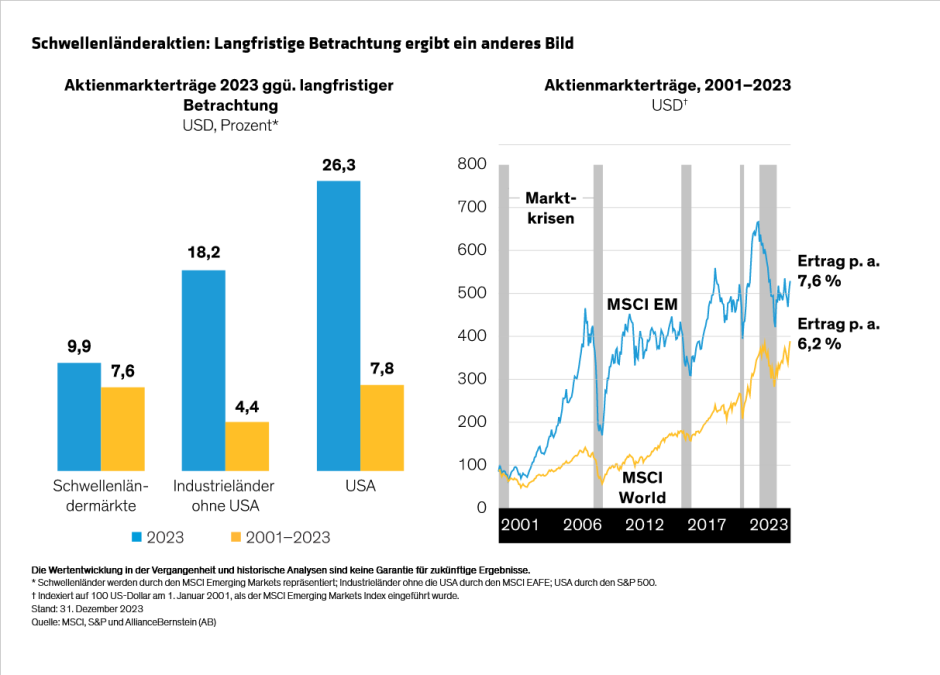

Es ist verständlich, dass sich die Anleger nur schwer für die Schwellenländer erwärmen können. Der MSCI Emerging Markets Index stieg im Jahr 2023 um 9,9 % in US-Dollar und blieb damit weit hinter dem S&P 500 zurück, der um 26,3 % zulegte. Die im letzten Jahr erzielten Erträge bildeten den Abschluss einer zehnjährigen schwachen Wertentwicklung, die die negative Stimmung der Anleger gegenüber Schwellenländeraktien zementierte. Wir glauben jedoch, dass einige der größten Bedenken auf falschen Vorstellungen beruhen.

Irrglaube Nummer 1: US-Aktien schlagen Schwellenländeraktien immer

Einige Anleger werden vielleicht überrascht sein, dass US- und

Schwellenländeraktien seit der Einführung des MSCI Emerging Markets vor

23 Jahren ähnliche Jahreserträge erzielt haben (Abbildung).

Seit 2001 haben der S&P 500 und der MSCI Emerging Markets

annualisierte Erträge von etwa 7,8 % beziehungsweise 7,6 % erzielt –

eine stärkere Wertentwicklung als die Industrieländer außerhalb der

USA.

Natürlich haben die Schwellenländeraktienmärkte in den letzten zehn

Jahren enttäuschende Erträge erzielt. Aber wenn man noch weiter

zurückblickt, bis zum ersten Jahrzehnt des 21. Jahrhunderts, dann haben

Schwellenländeraktien den S&P 500 bei Weitem übertroffen. Und seit

2001 haben EM-Aktien den MSCI World übertroffen.

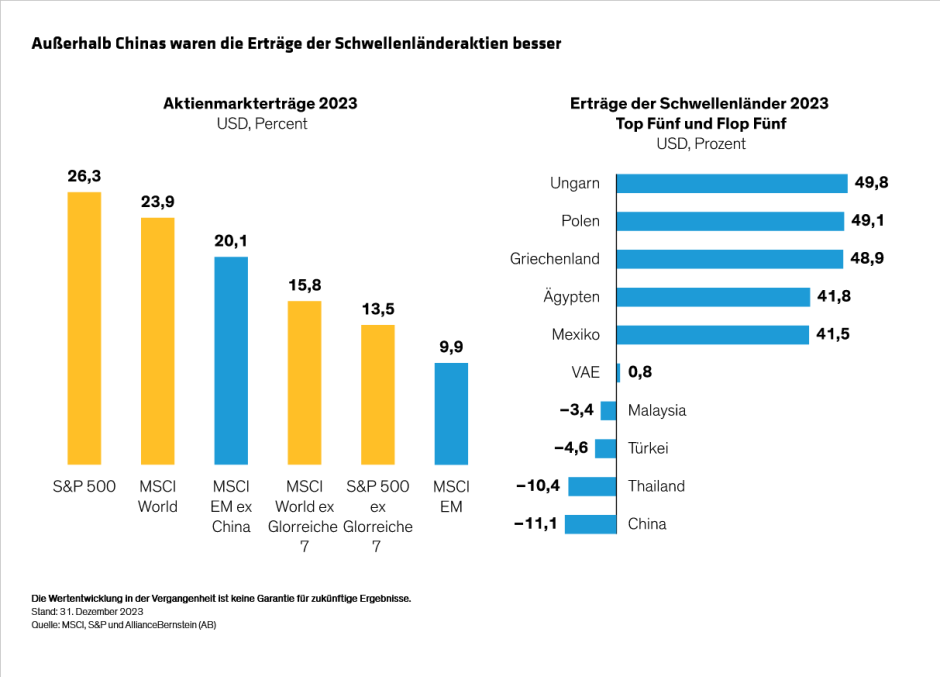

Die Wertentwicklung der Märkte im vergangenen Jahr verdeckte einige ermutigende grundlegende Trends. Die Erträge der US-Aktien wurden in erster Linie von den sogenannten „Glorreichen Sieben“ angetrieben, einer kleinen Gruppe von Mega-Cap-Aktien, die als die großen Gewinner der Revolution der Künstlichen Intelligenz (KI) angesehen wurden. Doch der breitere Aktienmarkt hat nicht annähernd so gut abgeschnitten. Und die Schwellenländeraktien wurden durch starke Rückgänge in China belastet. Abgesehen von China erzielten Schwellenländeraktien im Jahr 2023 einen Ertrag von 20,1 % (Abbildung), wobei die Wertentwicklung in einigen Ländern wie Polen, Griechenland und Mexiko hervorragend war.

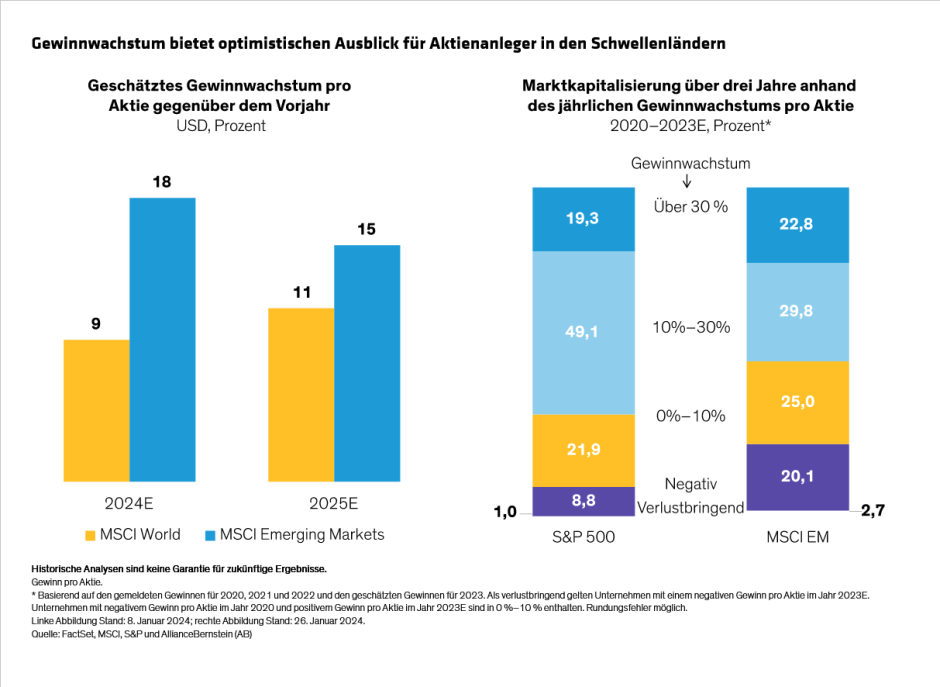

Auch die Gewinnrevisionen geben Anlass zur Hoffnung. Im

vierten Quartal 2023 wurden die Konsensschätzungen für das

Gewinnwachstum pro Aktie in den nächsten 12 Monaten für den MSCI

Emerging Markets um 5 % nach oben korrigiert, verglichen mit 1,3 % für

den S&P 500. Unserer Ansicht nach ist dies ein greifbarer Beweis für

eine Wende bei den Fundamentaldaten, die einen Wendepunkt für die

Erträge der Schwellenländeraktien gegenüber den USA signalisieren

könnte.

Die Verteilung des Gewinnwachstums in den Schwellenländern deutet unserer Ansicht nach auf unerkannte Chancen hin (Abbildung oben).

Unsere Analysen zeigen, dass mehr als die Hälfte des

Schwellenländerindex aus Unternehmen besteht, deren Gewinne um

mindestens 10 % pro Jahr oder mehr wachsen. Und ein höherer Anteil des

Indexgewichtes der Schwellenländer entfällt auf Unternehmen mit einem

Gewinnwachstum von mehr als 30 % im Vergleich zum US-Markt. Hinzu kommt,

dass der MSCI Emerging Markets bis Ende 2023 mit einem

Kurs-Gewinn-Verhältnis von 11,7 gehandelt wird, was einem Abschlag von

39 % gegenüber dem MSCI World entspricht.

Sicherlich ist der EM-Index stärker in Sektoren engagiert, die anfällig

für makroökonomische Schwankungen sind. Die Benchmark umfasst jedoch

1.441 Aktien und bietet damit eine Vielzahl von Chancen für wirklich

aktive Stockpicker. Im MSCI All-Country World Index machen die

Schwellenländeraktien nur 10,4 % der Gewichtung der Benchmark aus, aber

49 % der 2.921 Titel.

Irrglaube Nummer 3: Bei den Schwellenländern dreht sich alles um China

China war von 2001 bis 2010 ein wichtiger Teil der Wachstumsstory der

Schwellenländer, und die nachlassende Konjunkturdynamik des Landes hat

in den letzten Jahren für Schlagzeilen gesorgt. Allerdings liegen 75 %

der Gewichtung des MSCI Emerging Markets außerhalb Chinas. Und ein

höherer Anteil der Innovationen kommt aus anderen Regionen Ostasiens, wo

viele Hardwareanbieter Schlüsselkomponenten für die Künstliche

Intelligenz (KI) herstellen. Wir nennen das „KI durch die Hintertür“, da

es Anlegern die Möglichkeit gibt, am KI-Wachstum zu wesentlich

niedrigeren Bewertungen als bei den in den USA notierten Marktführern

teilzuhaben.

In der Zwischenzeit dürfte das Reshoring außerhalb Chinas

Schwellenländern wie Mexiko, Indien und Ländern in Südostasien

zugutekommen. Und der Aufstieg Indiens mit seinem reichhaltigen

Arbeitskräftepool bietet eine tragfähige, langfristige

Wachstumsperspektive.

Rohstoffe, auch Kohlenwasserstoffe, könnten paradoxerweise wertvoller

werden, da Umweltauflagen das Angebot begrenzen. Davon werden

rohstoffreiche Länder wie Brasilien, Saudi-Arabien und die Vereinigten

Arabischen Emirate profitieren. Saudi-Arabiens Plan „Vision 2030“ zur

Diversifizierung seiner Wirtschaft wird unseres Erachtens auch Chancen

für Aktienanleger eröffnen.

In China zeichnet sich ein neues Paradigma ab. China befindet sich im

Übergang zu einer Wirtschaft mit gesünderen Quellen für ein

nachhaltigeres Wachstum. Trotz der schwachen Performance in jüngster

Zeit sind wir der Meinung, dass Anleger in den Sektoren Technologie,

Medizin, Konsum und Industrie ausgewählte Unternehmen finden können, die

ein solides Wachstumspotenzial bieten, internationalen Anlegern aber

noch nicht bekannt sind und attraktive Bewertungen bieten.

Die Besorgnis der Anleger gegenüber Schwellenländeraktien ist

verständlich. Ein frischer Blick auf die historische Entwicklung und die

zukünftigen Wachstumstreiber zeigt jedoch, dass die

Schwellenländeraktienlandschaft vielfältige Chancen bietet, die sich im

Verborgenen abspielen.

In diesem Dokument zum Ausdruck gebrachte Meinungen stellen keine Analysen, Anlageberatungen oder Handelsempfehlungen dar, spiegeln nicht unbedingt die Ansichten aller Portfoliomanagementteams bei AB wider und können von Zeit zu Zeit überarbeitet werden.

Dies ist eine Marketing-Anzeige. Diese Informationen werden von AllianceBernstein (Luxemburg) S.à.r.l. gegeben, einer im Luxemburger Handels- und Unternehmensregister (R.C.S.) eingetragenen Gesellschaft mit beschränkter Haftung. Luxemburg B 34 305, 2-4, rue Eugène Ruppert, L-2453 Luxemburg. AllianceBernstein S.à.r.l. unterliegt der Aufsicht durch die Aufsichtskommission des Finanzsektors (CSSF). Dies wird nur zu Informationszwecken angegeben und ist nicht als Anlageberatung oder Aufforderung zum Kauf eines Wertpapiers oder einer sonstigen Anlage zu verstehen. Die hier geäußerten Ansichten und Meinungen basieren auf unseren internen Prognosen und geben keine zuverlässigen Hinweise auf die zukünftige Marktperformance. Die Fondsanlagen können an Wert gewinnen und verlieren, und es kann vorkommen, dass die Anleger nicht den vollen angelegten Betrag zurückerhalten. Die Performances der Vergangenheit bieten keine Gewähr für zukünftige Ergebnisse.

Diese Informationen richten sich lediglich an Privatpersonen und sind nicht für die Öffentlichkeit bestimmt.

© 2024 AllianceBernstein L.P.

Diesen Beitrag teilen: