Etikettenschwindel bei der Inflation

| Etikettenschwindel bei der Inflation | |

| 11/2013 | |

| Martin Hüfner | |

| Assenagon (Website) |

Download Kommentar @ Feedback an Redaktion

Selten hat die Veröffentlichung einer einzigen Zahl so viel Wirbel aufgeworfen. Ende Oktober wurde bekannt, dass die Preise im Euroraum nur noch um 0,7 % gestiegen sind.

12.11.2013 | 11:01 Uhr

- Die niedrige Inflation im Euroraum ist kein Vorbote einer Deflation und auch nicht das Menetekel drohender japanischer Verhältnisse.

- Sie ist neben ein paar Sonderfaktoren im Wesentlichen Ausdruck der Austeritätspolitik in den Peripherieländern des Euros.

- Die Zinssenkung durch die EZB war aus meiner Sicht nicht notwendig. Der Streit über das Thema sollte aber auch nicht hochgekocht werden.

Es hat gerade einmal eine Woche gedauert, bis die Europäische Zentralbank daraufhin ihre Zinsen gesenkt hat. Die Zeitungen waren voll von Berichten und Kommentaren über Deflationsgefahren. Die Inflationsbefürchtungen, über die im Sommer noch gesprochen wurden, schienen wie weggeblasen.

Alles sieht nach einem Paradigmenwechsel aus, von Inflation zu Deflation. Das hätte erhebliche politische, vor allem geldpolitische Konsequenzen. Ich teile diese Auffassung aber nicht. Ich habe vielmehr den Eindruck, dass diese Diskussion nicht ganz ehrlich ist. Hier wird Etikettenschwindel betrieben.

Die Verringerung der Inflationsrate ist im Wesentlichen auf drei Effekte zurückzuführen. Das eine ist der Rückgang der Nahrungsmittelpreise. Sie waren im Sommer witterungsbedingt stark angestiegen. Jetzt normalisieren sie sich, sind aber immer noch 4 % höher als vor einem Jahr. Das hat nichts mit Deflation zu tun. Es ist auch kein Grund, die Zinsen zu senken.

Das zweite ist der niedrigere Ölpreis. Anfang vorigen Jahres kostete Nordseeöl der Sorte Brent noch 125 Dollar je Barrel, jetzt sind es nur noch etwas über 100. Das ist ein Rückgang um über 20 %. Allein das verringert die Geldentwertung um zwei Zehntel Prozentpunkte.

Auch das ist aber keine Deflation im Sinne von Wachstumsschwäche. Es beruht vielmehr auf der Angebotsausweitung durch die neuen Fördertechniken des Fracking und die Entspannung im Iran, die zu mehr Ölexporten dieses Landes führen wird. Andererseits hat die Nachfrage nach Öl in den Schwellen- und Entwicklungsländern nicht mehr so stark zugenommen.

Die sogenannte "Kernrate" der Inflation, also die Rate ohne die Preise von Energie, Nahrungsmitteln, Alkohol und Tabak, lag im Oktober bei 0,8 %. Das ist mehr als die 0,7 %, es ist freilich immer noch sehr niedrig.

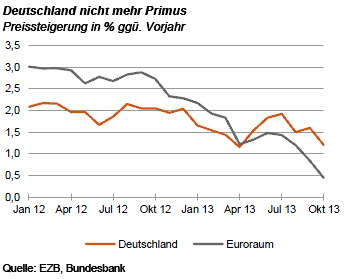

Hier kommt der dritte Grund für die geringe Geldentwertung ins Spiel. Es ist die Preisentwicklung in den Peripherieländern des Euroraums. In Griechenland gingen die Preise im September (neuere Zahlen liegen noch nicht vor) um 1 % zurück, in Irland lagen sie auf Vorjahresniveau, in Portugal stiegen sie gerade mal um 0,3 %, in Spanien um 0,5 %. Das drückt die Gesamtrate im Euroraum. Im Euroraum ohne Deutschland gerechnet, stiegen die Preise im Oktober lediglich um 0,4 % (jeweils gegenüber Vorjahr) verglichen mit 1,2 % in Deutschland. Deutschland ist nicht mehr Primus bei der Stabilität.

Die niedrige Preissteigerung im Euroraum mag in der Tat sehr niedrig und gefährlich nahe an Deflation scheinen. Das trügt jedoch. Was wir hier sehen, ist etwas ganz anderes. Es ist nicht Ausdruck einer Wachstumsschwäche oder gar Menetekel japanischer Verhältnisse. Es ist ganz einfach das Ergebnis einer bewusst und gegen viele Widerstände betriebenen Austeritätspolitik. Durch sie sollen die Fehlentwicklungen in einigen Mitgliedsländern des Euros überwunden werden.

Das ist die berühmte interne Anpassung, die in einer Währungsunion mit festen Wechselkursen die früher möglichen Abwertungen ersetzt.

Lange Zeit hat sich die Konsolidierungspolitik nicht in den Preisen niedergeschlagen, weil Umsatzsteuern und Gebühren erhöht wurden, um die Einnahmen zu steigern. Inzwischen ist dieser Effekt ausgelaufen und die Preise reagieren modellgerecht.

Wenn man hier überhaupt von Deflation sprechen will, dann müsste man von einer "gewollten" Deflation reden. Das ist nichts, das man mit Geldpolitik bekämpfen muss. Im Gegenteil muss man es eher fördern, damit die Anpassung bald zu Ende geht und man wieder auf Wachstum setzen kann.

Objektiv gesehen war die Zinssenkung daher nicht erforderlich. Sinnvoller wäre es aus meiner Sicht gewesen, wenn die EZB die niedrige Inflation als Zeichen für die fortschreitende Gesundung im Euroraum erklärt und als Ermutigung für die weitere Entwicklung dargestellt hätte. Der Hinweis auf Deflationsgefahren in Europa könnte manchen Investor verunsichern.

Andererseits sollte man den Streit über die Geldpolitik, der in den letzten Tagen entstanden ist, aber auch nicht hochspielen. Ein Viertel Prozentpunkt höhere oder niedrigere Leitzinsen machen den Kohl nicht fett. Ein früherer Vorstand einer großen Bank sagte mir: Darüber hätten wir früher gelacht. Es ist bemerkenswert, dass die langfristigen Zinsen in Spanien und Italien als Folge der Aktion der Europäischen Zentralbank nicht gesunken, sondern im Gegenteil gestiegen sind.

Für den Anleger

Dass die Inflation so stark zurückgegangen ist, ist für die Märkte eine gute Nachricht. Es gibt daher keinen Grund, in Panik zu geraten und Deflation und japanische Verhältnisse in Europa zu befürchten. Die Zinssenkung wird auf die Märkte keinen größeren Einfluss haben.

Diesen Beitrag teilen: