Der plötzliche ELTIF-Boom

European Long Term Investment Funds (ELTIF) erleichtern Anlegern, in illiquide Anlageklassen zu investieren. Der Markt boomt. Ein neues EU-Gesetz könnte den Trend noch verstärken.

29.03.2023 | 00:00 Uhr

Geschlossene Fonds gelten als riskant. Betrügereien und fulminante Pleiten haben die Branche durchgeschüttelt. Zuletzt sorgten unter anderem die Skandale rund um P&R und das Fondshaus Wölbern Invest für Aufsehen. Zahlreiche Anlegerklagen, auch im Zusammenhang mit anderen Finanzinstituten und Geschlossenen Fonds, haben in den vergangenen Jahren dafür gesorgt, dass sich Banken, Sparkassen und Fondsvertriebe zunehmend aus dem Markt zurückgezogen haben. Im Geschäft mit Privatkunden haben Investitionen in Sachwerte in den zurückliegenden fünf Jahren deshalb kaum noch eine Rolle gespielt. Nicht zuletzt die verschärfte Regulierung im Rahmen des Anlegerschutzes hat der Finanzbranche den Spaß an Geschlossenen Fonds gründlich verdorben.

Mit ELTIFs tut sich eine neue Chance auf

Mit den European Long-Term Investment Funds, kurz: ELTIF, tut sich nun ein neues Fenster auf. Die EU hat vor neun Jahren mit ELTIF ein regulatorisches Vehikel geschaffen, das Privatanlegern die Möglichkeit gibt, in illiquide Anlageklassen zu investieren. Lange Zeit wurde dieses neue Finanzinstrument in Europa nicht besonders zur Kenntnis genommen. Doch das ändert sich gerade. Ein Grund ist die zunehmende Volatilität an den Märkten, die dafür sorgt, dass sich Anleger vermehrt nach Alternativen zu Aktien und Anleihen umsehen. Illiquide Anlageformen erscheinen in diesem Umfeld zunehmend attraktiver. ELTIFs bieten Privatanlegern hier neue Chancen: Sie können nun in Anlageklassen wie etwa Private Equity, private Kredite, Immobilien oder auch Infrastruktur investieren, die bislang vor allem institutionellen Anlegern vorbehalten waren. Im Unterschied zu Geschlossenen Fonds ist dies bei ELTIFs schon mit vergleichsweise geringen Anlagesummen möglich. Zudem ist der Zugang leichter. Geschlossene Fonds schrecken viele Privatinvestoren schon durch ihre komplexen Zeichnungsprozesse und Dokumentationen sowie das oft aufwendige Steuer-Reporting ab. 100 Seiten an Produktbeschreibungen, Chancen-, Risiko- und Haftungshinweisen, kleingedruckt in englischer Sprache, sind keine Seltenheit. Im Vergleich dazu ist der gesamte Zeichnungsprozess bei ELTIFs deutlich einfacher und unkomplizierter. Die geringere Einstiegshürde und die Standardisierung unter europäischem Recht sind klare Pluspunkte für das neue Anlagevehikel.

Der ELTIF-Markt boomt plötzlich

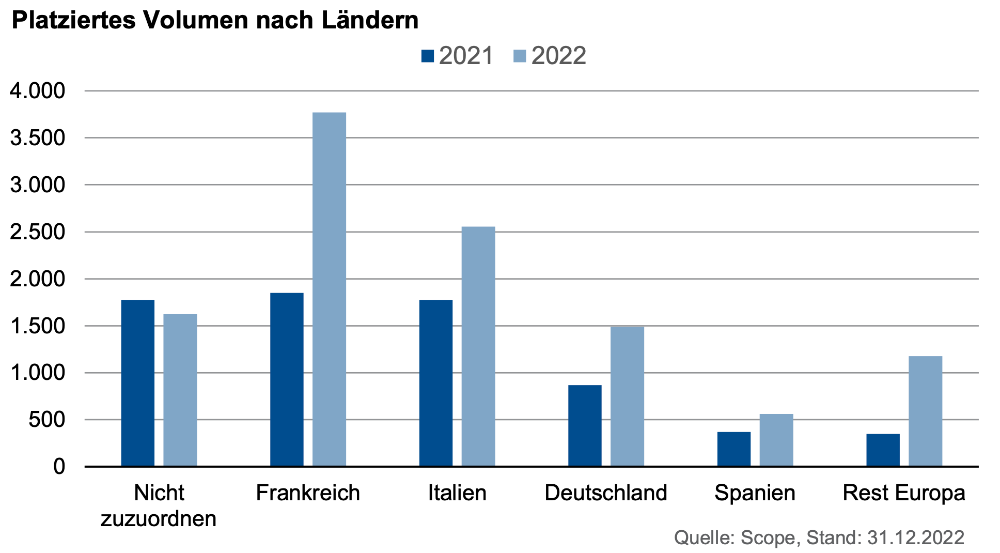

Der Markt für European Long-Term Investment Funds hat sich seit der Einführung zunächst nur langsam entwickelt. Im vergangenen Jahr, so scheint es, ist der Knoten schließlich geplatzt. Knapp vier Milliarden Euro flossen in ELTIFs, zeigt eine Analyse von Scope. Auf Basis einer repräsentativen Umfrage unter Asset Managern beziffert die Ratingagentur das Marktvolumen per Ende 2022 auf rund 11,3 Milliarden Euro. Das entspricht einem Plus gegenüber 2021 von etwas mehr als 50 Prozent. Im Laufe des vergangenen Jahres ist das ELTIF-Angebot um 23 auf 77 Produkte gestiegen. Das platzierte Volumen verteilt sich relativ gleichmäßig auf die Assetklassen Private Equity, Infrastruktur und Private Debt. Bei der Anzahl der Produkte dominieren Private Equity und Private Debt. ELTIFs auf Infrastruktur wurden größtenteils für institutionelle Kunden aufgelegt und sind entsprechend großvolumig. Bemerkenswert ist, dass Produkte, die auch an Privatanleger vertrieben werden dürfen, an Bedeutung gewonnen haben. Mit einem platzierten Kapital von 2,5 Milliarden Euro im vergangenen Jahr ist ihr Anteil am Gesamtmarktvolumen von 54% auf 60% gestiegen. In rein institutionelle Produkte flossen 1,5 Milliarden Euro. Sie machen damit 40% aus, nachdem ihr Gewicht 2021 noch bei 46% lag.

Europaweit sind ELTIFs bereits ein Erfolg – Deutschland hinkt hinterher

Sieben Gesellschaften haben 2022 ihren ersten ELTIF aufgelegt. Zu den aktivsten Asset Managern, die ihre Produkte auch Privatanlegern anbieten, gehören der Scope-Analyse zufolge Amundi, Azimut, BlackRock, Commerz Real, Generali Investments, Eurazeo, Muzinich, Neuberger Berman und Partners Group. Die meisten ELTIFs (44) sind bei der Luxemburger Aufsichtsbehörde registriert. Der größte Markt nach platziertem Volumen ist Frankreich. Er hat sich im vergangenen Jahr auf rund 3,8 Milliarden Euro verdoppelt. Er ist zum einen von Produkten geprägt, die ausschließlich für institutionelle Kunden vorgesehen sind. Zum anderen hat der Vertrieb von ELTIFs an Privatkunden in Form von fondsgebundenen Lebensversicherungen an Fahrt aufgenommen. Allein bezogen auf das Retailgeschäft bleibt Italien der größte Markt. Rund 95% des Gesamtvolumens von 2,6 Milliarden Euro stecken in Produkten, die vornehmlich an Privatkunden vertrieben werden. Auf den Vertrieb von ELTIFs in Italien wirkten sich Steuererleichterungen weiterhin positiv aus, schreibt Scope in seiner ELTIF-Analyse.

Der deutsche Markt hat sich 2022 vergleichsweise wenig sichtbar weiterentwickelt. Der KlimaVest wird weiterhin erfolgreich vertrieben. Auch Private-Banking-Einheiten von Großbanken platzieren ELTIFs bei ihren Kunden. Viele neue Vertriebsnetzwerke oder Privatbanken wurden aber nicht erschlossen. Der Ausblick ist allerdings weit positiver: Viele Produkte werden gerade lanciert oder sind in Planung und mehr Stiftungen, Family Offices und auch erste Maklerpools interessieren sich für ELTIFs. So hat etwa Neuberger Berman mit dem NB Direct Private Equity Fund 2023 ELTIF einen weiteren Fonds seiner ELTIF-Reihe aufgelegt.

Regulierung sorgt für neue Impulse

Nach Verhandlungen zwischen dem Europäischen Rat, der Kommission und dem Parlament ist am 15. Februar 2023 die Reform des ELTIF-Regimes verabschiedet worden. Die überarbeitete ELTIF-Verordnung („ELTIF 2.0“) tritt am 8. April 2023 in Kraft. Neun Monate später, am 10. Januar 2024, kommen die überarbeiteten ELTIF-Vorschriften zur Anwendung. Es wird jedoch möglich sein, bereits ab dem Datum des Inkrafttretens der überarbeiteten ELTIF-Verordnung Produkte unter ELTIF 2.0 zu emittieren. Daher erwarten Anwälte in Luxemburg die ersten ELTIFs, die unter der neuen Verordnung herauskommen, bereits in diesem Jahr. Die Verabschiedung der ELTIF-Gesetzesnovelle könnte dem Markt also neuen Schwung verleihen.

Gerade im Hinblick auf den Vertrieb an Privatanleger gibt es eine wesentliche Änderung, die für mehr Umsatz sorgen könnte: Der bisherige Mindestanlagebetrag von 10.000 Euro und die 10-prozentige Obergrenze für Privatanleger mit liquidem Vermögen unter 500.000 Euro werden gestrichen. Bei Produkten mit einer Laufzeit von mindestens zehn Jahren ist nur ein Warnhinweis zur langen Laufzeit erforderlich.

Eine Erkenntnis aus der Scope-Analyse dürfte auch für die Branche hierzulande interessant sein: In Italien und Frankreich sorgen offensichtlich steuerliche Anreize für Privatkunden dafür, dass diese Kundengruppe dort zunehmend in ELTIFs investiert. Das legt den Schluss nahe, dass es sinnvoll sein könnte, auch in Deutschland steuerliche Anreize für ELTIFs zu schaffen. Gerade im Hinblick auf Investitionen in den Transformationsprozess der europäischen Wirtschaft in Richtung CO2-Neutralität könnte das Investmentvehikel gute Dienste leisten, um mehr privates Anlagekapital in diesem Bereich zu mobilisieren.

Diesen Beitrag teilen: