Von Smart-Beta zu Multi-Beta: Nicht nur Smart sondern Multi-Smart?

In jüngster Vergangenheit haben ETFs das passive Investment revolutioniert. Das Universum der verfügbaren Indizes wurde mittels Smart-Beta Indizes deutlich erweitert und ermöglicht ein breiteres Anlagespektrum. Dem aber nicht genug: Nun wird nicht nur eine Smart-Beta Strategie in einem Index dargestellt, sondern gleich mehrere in Kombination. Diese laufen unter dem Namen Multi-Beta Multi-Strategy Indizes oder „Smart-Beta 2.0“. Aber bringen solche Indizes überhaupt einen Mehrwert gegenüber einer Kombination einzelner Smart-Beta Produkte?

18.06.2014 | 14:42 Uhr

In jüngster Vergangenheit haben ETFs das passive Investment revolutioniert. Da die vorhandenen Indizes die Märkte aber meist nur nach Marktkapitalisierung abbildeten, wurden diese kurzerhand „optimiert“ und entsprechende Produkte unter dem Namen Smart-Beta vertrieben. Diese Smart-Beta Indizes bilden jedoch immer nur eine bestimmte Indexoptimierung ab. Als logische Weiterentwicklung können diese Optimierungsstrategien kombiniert werden und stehen unter dem Namen Multi-Beta Multi-Strategy Indizes oder „Smart-Beta 2.0“ in den Marketingstartlöchern. Nun stellt sich die Frage, ob solche Kombinationen überhaupt einen Mehrwert gegenüber einem Portfolio, welches aus mehreren einzelnen Smart-Beta Produkte besteht, bieten?

Ein Smart-Beta Index setzt sich grundsätzlich aus zwei Bausteinen zusammen: Zunächst wird der Faktor gewählt, welchem man ausgesetzt sein möchte (factor tilt). Dabei kann es sich beispielsweise um Value, Size oder Momentum handeln. Zum anderen wird die Gewichtungsmethode bestimmt (diversification method). Diese reicht von maximaler Dekorrelation über minimale Volatilität bis hin zur Maximierung der Sharpe-Ratio. Aus diesen beiden Elementen ergibt sich dann der gewünschte Smart-Beta Index.

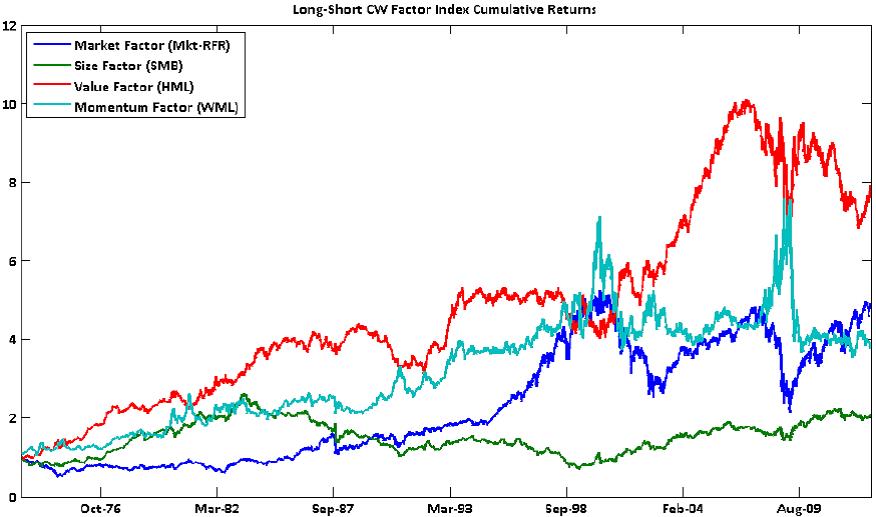

Das Problem besteht darin, dass diese Faktoren kein Garant für eine konstante Outperformance sind. Jeder Faktor läuft in verschiedenen Marktphasen unterschiedlich und folgt seinem eigenen Zyklus. Die folgende Grafik unterstreicht die Zyklizität der Faktoren von 1973 bis einschließlich 2012.

Quelle: ERI Scientific Beta

Was bringt nun ein Multi-Beta Multi-Strategy Index, der mehrere dieser Faktoren vereint, gegenüber einer Allokation in die einzelnen Faktoren? Da man ex ante nicht wissen kann, welche Faktoren am besten laufen, ist eine Kombination der verschiedenen Strategien sinnvoll, um eine Glättung der Performance zu erzielen. Wie die Kombination der Faktoren in einem Index jedoch auf Dauer einen Vorteil bringen kann, wird bei der Implementierung in einem ETF ersichtlich. Die einzelnen Strategien müssen regelmäßig gerebalanced werden, was Kosten verursacht. Wenn man nun mehrere dieser Strategien zusammenführt, können die Orders beim Wiederherstellen der Ausgangsgewichtungen auf ETF-Ebene aufsummiert und nur die Netto-Orders ausgeführt werden. Dadurch können die Transaktionskosten spürbar gesenkt werden. Möglicherweise kann sich ein solches Produkt – wie auch schon die Ur-ETFs - aufgrund seiner niedrigeren Kosten durchsetzen.

Wenn man nun jedoch annimmt, dass der Markt vollständig durch diese Faktoren erklärt werden kann und diese Faktoren in einem ETF kombiniert werden, kauft man am Schluss vielleicht doch nur wieder den Markt.

Disclaimer: Die im Blog zum Ausdruck gebrachten Einschätzungen sind die persönliche Meinung des Autors und spiegeln nicht in jedem Fall die Meinung der FondsConsult Research AG oder der €uro Advisor Services GmbH wider.

Diesen Beitrag teilen: