Strategien mit Wertsicherung – Kapitalerhalt und Rendite in Balance

Marvin Labod von Lupus Alpha AM ist überzeugt, dass das Thema Inflation den Kapitalmarkt noch weiter begleiten wird. Der Portfoliomanager empfiehlt ein asymetrisches Risikoprofil im Portfolio, um sich strategisch gut zu positionieren.

25.11.2021 | 07:20 Uhr

Bayern im November 2021. Wenige Tage, bevor das Kempinski Berchtesgaden zum zweiten Mal in der Pandemie seine Pforten schließen wird. Lupus Alpha Asset Management hat beschlossen, keine Mitarbeiter mehr zu Veranstaltungen zu schicken. Deshalb wird Marvin Labod, Portfoliomanager des Lupus Alpha Sustainable Return C, per Zoom der FondsConsult Investment-Konferenz in Berchtesgaden zugeschaltet. Lupus Alpha setzt seit Jahren auf aktiv gemanagte Strategien. Labod passt mit seinem Fonds perfekt ins Produktportfolio der unabhängigen Frankfurter Fondsboutique.

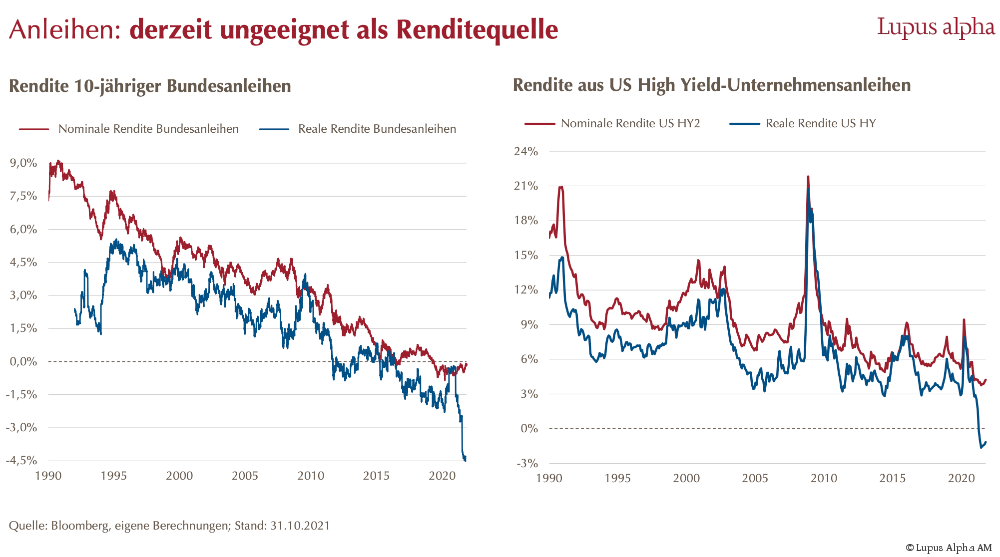

Marvin Labod eröffnet seinen Vortrag mit einer Anekdote: „Ich saß vor ein paar Wochen bei Kollegen auf Malta. Wir tauschten Erinnerungen an 1996 aus. Damals lief die Fußballeuropameisterschaft in England. Oliver Bierhoff schoss im Endspiel gegen Tschechien das erste „Golden Goal“ der Geschichte. Deutschland wurde zum dritten Mal Europameister. Eine Bundesanleihe rentierte damals mit sechs Prozent. Als die deutsche Nationalmannschaft 2012 in Polen gegen Italien im Halbfinale verlor, lag die Rendite für eine 10jährige Bundesanleihe bei 1,3 Prozent. Heute ist die Rendite negativ. Wenn man sich die langfristige Entwicklung ansieht, stellt man fest, dass die Rendite für deutsche Staatsanleihen schon seit 40 Jahren sinkt“, sagt Marvin Labod.

Auch bei US-Hochzinsanleihen sei der Abwärtstrend deutlich zu erkennen. 90 Prozent der US-amerikanischen High Yield-Anleihen rentierten negativ. Unter Berücksichtigung der Inflation seien Anleihen deshalb mittlerweile ungeeignet als Renditequelle. Der Trend sei eindeutig. „In 5000 Jahren waren die Zinsen noch niemals so niedrig. Bis Anfang der 30er-Jahre war der Zins immer positiv“, so Labod. Wie besonders die Situation am Kapitalmarkt sei, lasse sich auch daran erkennen, dass es früher unvorstellbar war, dass die Zentralbanken die größten Aufkäufer von Anleihen sein könnten. Heute nehme man das mit einem Schulterzucken hin. Nun sei eine Wende der Notenbankpolitik kaum noch vorstellbar. Die private Verschuldung in den USA liege zwischen 300 und 500 Prozent. Ein Zinsanstieg sei vor diesem Hintergrund nicht denkbar.

Die Frage: Aktien oder Anleihen? Die Antwort: Optionsstrategien!

Marvin Labod erzählt davon, dass er vor kurzem auf einer Veranstaltung die anwesenden Anleger im Publikum gefragt habe, worin sie investieren wollten: 82 Prozent antworteten: Aktien. Das sei zwar nicht überraschend gewesen, aber sei das auch gut für diese Assetklasse? Schließlich sei der Preis die Aktienlastigkeit in den Portfolios stärkere Drawdowns. „Im März 2020 saßen wir zusammen und haben einen harten DAX-Crash für möglich gehalten. Es kam zum Glück nicht ganz so schlimm. Aber uns beschäftigt schon die Frage: Ab welchem Punkt wird es so schmerzhaft, dass die Investoren den Markt verlassen?“, so Labod. Seine Annahme: Bei etwa 30 Prozent Verlust liegt wohl die Schmerzgrenze für die meisten Investoren. Deshalb suchten sein Team und er nach einer Lösung, die harte Drawdowns besser übersteht. Das Problem: Anleihen taugten immer weniger zur Diversifikation. So brachen 2020 auch High Yields um 25 Prozent ein.

Die Alternative zu klassischer Anleihen-Aktien-Diversifikation laute Teil-Hedges. Was Labod damit meint, erklärt er so: „Wir setzen Derivate ein. Wenn die Volatilität zu stark ansteigt, greift die Versicherung. So kann man die sogenannte Smiling Curve für ein Mischportfolio mit 40% Aktienanteil optimieren. Die aktive Steuerung erfolgt über die Nutzung der Impliziten Volatilität über Optionen. Die im Portfolio enthaltenen Euro-Anleihen dienten dabei nur als Collateral für das Optionsportfolio. Risiko und Rendite kämen von den Aktien beziehungsweise Aktienindizes. Unter dem Strich stehe ein positiver asymmetrischer Payoff. Wichtig sei die Festlegung einer Wertuntergrenze zur Begrenzung des Risikos. Mindestens 90% Werterhalt pro Kalenderjahr seien so möglich.

Dass der Fonds nicht nur defensiv stabil ist, sondern in Haussephasen auch Chancen nutzen kann, zeige die Wertentwicklung des Fonds. So habe der Fonds in den vergangenen fünf Jahren per annum 4,78% Rendite erzielt, bei einem maximalen Drawdown von 9,3 Prozent. Im Durchschnitt seien mit der Strategie langfristig durchschnittlich vier Prozent per annum gut möglich.

Die Sicherungsstrategie funktioniere wie bei einem Tesla, erklärt Labod sein System anschaulich: Das Auto bremse automatisch, wenn man vom Gaspedal gehe. Im Gegensatz zu einem Verbrenner. Der rolle einfach weiter, es sei denn, man trete auf die Bremse. „Analog funktioniert unser Fonds. Je stärker der Fonds sich der Wertuntergrenze nähert, desto stärker wird Risiko rausgenommen. So bremst der Fonds allmählich und nicht abrupt. Wir haben im Mittel ein Delta von 40. Das ist den Optionen geschuldet. Dort rührt die Asymmetrie her. Der Effekt: Nach unten haben wir weniger, nach oben mehr Delta“, so Labod. Unter dem Strich ließen sich so Renditechancen ergreifen und gleichzeitig die Verluste auf maximal zehn Prozent per annum begrenzen.

Diesen Beitrag teilen: