Bond Vigilantes: Zeit für Verkäufe?

| Zeit für Verkäufe? | |

| 08/2017 | |

| Richard Woolnough | |

| M&G Investments (Website) |

Download Kommentar @ Feedback an Redaktion

Um einem wirtschaftlichen Abschwung vorzubeugen, hat die Bank of England hat im vergangenen Jahr ihre Geldpolitik besonders im Hinblick auf Unternehmen gelockert. Ist es Zeit die Maßnahmen zurück zu fahren, oder besteht nach wie vor Bedarf?

08.08.2017 | 11:01 Uhr

Am 4. August im letzten Jahr kündigte die Bank of England als Reaktion auf das Ergebnis des Brexit-Referendums eine Reihe von Lockerungsmaßnahmen an. Es bestanden große Sorgen um eine mögliche Verlangsamung und um einen Zusammenbruch der Wirtschaft und des Vertrauens der Unternehmen, weshalb die Bank verschiedene Maßnahmen einführte: Zinssenkungen, Erhöhung der Liquiditätslinien für Banken und erneute Einführung der Kaufprogramme für britische Staatsanleihen und Unternehmensanleihen. Seither ist das Wachstum unverändert positiv und die Arbeitslosigkeit weiterhin niedrig. Die Maßnahmen haben scheinbar geholfen.

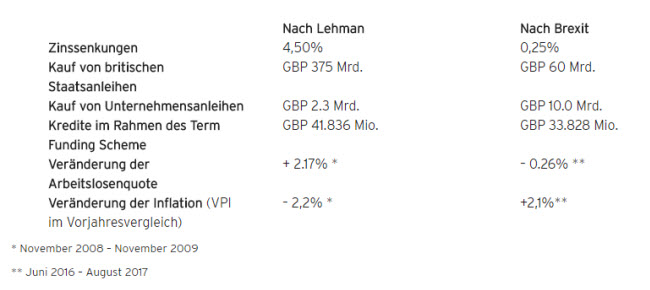

Diese Vorgehensweise als Reaktion auf eine Krise ist allerdings nicht neu, die Maßnahmen wurden bereits 2008 mit ähnlichem Effekt als Reaktion auf die wesentlich größere Finanzkrise eingeführt. Da wir uns im Jahr 2016 jedoch nahe dem Nullzins befanden, stützte sich die Bank of England diesmal stärker auf unkonventionelle politische Maßnahmen, wie in der unten aufgeführten Tabelle dargestellt.

Die oben gezeigte Scorecard veranschaulicht die Unterschiede auf wirtschaftlicher Ebene und im Hinblick auf die politische Reaktion. Angesichts einer ähnlichen Krise setzte die Bank die gleichen politischen Instrumente ein, obgleich die unkonventionellen Maßnahmen diesmal stärker zum Tragen kamen. Das bemerkenswerteste Merkmal in dieser Krise ist der unverhältnismäßige Kauf von Unternehmensanleihen gegenüber anderer Maßnahmen. Verglichen mit der Großen Finanzkrise ist die quantitative Lockerung auf Unternehmensebene vier Mal so hoch. Grund dafür waren Sorgen, dass sich Unternehmen nicht selbst finanzieren könnten und es zu finanziellen Verwerfungen kommen könnte. Glücklicherweise blieben die Märkte für britische Unternehmen beständig offen – sowohl in Großbritannien als auch im Ausland –, was teilweise das Ergebnis der Krisenhandlungen der Bank of England war.

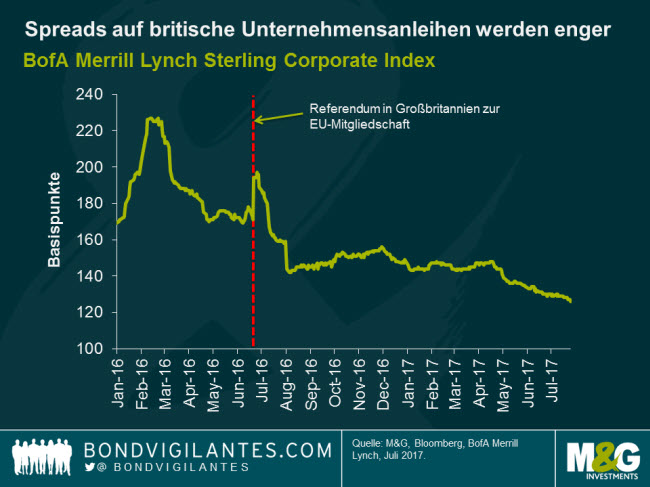

Ein Blick zurück auf die Scorecard zeigt die Stabilität der Märkte im letzten Jahr (d.h. anhaltend sinkende Arbeitslosigkeit), was bedeutet, dass die Notwendigkeit für eine aggressive Geldpolitik und Krisenmaßnahmen abnimmt. In der unten aufgeführten Grafik sind die Spreads auf Unternehmensanleihen in Großbritannien zu erkennen. Obwohl sie sich durch den Schock der Brexit-Wahl ausgeweitet hatten, sind sie mittlerweile wieder auf dem neuen engen Niveau von nach der Finanzkrise angekommen. Die Bank of England stimmt überein, dass aggressive Krisenmaßnahmen nicht länger notwendig sind. Das Ankaufprogramm für Unternehmensanleihen wurde abgeschlossen und eingestellt und Ausschussmitglieder sprachen sich kürzlich dafür aus, dass die „Krisenzinssenkung“ aus dem Jahr 2016 umgekehrt wird. Diese Situation bildet einen starken Gegensatz zur gleichen Zeit im letzten Jahr, als die Bank of England in Richtung Lockerung tendierte. Eine Umkehrung der politischen Vorgehensweise scheint an der Tagesordnung zu sein.

Mit Blick auf die Zinsen ist die Aufhebung der Zinssenkung von 0,25 %-Punkten nicht allzu dramatisch, da die konventionelle politische Reaktion letztes Jahr verhalten ausfiel. Der Verkauf von Unternehmensanleihen zurück an den Markt hingegen könnte möglicherweise die Wertentwicklung von GBP-Unternehmensanleihen belasten, die von der Bank gehalten werden.

Während der Großen Finanzkrise kaufte die Bank of England ab März 2009 Anleihen und bis April 2013 war der Verkauf zurück an den Markt abgeschlossen. Dieses Mal wurden die Anleihen in einem Zeitfenster von sieben Monaten zwischen September 2016 und April 2017 gekauft. Wird die Bank of England diese Positionen nun verkaufen und falls ja, wann?

Was die erste Frage angeht, wird dies meiner Ansicht nach der Fall sein. Die wichtigste Umkehrung von Krisenmaßnahmen als Reaktion auf die Große Finanzkrise war der Verkauf von nicht-Staatsanleihen zurück an den Markt. Ich wüsste nicht, weshalb es diesmal anders sein sollte. Wir befinden uns in einer Situation, in der die Bank of England möglicherweise eine politische Straffung anstrebt und in der der Bedarf an Notfallkrediten niedrig scheint. Darüber hinaus brachte die Bank of England unlängst vor, dass die Kreditvergabebedingungen aus aufsichtsrechtlicher Perspektive allmählich zu lax werden. Eine mögliche Lösung könnte sein, Schuldtitel des Unternehmenssektors durch den privaten Sektor finanzieren zu lassen, nachdem dieser zuvor durch das signifikante Ankaufprogramm für Unternehmensanleihen der Bank of England aus diesem Segment heraus gedrängt wurde.

Auch in Zukunft wird es noch Ungewissheit in Bezug auf den Brexit geben, aber ein Aspekt dürfte nun klar sein: Es kommt die Zeit, da wird die Bank of England in ihren Sitzungen nicht nur die Richtung des Zinsniveaus besprechen, sondern auch den Zeitpunkt für den Verkauf ihrer Unternehmensanleihenpositionen.

Diesen Beitrag teilen: