AB: Wie wird die Bankenkrise den Finanzanleihenmarkt verändern?

Die Krise, welche die US-Regionalbanken Silicon Valley Bank (SVB) und Signature Bank (SB) sowie die Credit Suisse (CS) erfasste, hat die Aktien- und Anleihenkurse der Banken schwer getroffen. Wir sind der Meinung, dass die Ursachen für diese Zusammenbrüche eher spezifisch als systemisch waren

21.04.2023 | 06:31 Uhr

Die Fed und die Europäische Zentralbank scheinen ebenfalls dieser

Meinung zu sein, denn sie haben ihr Vertrauen in das Bankensystem durch

weitere Zinserhöhungen unter Beweis gestellt. Auch die erneute

Konzentration der Zentralbanken und Aufsichtsbehörden auf ein rigoroses

Liquiditätsmanagement wird sich unserer Meinung nach letztlich positiv

für den Sektor und seine Anleihengläubiger auswirken.

Im Moment ist die Stimmung der Inhaber von Bankanleihen noch sehr

negativ – insbesondere bei „Additional Tier 1“-Anleihen (AT1). Sobald

die Anleihenmärkte jedoch zuversichtlicher werden, dass die Krise vorbei

ist, können relativ solide Fundamentaldaten und attraktive Bewertungen

später im Jahr 2023 ein besseres Umfeld für selektive Anleger von

Finanzanleihen schaffen.

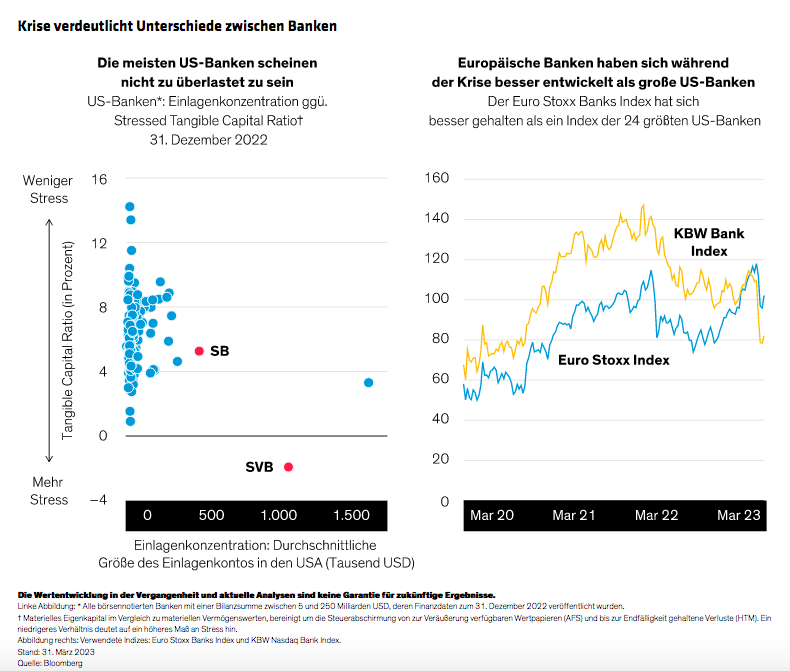

US-Regionalbanken kontrastieren mit internationalen Großbanken

Die Silicon Valley Bank hat ihr Zins- und Liquiditätsrisiko

katastrophal falsch gemanagt und wurde am Freitag, den 10. März, von den

Aufsichtsbehörden geschlossen, was einen weltweiten Abverkauf bei

Bankaktien und -anleihen auslöste. Wir sind jedoch der Ansicht, dass die

Situation relativ eingegrenzt ist und nur ein geringes

Ansteckungsrisiko besteht, vor allem nachdem die US-Behörden alle

Einleger der Silicon Valley Bank geschützt haben.

In der Folge haben regionale Banken in den USA unter Einlagenflucht

gelitten, und andere könnten in den kommenden Monaten in Schwierigkeiten

geraten. Dennoch ist klar, dass die Silicon Valley Bank und die

Signature Bank gegenüber Großanlegern viel stärker exponiert waren als

ihre Konkurrenten (Abbildung).

Wir sind der Meinung, dass die größeren US-amerikanischen und

europäischen Banken im Allgemeinen in einem anderen Licht betrachtet

werden sollten. Diese Banken sind in der Regel größer und besser

diversifiziert, verfügen über stabilere Finanzierungsquellen und ein

disziplinierteres Risikomanagement. Außerdem unterliegen die

europäischen Banken einer strengeren Regulierung als jene US-Banken, die

weniger als 250 Milliarden US-Dollar an Vermögenswerten aufweisen, und

können sich auf eine stabilere Finanzierung verlassen. Als Gruppe haben

die europäischen Banken während der Krise besser abgeschnitten als die

großen US-Banken.

Die Credit Suisse war ein Ausnahmefall. Nach jahrelangen Verlusten im

Investmentbanking und erheblichen Einlagenabflüssen Ende 2022 führte das

Credit-Suisse-Managementteam einen umfangreichen Umstrukturierungsplan

durch, dem es allerdings an Dringlichkeit mangelte. Das machte die Bank

anfällig für einen Vertrauensverlust bei Kunden und Anlegern während der

von den US-Regionalbanken ausgelösten Panik. Die Rettungsfusion mit der

UBS führte dazu, dass die Credit-Suisse-Aktionäre nur noch einen

Bruchteil ihres früheren Aktienwerts besitzen und die Inhaber von

Credit-Suisse-AT1-Anleihen ganz leer ausgehen. Diese höchst umstrittene

Lösung wird wahrscheinlich zu Rechtsstreitigkeiten führen und hat bei

den Anleihengläubigern, insbesondere in der Schweiz, zu einer größeren

Vorsicht gegenüber AT1-Anleihen geführt.

Zentralbanken in Europa und Asien haben sich von dem Schweizer Ansatz

distanziert. Sie haben bekräftigt, dass AT1-Anleihen in der

Kapitalstruktur Vorrang vor Aktien haben und dass die Aktionäre als

Erste Kapitalverluste hinnehmen müssen, wenn die Lebensfähigkeit einer

Bank gefährdet ist.

Voraussichtliche Änderungen bedeuten einen besseren Schutz für Anleihengläubiger

So wie die Aufsichtsbehörden die Banken nach der globalen Finanzkrise

von 2008 gezwungen haben, ihre Kapitalpuffer deutlich zu erhöhen,

erwarten wir nach den Bankenpleiten von 2023 eine aufsichtsrechtliche

Überprüfung, die zu strengeren Mindestliquiditätsstandards führt,

insbesondere für kleinere US-Banken. Wir rechnen auch mit einer

anhaltenden Debatte über das potenzielle moralische Risiko einer

Ausweitung der Einlagensicherung und die Notwendigkeit einer besseren

und zeitnahen Berichterstattung der Banken.

Die US-Notenbank und die Europäische Zentralbank haben die Zinsen weiter

angehoben und damit ihr Vertrauen in das Bankensystem und ihre

Erwartung zum Ausdruck gebracht, dass die Krise zu einer Verschärfung

der finanziellen Bedingungen führen wird, die zur Verlangsamung der

Wirtschaft beitragen wird.

Die Fundamentaldaten größerer Banken sind stark

Die Krise hat auch das relativ hohe Engagement einiger regionaler

US-Banken in risikoreicheren Gewerbeimmobilien und fremdfinanzierten

Privatinvestitionskrediten deutlich gemacht, was ihre Kapitalposition

gefährden könnte.

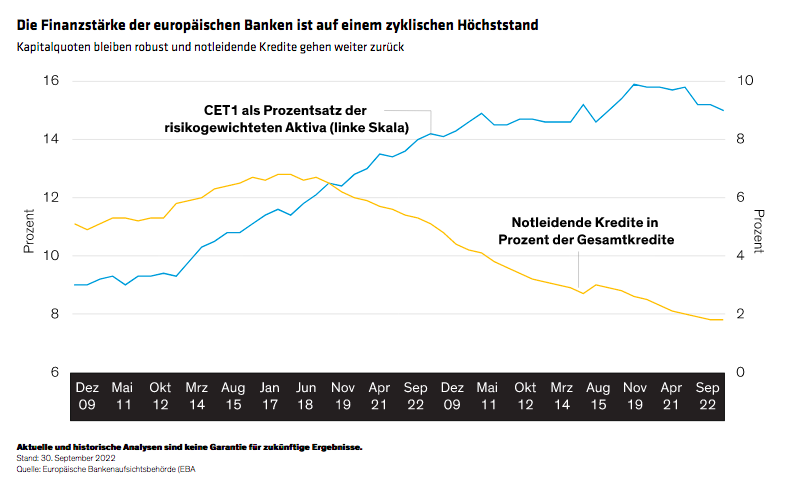

Größere US-amerikanische und europäische Banken halten jedoch als

Reaktion auf die strengeren Vorschriften weiterhin sehr hohe

Kapitalreserven. Die CET1-Quoten (Common Equity Tier 1) bleiben hoch,

insbesondere in Europa (Abbildung), was einen Puffer für ihre AT1-Anleihengläubiger darstellt.

Diese Banken waren in der Lage, die CET1-Quoten auf einem

hohen Niveau zu halten, weil die interne Kapitalgenerierung durch

steigende Profitabilität verbessert wurde. Bislang haben die Banken die

Vorteile steigender Zinsen erst mit Verzögerung an die Sparer

weitergegeben – eine langjährige Praxis, die den aktuellen Zeitraum als

Höhepunkt der Profitabilität kennzeichnet.

Wir gehen davon aus, dass die ausgewiesenen CET1-Quoten allmählich in

Richtung der mittelfristigen Zielgrößen der Banken sinken werden, aber

die Banken sollten über die Mindestanforderungen hinaus erhebliche

Puffer beibehalten können, die AT1-Anlegern einen bedeutenden Schutz

gegen potenzielle Verluste bieten.

Ein kontinuierlicher Abbau notleidender Kredite („Non-Performing Loans“,

NPL) bietet ebenfalls eine starke Unterstützung für Anleihengläubiger.

Wir gehen davon aus, dass die NPLs mittel- bis langfristig steigen

werden, während sich die Konjunktur abkühlt, aber die Banken gehen davon

aus, dass die erwarteten Zinsen nur auf das Niveau von vor der

COVID-Pandemie zurückgehen werden.

Aus Bonitätssicht befinden sich die Banken also in der besten

Verfassung, die sie je hatten, und wir bleiben trotz kurzfristiger

Volatilität bei einer konstruktiven Einschätzung der Gesundheit des

Finanzsektors.

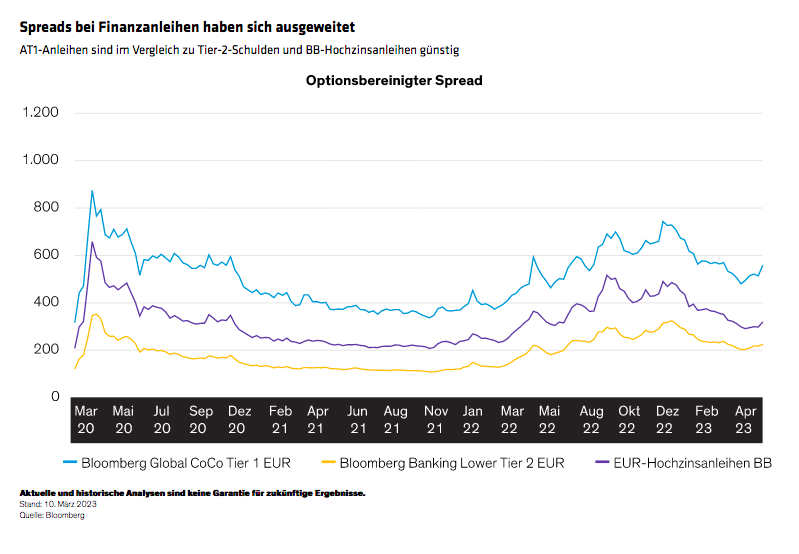

Die Bewertungen von Bankschuldtiteln sehen günstig aus

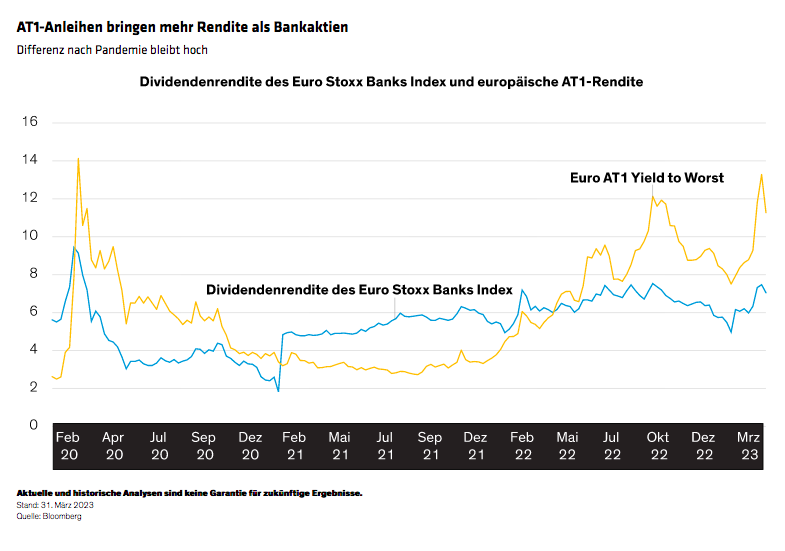

In Anbetracht der soliden Finanzlage der größeren Banken sind wir der Ansicht, dass ihre nachrangigen Schuldtitel relativ günstig sind (Abbildung).

Das Verhältnis zwischen AT1-Renditen und Aktiendividenden der Banken hat sich im Laufe der Zeit verändert, was zum Teil die unterschiedlichen Aussichten von Anleihen- und Aktien-Anlegern widerspiegelt. Seit Mitte 2022 waren AT1-Anleihen auch im Vergleich zu Bankaktien ungewöhnlich günstig, wenn man die Risikobilanz in Ländern betrachtet, die die traditionelle Gläubigerhierarchie aufrechterhalten (Abbildung).

Wie sollten Anleger auf die Krise reagieren?

Die Krise hat gezeigt, wie viel schneller sich Liquiditätsprobleme in

der Ära des Online-Bankings und der viralen sozialen Medien in Panik

und Einlagenflucht niederschlagen können. Wir glauben, dass diese

Veränderung ein dauerhaft höheres Risiko darstellt und erhöhte

Wachsamkeit erfordert.

Vorerst ist auf dem AT1-Markt weiterhin Vorsicht geboten. Ein

beträchtliches Volumen an AT1-Anleihen wird in diesem Jahr und im Jahr

2024 fällig. Wenn die Banken beschließen, ihre Laufzeiten zu verlängern,

könnten die Renditen steigen und die Kurse weiter fallen. Vor diesem

Hintergrund sehen wir kurzfristig bessere Aussichten für vorrangige

Finanzanleihen der größeren, gut kapitalisierten Banken.

Wir glauben jedoch, dass es nicht lange dauern wird, bis die

AT1-Anleihen stärkerer Banken in unterstützenden Ländern wieder in die

Erfolgsspur kommen. Letzten Endes wird die Kombination aus sehr hohen

Renditen und der hohen Qualität der emittierenden Banken auf den

Kreditmärkten kaum zu übertreffen sein.

In diesem Dokument zum Ausdruck gebrachte Meinungen stellen keine Analysen, Anlageberatungen oder Handelsempfehlungen dar, spiegeln nicht unbedingt die Ansichten aller Portfoliomanagementteams bei AB wider und können von Zeit zu Zeit überarbeitet werden.

Diese Informationen werden von AllianceBernstein (Luxemburg) S.à.r.l. gegeben, einer im Luxemburger Handels- und Unternehmensregister (R.C.S.) eingetragenen Gesellschaft mit beschränkter Haftung. Luxemburg B 34 305, 2-4, rue Eugène Ruppert, L-2453 Luxemburg. AllianceBernstein S.à.r.l. unterliegt der Aufsicht durch die Aufsichtskommission des Finanzsektors (CSSF). Dies wird nur zu Informationszwecken angegeben und ist nicht als Anlageberatung oder Aufforderung zum Kauf eines Wertpapiers oder einer sonstigen Anlage zu verstehen. Die hier geäußerten Ansichten und Meinungen basieren auf unseren internen Prognosen und geben keine zuverlässigen Hinweise auf die zukünftige Marktperformance. Die Fondsanlagen können an Wert gewinnen und verlieren, und es kann vorkommen, dass die Anleger nicht den vollen angelegten Betrag zurückerhalten. Die Performances der Vergangenheit bieten keine Gewähr für zukünftige Ergebnisse.

Diese Informationen richten sich lediglich an Privatpersonen und sind nicht für die Öffentlichkeit bestimmt.

© 2023 AllianceBernstein L.P.

Diesen Beitrag teilen: