AB: Chinas Anleihenrenditen schwimmen gegen den Strom

Eine starke globale Anleihenrallye, die auf die massiven Eingriffe der Zentralbanken als Reaktion auf die COVID-19-Pandemie zurückzuführen ist, hat dazu geführt, dass die Renditekurven von Staatsanleihen sehr niedrig sind – negative Renditen sind keine Seltenheit.

04.09.2020 | 08:34 Uhr

Die Leitzinsen wurden drastisch gesenkt, Programme zur quantitativen Lockerung eingeleitet oder wieder in Gang gesetzt, und eine Reihe unkonventioneller Maßnahmen zur Stützung der Finanzmärkte und zur Unterstützung der Konjunkturpakete wurden ergriffen.

Chinesische Staatsanleihen entwickeln sich jedoch gegen den Trend: Die Renditen zehnjähriger Anleihen stiegen von ihrem Tiefststand im April von 2,4 % auf über 3 % und lagen damit auf dem Niveau von vor COVID-19. Weist das den Weg für andere globale Anleihenrenditen, oder wird die „Japanisierung“ der globalen Anleihen Chinas Staatsanleihen zurück ins Niedrigzinsgebiet ziehen?

Drei Faktoren haben unserer Meinung nach zur aktuellen Situation geführt:

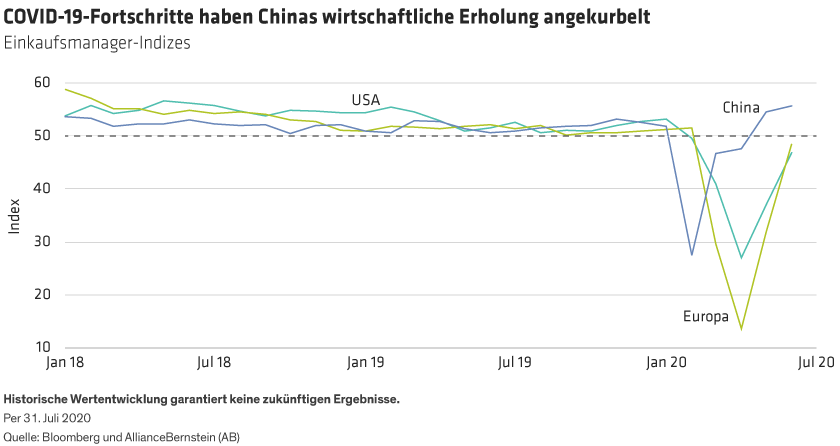

1) Stabilisierung der Konjunktur führte zu Rotation in Aktien. China hat sich schneller als andere Regionen vom Lockdown erholt und konnte bis heute eine zweite Welle weitgehend vermeiden. Davon profitierte auch die Konjunktur (Abbildung).

Ein weitgehend eingedämmtes Virus und eine gut getimte Medienberichterstattung, die andeutete, dass die politischen Entscheidungsträger grünes Licht für höhere Aktienkurse geben würden, sorgten für eine Rotation von Anleihen in Aktien.

2) Markt antizipierte Anstieg des Anleihenangebots. Die chinesische Regierung steckte hinter dem wirtschaftlichen Aufschwung. Als Folge der Stimulierungsmaßnahmen stieg das Budgetdefizit um 4–5 %, entsprechend sehen wir einen Anstieg der Emission von Anleihen des öffentlichen Sektors.

Vorausschauende Anleger reduzierten ihr Engagement im Vorfeld. Wir gehen davon aus, dass das Angebot an Anleihen mindestens bis Oktober 2020 hoch bleiben wird, aber wir glauben auch, dass der Anleihenmarkt das zusätzliche Angebot bereits eingepreist hat.

3) Die Zentralbank signalisierte eine neutrale Politik – keine weitere Lockerung. Im Gegensatz zur Fed und anderen großen Zentralbanken hat sich die People’s Bank of China (PBOC) bei der Lockerung der Geldpolitik keinen „Was auch immer notwendig ist“-Ansatz gewählt. Zwar wurden die Zinsen gesenkt wie etwa der Zinssatz für einjährige mittelfristige Kredite von 3,30 % im November 2019 auf derzeit 2,95 %. Doch das erscheint moderat gemessen an der Zinssenkung der Fed um 150 Basispunkte. Was die Verfügbarkeit von kurzfristiger Liquidität im Bankensystem betrifft, so waren die Offenmarktgeschäfte der PBOC recht ausgewogen, und die Liquidität wurde sogar ein wenig eingeschränkt.

Und der Ausblick?

Da wir glauben, dass die Renditen chinesischer Staatsanleihen diese drei Triebkräfte weitgehend widerspiegeln, glauben wir, dass die weitere Entwicklung vom Konjunkturtrend abhängen wird. Unserer Ansicht nach wird die chinesische Wirtschaft im Jahr 2020 und darüber hinaus eine weitere Lockerung benötigen. Wir rechnen mit weiteren Senkungen des Mindestreservesatzes (RRR) und geringfügigen Senkungen der Leitzinsen bis Ende des Jahres.

Die Inflation ist nach wie vor negativ, die Arbeitslosenzahlen werden wahrscheinlich hoch bleiben, und das Exportvolumen und die Einzelhandelsumsätze werden sich wahrscheinlich nur zögerlich erholen. In diesem Umfeld besteht unserer Meinung nach Spielraum für höhere Anleihenkurse, um sich für eine Rückkehr zur Lockerung der Geldpolitik und zusätzliche Liquiditätsspritzen zu positionieren. Wenn sich dieses Szenario bewahrheitet, werden die chinesischen Anleihenrenditen wahrscheinlich sinken und sich damit ihren globalen Pendants etwas annähern.

Der Renminbi: Stabil mit leichtem Aufwärtspotenzial

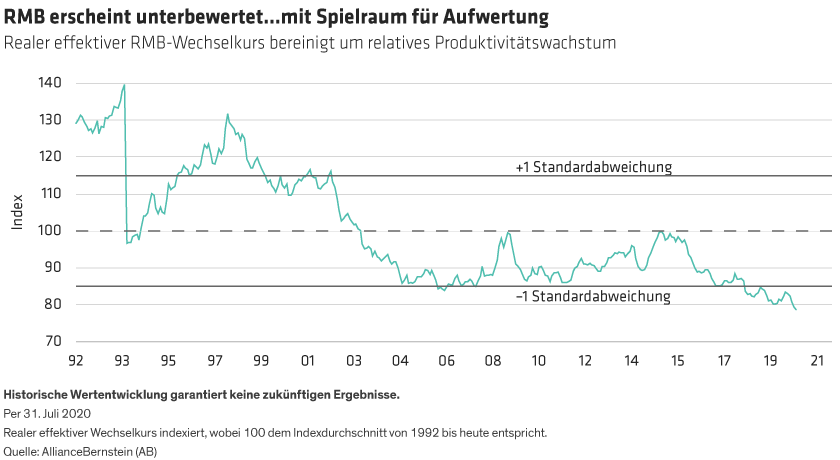

Da sich die PBOC auf gezielte Lockerungen konzentriert, wie etwa bei der Kreditvergabe an kleine und mittlere Unternehmen, haben sich die Zinsunterschiede erheblich ausgeweitet, wodurch der Renminbi (RMB) unterstützt wird. Die Währung hat darauf noch nicht reagiert, was die Zuflüsse in Chinas Finanzmärkte fördern dürfte.

Das lässt Raum für eine weitere Aufwertung des RMB erwarten. Tatsächlich ist Chinas Währung in jüngster Zeit hinter den Währungen mehrerer seiner Handelspartner zurückgeblieben und befindet sich nun im mittleren oder unteren Segment seiner Handelsspanne. Unsere langfristigen Bewertungsmessungen für den RMB deuten ebenfalls darauf hin, dass er unterbewertet ist (Abbildung).

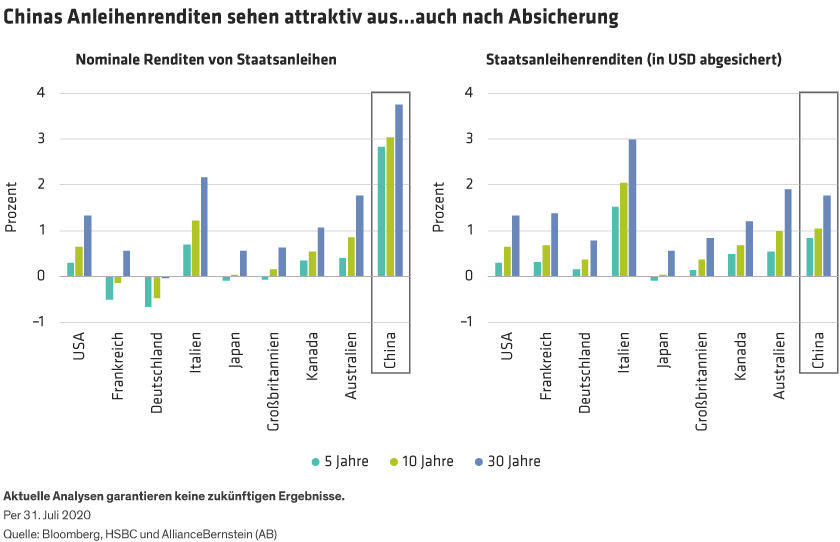

Die Divergenz der chinesischen Anleihen stellt eine Chance dar

Historisch gesehen hat eine Allokation in chinesische Staatsanleihen die risikobereinigten Erträge verbessert, indem sie die Volatilität für globale Anleihenanleger gedämpft hat. Der chinesische Anleihenmarkt wird weitgehend von inländischen Faktoren angetrieben. Die jüngste Abweichung von den globalen Anleihentrends ist ein typisches Beispiel – und unserer Ansicht nach eine Chance, selbst nach Berücksichtigung der Währungsabsicherungskosten (Abbildung).

Trotz starker ausländischer Zuflüsse in den letzten Monaten ist Chinas Anleihenmarkt unserer Ansicht nach immer noch global untergewichtet. Die ausländische Beteiligung liegt bei etwa 9 %, aber unter 5 %, wenn man den gesamten Onshore-Markt betrachtet. Staatsanleihen und Policy-Bank-Anleihen sind bereits Teil des Bloomberg Barclays Global Aggregate Bond Index, und die Wahrscheinlichkeit, dass sie bis 2021 und darüber hinaus in andere wichtige globale Anleihenindizes aufgenommen werden, schafft weiteres Zuflusspotenzial.

Wir denken, dass China-Anleihen langfristig eine Chance darstellen, insbesondere angesichts der aktuellen Bewertungen im Vergleich zu anderen Märkten und unserer vorsichtigen Konjunktureinschätzung. Unserer Ansicht nach werden Chinas Anleihenrenditen im Jahr 2020 und darüber hinaus wahrscheinlich sinken, und der RMB wird wahrscheinlich zumindest stabil bleiben – mit Spielraum für Aufwertungen.

Brad Gibson ist Co-Head of Asia Pacific Fixed Income bei AllianceBernstein (AB).

In diesem Dokument zum Ausdruck gebrachte Meinungen stellen keine Analysen, Anlageberatungen oder Handelsempfehlungen dar, spiegeln nicht unbedingt die Ansichten aller Portfoliomanagementteams bei AB wider und können von Zeit zu Zeit überarbeitet werden.

Diesen Beitrag teilen: