AB: Anlegen für Einkommen - Chancen für ein Comeback

Die starke Erholung der globalen Aktien und Investment-Grade-Anleihen im zweiten Quartal ließ einkommensstärkere Anlagen zurückfallen. Das bedeutet aber auch, dass es bei den einkommensgenerierenden Vermögenswerten Nachholpotenzial gibt, das sich in späteren Phasen der Erholung bemerkbar machen könnte.

31.07.2020 | 08:32 Uhr

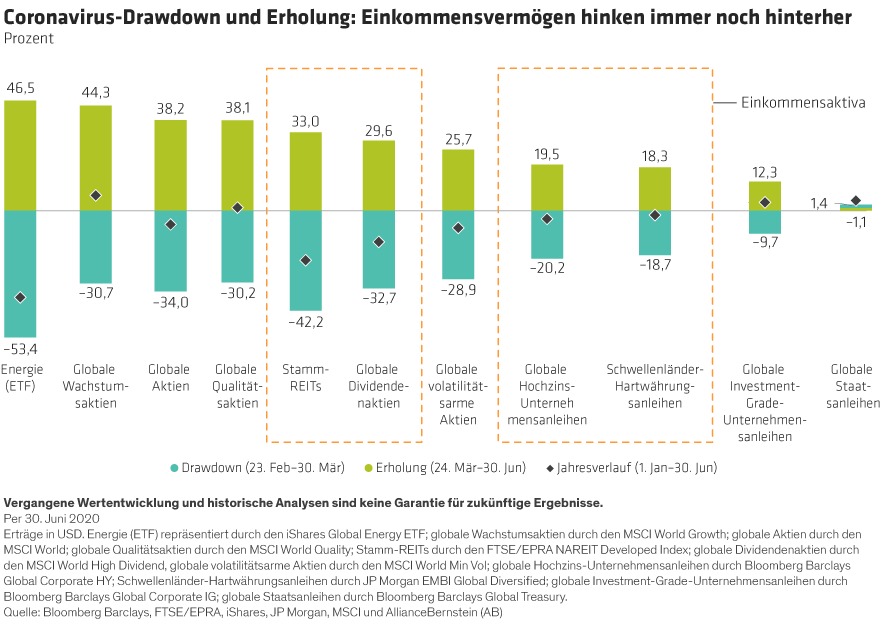

Die Anleger sind immer noch dabei, die Ertragsmuster der Coronavirus-Märkte zu entschlüsseln. Im ersten Quartal wurden Risikoanlagen auf breiter Front verkauft. Die rasche Erholung im zweiten Quartal verlief jedoch uneinheitlich. Wachstumstitel führten, während Einkommensanlagen wie Real Estate Investment Trusts (REITs), dividendenstarke Aktien und hochverzinsliche Anleihen wesentlich bescheidenere Gewinne verzeichneten (Abbildung). Infolgedessen verzeichneten REITs in der ersten Jahreshälfte immer noch ein Minus von 21 % und dividendenstarke Aktien ein Minus von 13 %, wie die schwarzen Rauten oben zeigen. Andere Aktien holten den größten Teil ihrer Verluste wieder auf, während einige für das Jahr bis zum 30. Juni sogar in den positiven Bereich gewechselt sind.

Warum haben Anleger die Einkommensaktiva gemieden?

Die Bedenken hinsichtlich der Einkommensaktiva sind verständlich. Dividendenzahlungen werden infrage gestellt, da die Gewinne unter Druck geraten, während hochverzinsliche Emittenten in einem rezessiven Umfeld höheren Ausfallrisiken ausgesetzt sind.

Die Geschichte zeigt jedoch, dass Einkommensaktiva Zeit brauchen, um sich von systemischen Widrigkeiten zu erholen. Nach früheren Krisen vollzog sich die Erholung schrittweise, wobei in jeder Phase eine andere Führung zum Tragen kam. Nach der Globalen Finanzkrise (GFK) beispielsweise führten zunächst Unternehmensanleihen, während Aktien und REITs einen weiteren Schritt nach unten machten. In späteren Phasen stiegen die Aktienkurse wieder an und es entwickelte sich eine breitere Erholung.

Was könnte zu einer stärkeren Erholung führen?

Aktuell sind wir der Meinung, dass Einkommensaktiva angesichts der derzeit gedrückten Bewertungen ein attraktives Ertragspotenzial bieten. Basierend auf den Kurs-Gewinn-Verhältnissen liegen die Bewertungen von Aktien mit hohen Dividenden im 35. Perzentil der monatlichen Ränge der letzten 10 Jahre, während globale Aktien nahezu rekordhohe Bewertungen aufweisen. Selbst nachdem sich die Kreditspreads in letzter Zeit verengt haben, sind wir der Ansicht, dass hochverzinsliche Emittenten nach wie vor attraktiv bewertet sind. Zum Beispiel lagen die US-Hochzinsbewertungen zum 30. Juni immer noch im 15. Perzentil ihrer 10-jährigen monatlichen Historie.*

Was wäre nötig, damit sich Einkommensaktiva erholen? Da es sich hier nicht um eine typische Rezession am Ende eines Zyklus handelt, glauben wir, dass ein Wiederhochfahren der Volkswirtschaften und eine Gewinnerholung zur Stützung der Dividenden schneller als erwartet eintreten könnten. Während die REITs unter den Lockdowns in Einkaufszentren und Hotels litten, gingen viele Immobilienunternehmen mit einer geringeren Verschuldung und ohne das vor der Globalen Finanzkrise bestehende Ungleichgewicht zwischen Angebot und Nachfrage in diese Krise. Andere REIT-Segmente wie Industrie- und Datenspeichereinrichtungen sowie Mehrfamilien-Wohnkomplexe verzeichneten von April bis Juni weiterhin solide Mietzahlungen.

In der Zwischenzeit dürften hochverzinsliche Emittenten von den fortgesetzten Käufen von Vermögenswerten durch die Zentralbanken profitieren; große Emissionsmengen zur Refinanzierung und Nutzung durch Unternehmen werden den Unternehmen auch dabei helfen, ihre Bilanzen zu stützen und ihre Cashflows unter schwierigen Bedingungen zu steuern.

Da erwartet wird, dass die Zinsen über einen längeren Zeitraum extrem niedrig bleiben werden, um zur Bekämpfung der durch die Pandemie verursachten Rezession beizutragen, müssen die Anleger ein breiteres Netz auswerfen, um widerstandsfähige Einkommensanlagen zu finden. Mit einem selektiven Ansatz, der in einem diversifizierten und flexiblen Multi-Asset-Portfolio umgesetzt wird, sind wir davon überzeugt, dass robuste Einkommensquellen zu attraktiven Bewertungen erschlossen werden können.

* Quelle: Bloomberg.

Karen Watkin ist Portfoliomanagerin für Multi-Asset Solutions bei AllianceBernstein (AB).

In diesem Dokument zum Ausdruck gebrachte Meinungen stellen keine Analysen, Anlageberatungen oder Handelsempfehlungen dar, spiegeln nicht unbedingt die Ansichten aller Portfoliomanagementteams bei AB wider und können von Zeit zu Zeit überarbeitet werden. AllianceBernstein Limited ist von der Financial Conduct Authority in Großbritannien zugelassen und wird durch diese Behörde reguliert.

MSCI übernimmt keine ausdrückliche oder stillschweigende Gewährleistung oder Verantwortung und kann für die hierin enthaltenen MSCI-Daten nicht haftbar gemacht werden.

Diesen Beitrag teilen: