Warum der Markt für geschlossene Fonds einbricht

Es werden so wenig geschlossene Fonds angeboten wie schon seit sechs Jahren nicht mehr. Gleichzeitig sinkt auch die Nachfrage bei den Anlegern. Die hohen Zinsen sorgen vor allem im Segment der Immobilienfonds für Verwerfungen.

16.02.2024 | 07:30 Uhr

Der Markt für geschlossene alternative Investmentfonds (AIF) für Privatanleger ist im vergangenen Jahr dramatisch geschrumpft: Im Jahr 2023 ist das Emissionsvolumen im Vergleich zum Vorjahr um 43 Prozent gesunken. Das prospektierte Angebotsvolumen lag 2023 bei 720 Millionen Euro. Im Jahr zuvor waren es noch 1,26 Milliarden Euro. Damit war das Angebot an AIFs so gering wie seit sechs Jahren nicht mehr. Zu diesem Ergebnis kommt die Ratingagentur Scope in ihrem neuesten Report zum Markt für geschlossene Fonds.

Für den starken Rückgang gibt es laut Scope mehrere Gründe. So wirkten sich etwa die Folgen des Ukraine-Kriegs, der Anstieg von Inflation und Baukosten, hohe Energiekosten und vor allem das gestiegene Zinsniveau negativ aus. Das erhöhte Zinsniveau verteuerte die Finanzierungen, was die Renditen von neu zu strukturierenden Fonds schmälerte. Auch die geringe Anzahl an großvolumigen Fonds habe die Emissionszahlen belastet. Unter dem Neuangebot 2023 waren laut Untersuchung nur fünf Produkte mit einem Eigenkapital inklusive Ausgabeaufschlag von mehr als 50 Millionen Euro. Insgesamt wurden 18 Publikums-AIF von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) zum Vertrieb zugelassen. Das sind drei weniger als im Jahr 2022.

Der Immobilienmarkt ist unter Druck

Der mit Abstand größten Einflussfaktor auf die Statistik hat der Immobilienmarkt. Dieses Segment macht beim prospektierten Eigenkapitalvolumen mit 618 Millionen Euro in 14 Fonds den Bärenanteil bei AIFs aus. Das Volumen hier ist wegen der gestiegenen Zinsen eingebrochen. Entsprechend mies sieht die Gesamtstatistik bei geschlossenen Fonds aus.

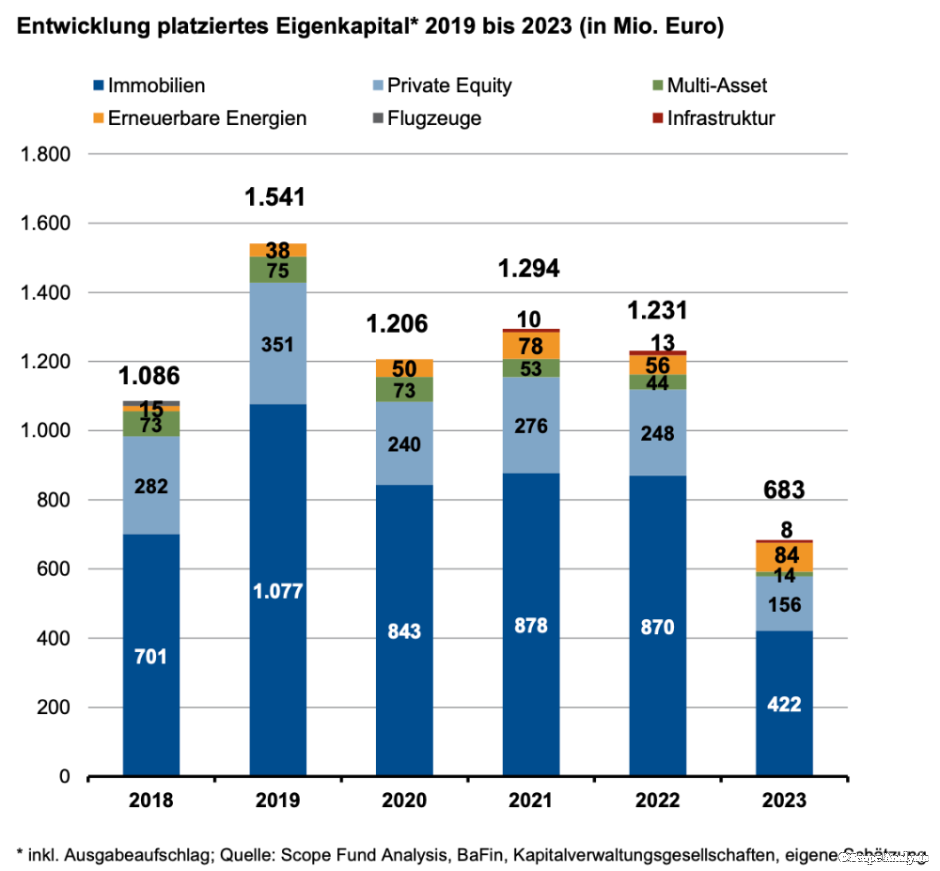

Und nicht nur die Angebotsseite ist schwächer. Auch auf der Nachfrageseite haben sich die Gewichte verschoben. Im vergangenen Jahr investierten Anleger deutlich weniger Geld in geschlossene Fonds als 2022. Das gesamte platzierte Eigenkapital über alle Assetklassen hinweg lag 2023 bei 683 Millionen Euro. Im Jahr zuvor hatten die Fonds noch 1,2 Milliarden Euro eingesammelt, so Scope. Anleger investierten in die Assetklasse Immobilien mit 422 Millionen Euro rund 62 Prozent des 2023 platzierten Eigenkapitals, was einem Rückgang gegenüber 2022 (71%) um neun Prozentpunkte entspricht. An zweiter Stelle folgt Private Equity mit 156 Millionen Euro (rund 23%). An dritter Stelle liegt das Segment Erneuerbare Energien mit 84 Millionen Euro (rund 12%).

Hohe Konzentration auf wenige starke Anbieter

Was auffällt: Auf Seite der Anbieter ist eine hohe Marktkonzentration zu beobachten. Die drei platzierungsstärksten Anbieter im Jahr 2023 sind die DF Deutsche Finance mit einem Volumen von 110 Millionen Euro, gefolgt von RWB PrivateCapital Emissionshaus (87 Mio. Euro) und Jamestown US-Immobilien (63 Mio. Euro). Diese drei Gesellschaften kommen damit auf einen Marktanteil von 38 Prozent. Allein die DF Deutsche Finance stellte im Jahr 2023 mit ihren fünf Fonds rund 16 Prozent des gesamten Platzierungsvolumens.

Vorsichtiger Optimismus: Leichte Erholung im laufenden Jahr erwartet

Für 2024 erwartet Scope, dass die Emissionsaktivitäten der geschlossenen Publikums-AIF leicht über dem Niveau des Jahres 2023 liegen werden. Weitere Zinssteigerungen seien unwahrscheinlich, was den Druck etwas verringere. Die Zinsen würden jedoch nicht so schnell sinken, wie sie gestiegen seien, so Scope. Ein neues Marktpreisniveau für die Assets müsse sich erst einpendeln. Für die Entwicklung langfristiger Anlagen in illiquide Vermögenswerte bestünden aktuell hohe Unsicherheiten für Bestandsinvestments, die auf einem hohen Marktpreisniveau erworben worden seien. Das habe sich 2023 negativ auf das Angebotsvolumen und vor allem auf dessen Zusammensetzung ausgewirkt.

Andererseits könnten sich aufgrund von Notverkäufen Dritter für die Emissionshäuser günstige Kaufgelegenheiten in der Zukunft ergeben, was sich aus Sicht von Scope in diesem Jahr positiv auswirken dürfte. Beispielsweise können Blind Pools diese Chancen nutzen und mit attraktiveren Renditeniveaus auf den Markt treten.

Beim Platzierungsvolumen 2024 rechnet Scope ebenfalls mit einem Niveau, das leicht über dem Niveau des Jahres 2023 liegt. Zu einer stärkeren Erholung dürfte es jedoch nicht kommen: Dies liege vor allem an dem prognostizierten Umfang des Angebots für 2024, der anhaltenden Zurückhaltung von privaten Anlegern und insbesondere der deutlich gestiegenen Attraktivität von alternativen Anlagen wie Festgeld oder Anleihen, die aktuell noch weiter bestünden.

Diesen Beitrag teilen: