AB: US-Arbeitsmarkt - Lohnsteigerungen führen zu Margenproblemen

Tarifabschlüsse in der Automobil- und Luftfahrtbranche verstärken das Problem der Profitabilität für US-Unternehmen und Aktienanleger.

01.12.2023 | 13:13 Uhr

Preisgestaltungsmacht und Kostendämpfung sind wesentliche Komponenten für Unternehmen, die ihre Profitabilität steigern wollen. Das haben wir 2023 deutlich gesehen, als einige der leistungsstärksten US-Unternehmen ihre Preissetzungsmacht trotz höherer Inflation aufrechterhielten und gleichzeitig die Profitabilität dank eines disziplinierten Kostenmanagements steigern konnten.

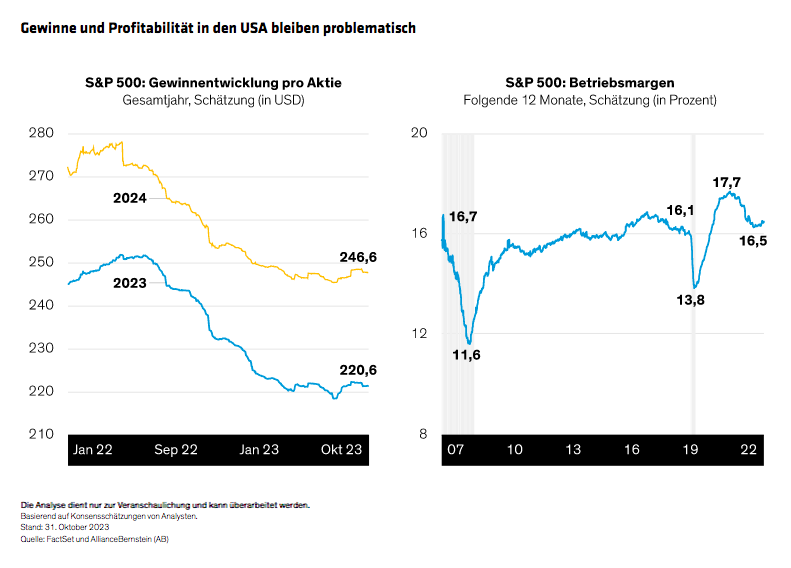

Die jüngsten Tarifverträge der amerikanischen Gewerkschaften könnten dieses Gleichgewicht jedoch ins Wanken bringen und es Anlegern erschweren, die in einer schwächeren Konjunktur ein beständiges Wachstum anstreben. Da die Unternehmen einem stärkeren Gewinn- und Margendruck ausgesetzt sind (Abbildung), sollten Aktienanleger unserer Meinung nach im Jahr 2024 besonders aufmerksam auf die Ausgabentrends und die Preisgestaltungsmacht der Unternehmen achten.

Tech-Unternehmen machen den Schwenk

Schauen wir uns zunächst zwei Unternehmen an, die ihre Ausgaben proaktiv gesteuert haben: Microsoft und Amazon. Die Expansion des Cloud-Geschäfts von Microsoft in den letzten Jahren ging mit einem hohen Kostenwachstum einher. Als sich das Umsatzwachstum im Geschäftsjahr 2023 verlangsamte, gingen die Ausgaben nicht so schnell zurück, und das Unternehmen erlebte einige Quartale, in denen die Gewinnmarge gedrückt wurde. Microsoft änderte jedoch seine Strategie, indem es seine Ausgaben nach Prioritäten ordnete und eindämmte – genau zu dem Zeitpunkt, als sich das Umsatzwachstum wieder zu beschleunigen begann. Diese Kombination führte in den letzten Quartalen zu höheren Betriebsmargen.

Amazon musste sowohl im Kerngeschäft Einzelhandel als auch bei Amazon Web Services geringere Margen hinnehmen, da Kapazitätserweiterungen mit einem verlangsamten Umsatzwachstum einhergingen. Wie Microsoft hat auch Amazon schließlich seine Ausgaben reduziert, was dazu beigetragen hat, dass die operativen Margen im dritten Quartal von 2 % auf 7,8 % gestiegen sind.

Das soll nicht heißen, dass Kostensenkungen einfach sind oder dass alle Formen von Ausgaben falsch sind. Unternehmen müssen investieren, um das Wachstum zu fördern, aber gelegentlich muss auch etwas Unkraut gejätet werden. Aktive Aktienanleger müssen herausfinden, welche Unternehmen das besonders effektiv umsetzen.

Neue Tarifverträge könnten Lohnwachstum vorantreiben

Das richtige Gleichgewicht zwischen Ausgaben und Wachstum zu finden, ist in einem inflationären Umfeld und einem angespannten Arbeitsmarkt bereits eine Herausforderung. Sie wird nun durch den Abschluss von wichtigen Tarifverträgen in einer Reihe von Branchen weiter erschwert.

Im August ratifizierte der Zustellriese UPS einen Fünfjahresvertrag, der die Gehälter von 340.000 Voll- und Teilzeitbeschäftigten erhöhte, nur wenige Tage nachdem American Airlines einen Vierjahresvertrag mit der Allied Pilots Association abgeschlossen hatte, der die Gehälter und Leistungen um fast 10 Milliarden US-Dollar erhöhte. Seitdem haben sich die Piloten Lohnzugeständnisse von United Airlines gesichert, die eine Gehaltserhöhung von bis zu 40 % bedeuten würden, während die Flugbegleiter von Southwest Airlines kurz davor stehen, einen eigenen großzügigen Abschluss zu erzielen.

Und jetzt, da die Gewerkschaft United Auto Workers den drei großen US-Automobilherstellern deutlich bessere Verträge abgerungen hat, fragen sich die Anleger, wie die finanziellen Auswirkungen auf diese Unternehmen aussehen könnten – und wie weit die Nachbeben reichen werden.

Der Fall der Ford Motor Company ist anschaulich. Das Unternehmen schätzt, dass sein neuer Vertrag mit den Automobilarbeitern die Kosten für jedes neue Fahrzeug um 850 bis 900 US-Dollar erhöhen könnte. Bei einem Durchschnittspreis von rund 48.000 US-Dollar pro Fahrzeug macht diese Erhöhung im Durchschnitt knapp 2 % der Fahrzeugkosten aus. Unserer Ansicht nach bedeutet das, dass die Automobilhersteller in die unangenehme Lage geraten könnten, die Preise erhöhen zu müssen, während die Verbraucher durch die hohen Kosten für Autokredite unter Druck geraten. Weitere Optionen sind die Suche nach Effizienzsteigerungen an anderer Stelle oder die Inkaufnahme von Einbußen bei den Gewinnmargen.

Preisgestaltungsmacht ist entscheidend

Jedes Unternehmen wird anders reagieren, aber eine der wichtigsten Erkenntnisse ist, dass die starke Preisgestaltungsmacht, die Unternehmen in den Jahren 2021 und 2022 genossen, 2023 gesunken ist – und sich 2024 weiter verschlechtern könnte. Das liegt daran, dass sich die Lieferketten normalisiert haben, die Verbraucher bei ihren Ausgaben wählerischer werden und die Zinsen weiterhin hoch sind. Sollte sich das Wirtschaftswachstum abschwächen, könnten die Margen und Gewinne der Unternehmen weiter unter Druck geraten.

Fazit: Da die Unternehmen unterschiedliche Lohnkosten, Preisgestaltungsmacht und Wachstumsaussichten haben, müssen die Anleger bei der Suche nach Unternehmen, die das gewünschte Gewinnwachstum erzielen können, zunehmend selektiv vorgehen.

Unternehmen mit einzigartigen Geschäftsangeboten, wiederkehrenden Umsatzströmen und dominanten Marktpositionen sind am besten positioniert, um die Preise zu erhöhen. Unternehmen, die Produkte mit nachhaltigen Wettbewerbsvorteilen verkaufen und einen klaren Innovationsvorsprung haben, werden auch eher in der Lage sein, ihre Preisgestaltungsmacht zu erhalten. Um diese Unternehmen zu finden, ist ein aktives Management erforderlich, das sich auf diszipliniertes, fundamentales Research stützt, das das Geschäftsmodell eines Unternehmens und die Branchendynamik eingehend untersucht und dabei auch die allgemeineren makroökonomischen Kräfte im Blick hat.

Preisgestaltungsmacht und Kostenmanagement waren schon immer wichtig. Aber wenn die jüngsten Tarifabschlüsse ein Hinweis darauf sind, werden sie für Anleger in US-Aktien, die ein beständiges Wachstums- und Ertragspotenzial erzielen wollen, wichtiger denn je sein.

In diesem Dokument zum Ausdruck gebrachte Meinungen stellen keine Analysen, Anlageberatungen oder Handelsempfehlungen dar, spiegeln nicht unbedingt die Ansichten aller Portfoliomanagementteams bei AB wider und können von Zeit zu Zeit überarbeitet werden.

Verweise auf bestimmte besprochene Wertpapiere stellen keine Anlageempfehlungen von AllianceBernstein L.P. dar.

Dies ist eine Marketing-Anzeige. Diese Informationen werden von AllianceBernstein (Luxemburg) S.à.r.l. gegeben, einer im Luxemburger Handels- und Unternehmensregister (R.C.S.) eingetragenen Gesellschaft mit beschränkter Haftung. Luxemburg B 34 305, 2-4, rue Eugène Ruppert, L-2453 Luxemburg. AllianceBernstein S.à.r.l. unterliegt der Aufsicht durch die Aufsichtskommission des Finanzsektors (CSSF). Dies wird nur zu Informationszwecken angegeben und ist nicht als Anlageberatung oder Aufforderung zum Kauf eines Wertpapiers oder einer sonstigen Anlage zu verstehen. Die hier geäußerten Ansichten und Meinungen basieren auf unseren internen Prognosen und geben keine zuverlässigen Hinweise auf die zukünftige Marktperformance. Die Fondsanlagen können an Wert gewinnen und verlieren, und es kann vorkommen, dass die Anleger nicht den vollen angelegten Betrag zurückerhalten. Die Performances der Vergangenheit bieten keine Gewähr für zukünftige Ergebnisse.

Diese Informationen richten sich lediglich an Privatpersonen und sind nicht für die Öffentlichkeit bestimmt.

© 2023 AllianceBernstein L.P.

Diesen Beitrag teilen: