Hüfner: DAX besser als der S&P 500?

| DAX besser als der S&P 500? | |

| 5/2018 | |

| Martin Hüfner | |

| Assenagon (Website) |

Download Kommentar @ Feedback an Redaktion

Auf den internationalen Aktienmärkten vollziehen sich derzeit Entwicklungen, die einen leicht auf die falsche Spur setzen könnten. Passen Sie auf.

09.05.2018 | 13:45 Uhr

- Novum an den Aktienmärkten: Der S&P 500 fällt seit einiger Zeit hinter den DAX zurück.

- An sich müsste eine solche Entwicklung nach dem Ende der Eurokrise zu erwarten sein. Noch ist es aber nicht so weit.

- Es gibt gute Gründe, europäische Aktien gegenüber amerikanischen überzugewichten, allerdings nicht unbedingt den DAX.

An den internationalen Finanzmärkten kann man derzeit eine höchst ungewöhnliche Entwicklung beobachten. Die amerikanischen Aktienmärkte, die normalerweise schon aufgrund ihrer Größe immer eine Art Trendsetter für die Welt sind, fallen gegenüber den europäischen zurück. Und zwar nicht nur ein paar Stunden oder ein paar Tage, sondern jetzt bereits ein paar Monate. Seit Anfang März ist der DAX um 4 % gestiegen, der amerikanische S&P ging dagegen um 3 % zurück. Natürlich spielten beim DAX auch die Dividendenzahlungen eine Rolle, die den Index aufblähten und die im S&P 500 nicht enthalten sind. Aber selbst wenn man diesen Faktor ausschaltet, bleibt eine signifikante Outperformance. America First, das in Finanzdingen schon lange vor Donald Trump unbestritten war, scheint plötzlich nicht mehr gefragt zu sein.

Es kann sein, dass das nur eine vorübergehende Marktverwirrung ist, wie sie immer mal vorkommt. Dafür spricht, dass die Entwicklung nicht geradlinig verläuft, sondern unter erheblichen Schwankungen. Wenn es eine Zufallsbewegung wäre, dann könnten wir es vergessen. Es kann aber auch sein, dass dahinter etwas Grundsätzlicheres steckt. Das würde manche unserer bisherigen Anschauungen auf den Kopf stellen.

America First

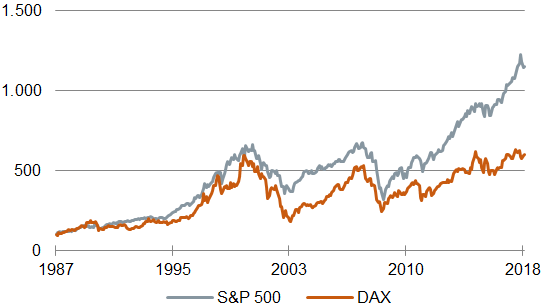

S&P 500 und DAX Kursindex, Ende 87=100

Quelle: Bundesbank, Yahoo Finance

In der Vergangenheit war die Sache klar. In den letzten 30 Jahren hat der amerikanische Aktienindex S&P 500 den Kursindex des DAX deutlich hinter sich gelassen. Er ist über den ganzen Zeitraum fast doppelt so schnell gestiegen (siehe Grafik).

Allerdings gab es auch hier schon unterschiedliche Phasen. In den ersten 15 Jahren liefen beide Indizes weitgehend parallel. Dann kam die New Economy-Krise Anfang des Jahrhunderts. Sie hat den DAX stärker nach unten gezogen. Dann kam die große Finanzkrise 2008/2009, die für die Amerikaner schmerzhafter war. Erst in den letzten zehn Jahren lief die Entwicklung so richtig auseinander. Der S&P 500 ließ den DAX weit hinter sich. Das lag natürlich an der Eurokrise.

»Die derzeit schwächere Entwicklung an der Wall Street ist noch keine Trendwende im transatlantischen Verhältnis.«

Wenn die Eurokrise, wie es aussieht, jetzt ihren Höhepunkt hinter sich haben sollte, müsste sich der Unterschied zwischen dem S&P 500 und dem DAX eigentlich wieder einebnen. Der DAX hätte perspektivisch ein beachtliches Aufwärtspotenzial. Der Kursindex könnte relativ zum S&P 500 um 90 % steigen. Der übliche Performance-Index könnte sogar noch stärker zulegen. Das ist natürlich unrealistisch. So große Trendwenden an den Kapitalmärkten sind ganz selten. Aber selbst wenn die Kurse in Europa etwas weniger steigen sollten, wäre das eine gute Nachricht für hiesige Anleger.

Können wir mit so etwas rechnen? Klare Antwort: Nein. Es ist noch zu früh, darüber auch nur zu spekulieren. Die Entwicklung der letzten Monate ist daher kein erstes Wetterleuchten, das Hoffnung machen könnte. Erstens ist die Eurokrise noch nicht zu Ende. Es gibt noch immer Schwachstellen in der Währungsunion. Man muss nur auf die Entwicklung in Italien oder Griechenland schauen. Der Drive zu Reformen hat nachgelassen (außer in Frankreich).

Zweitens fehlt es den Europäern immer noch an Selbstbewusstsein und Überzeugungskraft auf dem internationalen Parkett. Europäische Regierungschefs "pilgern" als Bittsteller nach Washington, um von den protektionistischen Bestrebungen der Amerikaner verschont zu werden. Das ist kein Klima, in dem die europäischen Aktien abheben könnten.

Drittens passt auch der gegenwärtige Zeitpunkt nicht. Volkswirtschaftlich gesehen stehen die USA derzeit besser da als die Europäer. Die amerikanische Wirtschaft wächst wieder schneller. Die Preissteigerung hat ein normales Niveau erreicht. Die Federal Reserve hat den Krisenmodus verlassen. Sie erhöht die Zinsen und baut ihre Wertpapierbestände ab. Der USD ist mit einem Mal wieder stärker auf den Devisenmärkten. Umgekehrt hat sich die Konjunktur in Europa verschlechtert.

Viertens fließt derzeit auch kein Geld aus den USA ab, das dann in Europa investiert würde. Die Schwäche des S&P 500 hängt eher mit inneramerikanischen Entwicklungen zusammen. Die Aktienkurse sind so stark gestiegen, dass sie vielen inzwischen als zu hoch erscheinen. Wenn Unternehmen über gute Gewinne berichten, reißt das angesichts der erreichten Bewertungsniveaus niemanden vom Stuhl. Die Zinsen haben mit knapp 3 % für 10-jährige Treasuries ein Niveau erreicht, das für Investoren schon wieder als Alternative zu Aktien interessant ist. US-Firmen haben Angst, dass ein Handelskrieg auch negativ für ihren eigenen Absatz und Ertrag sein könnte. Im Übrigen legt sich auch die Euphorie hinsichtlich der Steuerreform.

Sie hilft zwar den Gewinnen und dem Wachstum in den USA. Das wird jedoch nicht als gesund empfunden, denn es bläht die Staatsverschuldung auf, könnte sich negativ auf die Zinsen auswirken und erhöht das Leistungsbilanzdefizit.

Für den Anleger

Die derzeit schwächere Entwicklung an der Wall Street ist noch keine Trendwende im transatlantischen Verhältnis. Trotzdem ist es für hiesige Anleger keine schlechte Idee, Europa bei der Aktienanlage überzugewichten. Sie kennen die heimischen Märkte besser und haben hier kein Wechselkursrisiko. Allerdings sollte man bei den verschiedenen Märkten in Europa differenzieren. Der DAX ist derzeit nicht mein Favorit. Frankreich, Italien und Österreich gefallen mir im Augenblick besser. In Frankreich überzeugen mich die Reformen, die Paris derzeit vorantreibt und die die Wirtschaft modernisieren. In Italien ist es die positive wirtschaftliche Entwicklung der letzten Monate (trotz der bestehenden politischen Risiken). In Österreich sind es gute Firmen, ein deutlich höheres Wachstum bei vielen Unternehmen und die engen Beziehungen zu Osteuropa. Der CAC 40, der MIB und der ATX haben sich in den letzten Monaten nicht ohne Grund besser entwickelt als der DAX.

Dr. Martin Hüfner,

Chief Economist bei Assenagon

Diesen Beitrag teilen: