AB: Risikomodelle auf dem Coronavirus-Prüfstand

Die Ausbreitung von COVID-19 hat herkömmliche Risikomodelle kalt erwischt. Wenn man versteht, was schiefgelaufen ist, kann man einen vorausschauenderen Ansatz für das Risikomanagement entwickeln, der mehrere Szenarien für ein höchst unsicheres Marktumfeld berücksichtigt.

15.05.2020 | 12:45 Uhr

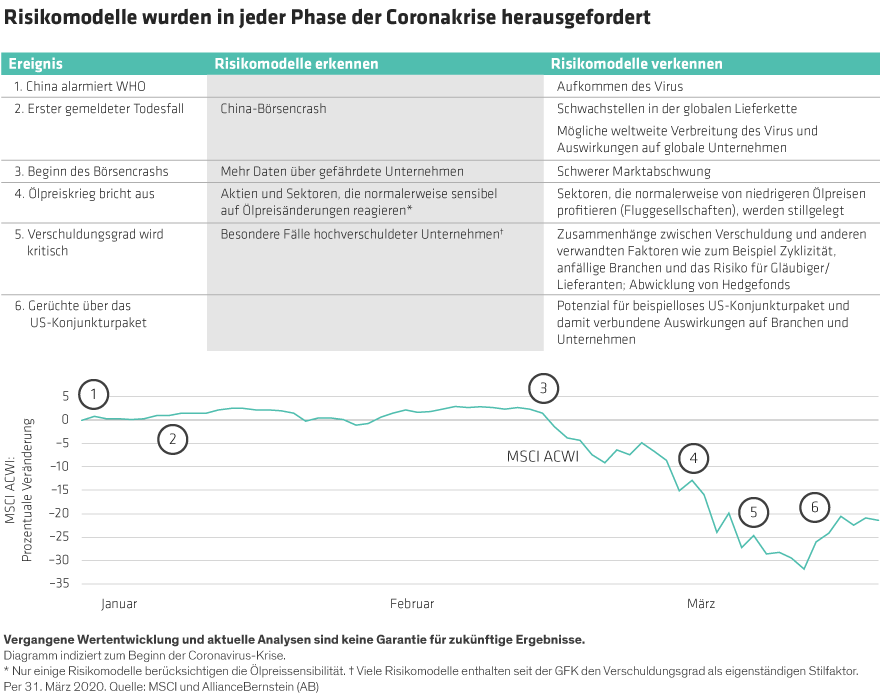

Die Risikomodelle sind nach der Globalen Finanzkrise (GFK) wesentlich ausgefeilter geworden. Doch die meisten Systeme – die sich überwiegend auf historische Daten stützen – hatten ihre liebe Mühe mit den beispiellosen Auswirkungen der COVID-19-Pandemie. Dazu gehörten die plötzliche Unterbrechung globaler Lieferketten, der Lockdown von Städten weltweit, der Zusammenbruch ehemals zuverlässiger Korrelationen zwischen Wirtschaftszweigen und Investmentfaktoren sowie der Zusammenbruch der OPEC+*, der heftige Reaktionen bei den Energie- und Aktienpreisen auslöste (Abbildung).

Es wurde kein Modell entwickelt, das dieser Kombination von Umständen gerecht wird. Anleger müssen die Stärken und Schwächen ihrer Modelle verstehen, um feststellen zu können, ob man sich in Krisensituationen im Allgemeinen und in der Coronavirus-Krise im Besonderen auf ihre Signale verlassen kann.

Die Grundlagen für die Risikomodellierung verstehen

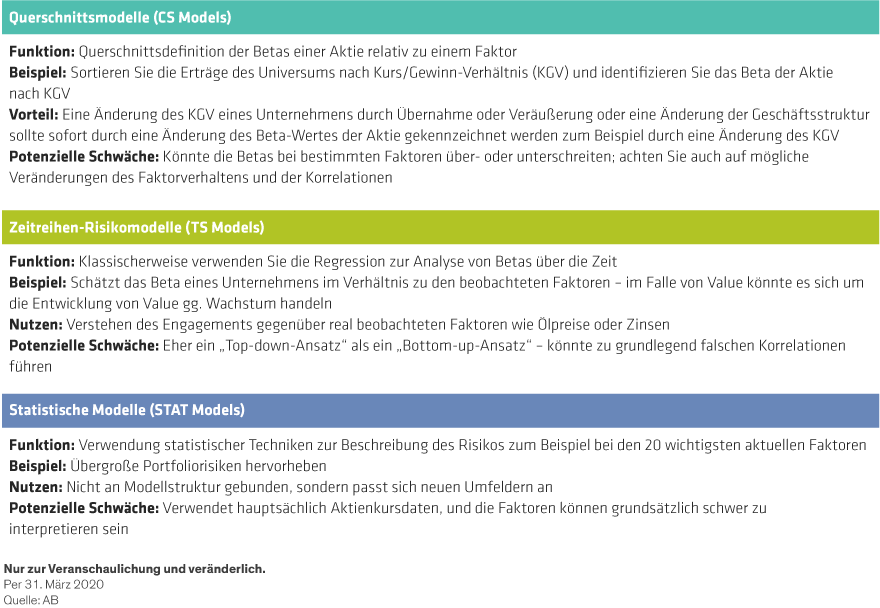

Standardrisikomodelle dienen dazu, das absolute Risiko (Volatilität) oder das relative Risiko eines Portfolios im Vergleich zu einer Benchmark (Tracking Error) zu messen. Sie zerlegen das Risiko dann in separate Risikofaktoren wie Währungen, Branchen, Stile und vieles mehr, wobei eine Restkomponente übrig bleibt, die nicht durch vorher festgelegte Risikofaktoren erklärt wird. Der Einsatz solcher Modelle auf dem neuesten Wissensstand ermöglicht es Managern, das Risiko dort zu konzentrieren, wo sie einen Vorteil oder eine besondere Fertigkeit haben, und das Risiko dort zu vermeiden, wo sie das nicht haben. Konventionelle Modelle fallen typischerweise in drei Kategorien (Abbildung):

Coronavirus als Faktor

Alle Risikomodelle stützen sich bis zu einem gewissen Grad auf Faktoren. Doch Faktoren können entweder statisch sein (sie behalten über die Zeit dieselbe Definition bei) oder dynamisch (ihre Definition ändert sich im Laufe der Zeit). Das Coronavirus hat ein wenig von beidem. Als Virus sind seine Eigenschaften weitgehend bekannt und dauerhaft. Als Störfaktor hat sich seine Wirkung jedoch in verschiedenen Phasen entwickelt und wirkt als dynamischer Faktor, der sich auf viele andere Risiken auswirkt. Jede neue Phase hat den Risikomodellen neue Schwierigkeiten bereitet. Die Anleger haben nun Schwierigkeiten, unbekannte Risiken zu verstehen. Dazu gehören definierte Unbekannte (wie der Zeitrahmen für die soziale Distanzierung und die Grenzen der konjunkturstimulierenden Maßnahmen) und Ungewissheiten (unbekannte Auswirkungen, die noch nicht definiert sind).

Wie haben sich Risikomodelle während der sich verstärkenden Krise bewährt?

Im ersten Quartal 2020 blieben die Risikomodelle im Allgemeinen hinter den Erwartungen zurück. Das Hauptproblem war ihre Annahme, dass die historischen Volatilitäts- und Korrelationsniveaus anhalten würden. Mit dem Aufkommen des Coronavirus stieg die Volatilität sprunghaft an, während die historischen Korrelationen zusammenbrachen oder sich umkehrten, weil gleichzeitig soziale Distanzierung, kollabierende Energiepreise, niedrigere Leitzinsen und ein Konjunkturcrash eintraten.

Einige klassisch defensive Teilsektoren wie private Krankenhäuser wurden aufgrund der Verschiebung medizinischer Eingriffe hart getroffen. Der Verkauf von Gebrauchsgütern stieg online an, brach jedoch im gebäudegebundenen Einzelhandel zusammen. Und Branchen, die jahrzehntelang durch die Belieferung von Chinas Fabriken und wohlhabenden Verbrauchern florierten, sahen sich mit einem plötzlichen und drastischen Umschwung konfrontiert. Klassisch negativ korrelierte Sektoren, die in Risikomodellen typischerweise zum Risikoausgleich herangezogen wurden – wie etwa Verbraucherdienstleistungen und Immobilien –, wechselten in eine positive Korrelation, da sie gemeinsam den Gefahren durch Ansteckung und soziale Distanzierung ausgesetzt waren.

Trotz dieser Schwachstellen haben einige Lehren aus der GFK die Fähigkeit von Risikomodellen zur Analyse der Auswirkungen der gegenwärtigen Krise verbessert. Neue Faktoren wie Verschuldungsgrad und Profitabilität, die seit der GFK eingeführt wurden, sind besonders wichtige Stilfaktoren. Sprungprozesse sind eine weitere wichtige Entwicklung. Risikomodelle verwenden Sprungprozesse oder Volatilitätsanpassungsfaktoren, um die Portfoliovolatilitäten schneller nach oben zu korrigieren, was dazu führt, dass der erwartete Tracking Error bei Risikospitzen schneller ansteigt, anstatt langsam zu steigen, wenn mehr Beobachtungen eintreffen.

Doch es gibt immer noch viele Mängel, die sich die Anleger bewusst machen müssen.

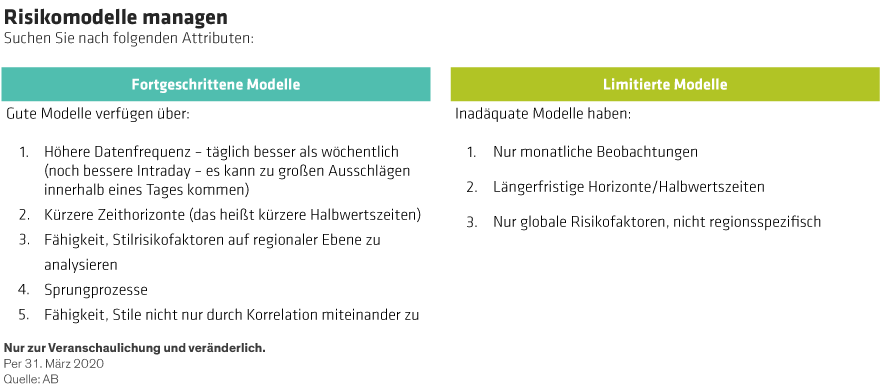

Managen Sie Ihren Risikorahmen für Krisenbedingungen

Risikomodelle funktionieren am besten, wenn sich die Weltwirtschaft in einem relativ stabilen Zustand befindet. In diesem Umfeld ist die Vergangenheit eine hilfreiche Richtschnur für die Zukunft, historische Korrelationen sind zuverlässig und Trends neigen dazu, sich fortzusetzen. Unter den gegenwärtigen Krisenbedingungen müssen Anleger auf einen einfacheren Ansatz zur Risikobegrenzung zurückgreifen, der auf menschlichem Urteilsvermögen und Fundamentalanalyse beruht. Zu den wichtigsten Lehren gehören folgende Erkenntnisse:

1. Ergänzen Sie Ihre Faktorrisikomodelle durch reine Engagement-Modelle

In einer Krise können sich die Korrelationen ändern oder sich sogar umkehren, während die Volatilitäten sicherlich zunehmen werden. Anleger sollten daher ihren Rahmen zur Risikokontrolle durch zusätzliche Instrumente erweitern. Insbesondere sollten sie ihre statistischen Risikomodelle durch einfache Engagement-Modelle ergänzen, die auf einer fundamentalen Analyse der Exponierung von Aktien zum Beispiel gegenüber Stilen, Ländern und Branchen beruhen können. Auch Volatilitätsanpassungsmerkmale können zu den Risikomodellen hinzugefügt werden.

2. Nicht überreagieren und mehrere Szenarien in Betracht ziehen

Es ist unmöglich, den genauen Zeitrahmen für die Krise oder die genaue Reaktion der Wertpapiermärkte in den einzelnen Phasen vorherzusagen. Daher besteht die Gefahr, dass die Strukturierung eines Portfolios mit einer signifikanten Ausrichtung auf die jüngsten Gewinner oder in Übereinstimmung mit einer bestimmten Story oder einem bestimmten Szenario von Veränderungen der Marktstimmung oder -wahrnehmung beeinflusst wird.

3. Mischen Sie Ihre Risikomodell-Prognose

Obwohl kurzfristige Risikomodelle das Risiko in Krisenzeiten besser vorhersagen können, sind sie auch mit hoher Volatilität und hohem Umschlag verbunden. Wenn Ihre Strategie langfristig angelegt ist, sollten Sie Ihre Risikomodelldaten mit kurz- und langfristigen Modellen kombinieren, etwa indem Sie bei der Portfoliokonstruktion sowohl kurz- als auch langfristige Modellbetas verwenden.

4. Cashflow-Modellierung ist der Schlüssel

Nachhaltige Cashflows bilden eine starke Grundlage für künftige Wertentwicklung – insbesondere unter Krisenbedingungen. Unternehmen müssen in der Lage sein, genügend Cash zu erwirtschaften, um eine anhaltende Krise beziehungsweise Umsatzeinbußen zu überstehen.

5. Verlassen Sie sich nicht auf nur einen Faktor

Die Krise hat die herkömmlichen Faktorbeziehungen und Korrelationen immer wieder auf den Kopf gestellt. Sich beim Aufbau eines Portfolios auf einen einzigen dominanten Faktor zu verlassen, birgt zu jeder Zeit höhere Risiken. Unter Krisenbedingungen öffnet es dem Zufall Tür und Tor. Anleger sollten auch bedenken, dass ihre größeren Positionen einen Großteil ihres Faktor-Engagements bestimmen können. Das kann zu übergroßen Risiken führen, wenn sich die Faktorbeziehungen ändern.

6. Vermeiden Sie Klumpenrisiken

Mit Standardrisikomodellen ist es unwahrscheinlich, Unternehmen zu identifizieren, die durch gemeinsame Coronavirus-Themen verbunden sind und die als Gruppe für dieselben Faktoren anfällig sind. Die Klumpen-Analyse kann Gruppen von Aktien identifizieren, deren Erträge korreliert sind und die möglicherweise nicht in denselben Sektoren zu finden sind oder die typischerweise keine ähnlichen Merkmale aufweisen.

Wir plädieren für die Implementierung eines Rahmens für die Klumpenrisikoanalyse, der bei der Definition neuer Klumpen (wie etwa Unternehmen, die einer sozialen Distanzierung ausgesetzt sind wie Restaurants, Zahnärzte und Fitnesscenter) helfen kann und eine strukturierte Methode zur Bestimmung des (relativen oder absoluten) Risikoniveaus bieten kann, das für diesen Klumpen angemessen ist. Die Bestimmung des Umfangs der Exponierung eines Portfolios gegenüber einem bestimmten Klumpen sollte sowohl mit dem Umfang des Anlagewissens als auch mit den Risiko-/Ertragseigenschaften des Klumpens übereinstimmen.

7. Diversifikation effektiv gestalten

Wenn konventionelle Stil- und Faktorbeziehungen zusammenbrechen, ist es entscheidend, das Geschäftsmodell jedes Unternehmens zu verstehen und potenzielle Schwachstellen fundamental zu analysieren. Anstatt sich auf historische Korrelationen zu verlassen, kann es sich als sinnvoll erweisen, Ihr Portfolio über eine größere Anzahl sorgfältig recherchierter Namen zu diversifizieren. Auf diese Weise können Sie weiterhin Risiken in Ihren Kompetenzbereichen eingehen und gleichzeitig die mit dem aktuellen Marktumfeld verbundenen Risiken begrenzen und diversifizieren.

8. Betrachten Sie Schlüsselfaktoren sowohl einzeln als auch gemeinsam

Die zugrunde liegenden Engagements gegenüber dem Coronavirus, dem Verschuldungsgrad, der Liquidität und der Volatilität sind allesamt von entscheidender Bedeutung für das Verständnis – insbesondere dann, wenn sie durch Krisenbedingungen in einer Weise interagieren, die das Risiko vergrößert. Eine manuelle Analyse dieser Faktoren zahlt sich unter Bedingungen aus, unter denen Risikomodelle Schwierigkeiten bei der Anpassung haben. Wir befürworten strenge Stresstests für alle Unternehmen, die für eine Kombination dieser Faktoren anfällig sind. Stresstests sollten sich auch auf die Lieferkette eines Unternehmens erstrecken, da dort später versteckte Risiken auftauchen können.

9. Unter den Risiken nach Chancen suchen

Der erzwungene Schuldenabbau hat während der Krise zu wahllosen Verkäufen geführt zum Beispiel durch umfangreiche Rücknahmen von ETFs und Hedgefonds-Verkäufe. Das hat ein großes Potenzial für qualifizierte Fundamentalanleger mit einem klaren Plan geschaffen, die bei Marktrotationen Chancen finden können.

Seien Sie sich der Grenzen Ihrer Modelle bewusst

Da die COVID-19-Pandemie die Risikomodelle infrage stellt, glauben wir, dass die Untersuchung des Risikos durch verschiedene Linsen mit unterschiedlichen Modellen zu einer ausgewogeneren Sichtweise beitragen kann. Die Kombination einer fundamentalen Unternehmensanalyse mit einer ganzheitlichen Sichtweise, wie Aktien, Sektoren und Szenarien auf neue und unerwartete Weise interagieren, kann Anlegern helfen, beispiellose Portfoliorisiken durch ein historisches Marktereignis zu bewältigen.

* OPEC+ bezeichnet die elf Länder, die der OPEC angehören, darunter Iran, Irak, Kuwait, Saudi-Arabien und Venezuela (die fünf Gründer), sowie zehn nicht der OPEC angehörende erdölproduzierende Länder, darunter Russland, Mexiko, Kasachstan, die Vereinigten Arabischen Emirate, Libyen, Algerien und Nigeria.

Klaus Ingemann ist Co-Chief Investment Officer für Global Core Equity bei AllianceBernstein (AB).

Thomas Christensen ist Senior Quantitative Analyst für Global Core Equity bei AllianceBernstein (AB).

In diesem Dokument zum Ausdruck gebrachte Meinungen stellen keine Analysen, Anlageberatungen oder Handelsempfehlungen dar, spiegeln nicht unbedingt die Ansichten aller Portfoliomanagementteams bei AB wider und können von Zeit zu Zeit überarbeitet werden.

Diesen Beitrag teilen: