H1 Flexible Top Select - Themenfonds sind beliebt, doch nutzen sie auch langfristig dem Anleger?

Themenfonds kommen bei den Anlegern sehr gut an. Sie sind leicht erklärbar, sofort greifbar und Themen wie etwa Robotics, Künstliche Intelligenz oder auch Nachhaltigkeit wecken Emotionen.

11.03.2021 | 07:59 Uhr

Außerdem sind sie mit dem individuellen Alltag gut vergleichbar. Doch die Frage, die man sich stellen muss, ist: Wie steht es mit dem langfristigen Nutzen von Investments in Themenfonds? Darf man ordentliche Renditen erwarten, oder fahren Anleger mit ganz anderen Produkten besser?

Wenn man sich aktuelle Statistiken ansieht, erkennt man, dass immer mehr Anlagegelder in Themenfonds fließen. Vor allem seit 2016 gibt es einen regelrechten Run in die Branchen- oder Themenfonds. Die beherrschenden Themen sind Robotics, Automation – also das große Thema Industrie 4.0 – oder Digitalisierung. Das sind natürlich auch Themen, die wir ständig um uns herum wahrnehmen.

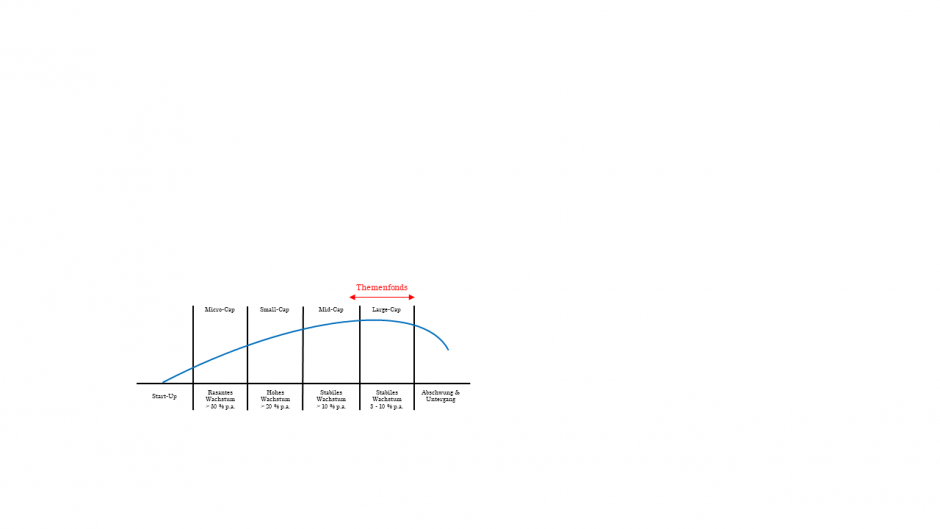

Lebenszyklus ist wichtiger als Thema

Um zu erkennen, wie Anleger von diesem Wandel um uns herum profitieren können, muss man sich den Lebenszyklus der Unternehmen ansehen, die in diesen Branchen tätig sind. Typischerweise fängt so ein Unternehmen als Startup an. Denken Sie an Microsoft, das in einer Garage entstanden ist. Dann bekommen diese kleinen Unternehmen Geld von Venture Capital-Firmen, damit sie wachsen können. Irgendwann folgt der Gang an die Börse, meist als sogenannter Micro-Cap, also kleines Unternehmen. Das weitere Wachstum erfolgt dann anfangs meist sehr rasant zum Small-Cap, Mid-Cap und dann zu einem großen Large-Cap. Doch dieses Unternehmenswachstum nimmt sukzessive ab, je größer das Unternehmen wird. Was auch abnimmt, ist die Zahl der Unternehmen, die sich mit dem gleichen Thema beschäftigen. Nehmen sie als Beispiel App-Hersteller. Irgendwann werden sie von großen Konzernen wie etwa Google aufgekauft oder von besseren Konkurrenten am Markt verdrängt und gehen pleite.

Solarindustrie, das Beispiel schlechthin

Ein gutes Beispiel für diese Entwicklung ist die Solarindustrie ab 1996 in Deutschland. Es kamen die ersten großen Solarhersteller an den Markt. Damals waren es kleine Firmen – oft von findigen Ingenieuren gegründet –, die mit der Zeit immer größer wurden, denn der Solarmarkt boomte. Dann verlangsamte sich ab ca. 2012 das Wachstum dieser Unternehmen in Deutschland. Das einzige heimische Unternehmen unter den Top-Solar-Unternehmen, das noch ein wenig überlebte, war QCells. Die großen Konkurrenten kamen aus Asien und übernahmen nach der Insolvenz dann auch QCells. Es gibt also bei Anlagethemen nicht nur Gewinner und Verlierer auf Unternehmensseite, sondern auch regionale Auf- und Absteiger. Das muss man bei der Wahl der Investments berücksichtigen und genau analysieren. Um beim Beispiel Solar zu bleiben. Das Thema boomt weiterhin – auch in Deutschland, obwohl es keinen wirklich großen heimischen Anbieter mehr gibt. Es profitieren jetzt schlicht andere daran, wie bereits erwähnt Asien, und dort vor allem China.

Von Trends viel früher profitieren

Ein gutes Beispiel, wie man als Anleger frühzeitig in die Renditekette investieren kann, sind Small Caps. Auf lange Sicht ist eine deutliche Outperformer gegenüber den Standartwerten da. Der Anleger konzentriert sich auf Unternehmen, die in ihrem Lebenszyklus noch am Anfang stehen und daher ein rasantes Unternehmenswachstum aufweisen können – und das aus allen Bereichen. Wenn man sich auf diese kleinen Unternehmen konzentriert, sind nachhaltig hohe Renditen möglich.

Das Schwierige daran ist aber, dass es im Bereich Small Cap noch viel mehr Unternehmen gibt, also beispielsweise im Bereich Large-Cap, die lediglich fünf Prozent aller börsennotierten Unternehmen ausmachen. Man braucht viel mehr Research, es gibt auch noch wenig Informationen, weil die meisten Unternehmen schnell wachsen. Es hat Vorteile, wenn man sich nicht nur auf eine Branche oder ein Thema konzentriert, sondern den Gesamtüberblick über alle Sektoren hat. Dadurch erkennen gute Manager starke Trends früher – egal, in welcher Branche sie starten – und Anleger können noch am Beginn der Wachstumsphase einsteigen.

Beimischung, ein Allokationsfehler!

Oftmals hört man das Argument, Themenfonds seien eine gute Beimischung fürs eigene Depot. Stimmt das? Nehmen wir das Bespiel einen weltweit anlegenden Aktienfonds, der sicherlich in vielen Depot von Anlegern liegt. Aktuelle Anlageschwerpunkte sind meist Technologie, Gesundheit und Kommunikation – also sehr technologielastig. Zudem sind in den meisten weltweiten Aktienfonds US-Aktien mit mehr als 50 Prozent gewichtet. Wer jetzt – als „Beimischung“ – beispielsweise die Themen Künstliche Intelligenz oder Cybersecurity mit ins Depot nimmt, hat automatisch eine Übergewichtung von US-Aktien und der Branche Technologie.

Fazit: Themenfonds werden meist nicht in der Anfangsphase eines interessanten Trends angeboten, sondern viel später in der bereits abgeschlossenen Phase. Fragen Sie sich zudem, ob die Themen so weitergehen – nicht vom technischen oder fachlichen Aspekt, sondern hinsichtlich der Kursentwicklung an den Börsen. Erinnern Sie sich an die Solarbranche: Das Thema gibt es immer noch, nur viele Aktien sind heute nur noch ein paar Cent wert. Und berücksichtigen Sie, dass Ihr Depot mit Themenfonds – auch und gerade als Beimischung – meist auch sehr US- und Dollar-lastig ist.

Grafik: Lebenszyklus von Unternehmen

Diesen Beitrag teilen: