ETF Securities: Der Einfluss von Rollenrenditen auf ihre Rohstoffrenditen

Rohstoffinvestoren haben 2018 allen Grund zur Freude. Breite Rohstoffkörbe schneiden im bisherigen Jahresverlauf besser ab als der S&P 500, und die Kapitalflüsse globaler Rohstoff-ETFs erreichen mehrjährige Hochs. Nitesh Sha, Commodity Strategist von ETF Securities und Nick Leung, Investment Research Analyst bei WisdomTree schauen sich dazu verschiedene Renditekomponenten von Rohstoff-Futures an, insbesondere die Auswirkungen der Rollrendite.

07.06.2018 | 11:06 Uhr

Dank eines stabilen Wachstums der weltweiten Wirtschaft und zunehmender geopolitischer Spannungen haben Rohstoffinvestoren 2018 allen Grund zur Freude. Diese positive Stimmung spiegelt sich sowohl in den Preisen als auch in den Kapitalflüssen der Investoren wider. Breite Rohstoffkörbe schneiden im bisherigen Jahresverlauf besser ab als der S&P 500, und die Kapitalflüsse globaler Rohstoff-ETFs erreichen mehrjährige Hochs.

Doch wenn Investoren die Renditekomponenten nicht im Auge behalten, die Einfluss auf Rohstoff-ETPs und die nachgebildeten zugrunde liegenden Futures nehmen, könnte die Performance ihres Investments für lange Gesichter sorgen. Aus diesem Grund möchten wir uns die verschiedenen Renditekomponenten von Rohstoff-Futures genauer ansehen, insbesondere die Auswirkungen der Rollrendite.

Wie setzen sich Renditen zusammen?

In der Regel kann nicht in Rohstoff-Spot-Preise investiert werden. Stattdessen bietet der Futures-Markt Investoren eine einfache und effiziente Möglichkeit, um Zugang zu Rohstoffen zu erhalten. Ein Investment in Rohstoff-Futures besteht aus drei Komponenten: der Spot-Rendite, der Rollrendite und der Sicherheitenrendite.

Die Spot-Rendite spiegelt einfach die Preisveränderung eines bestimmten Rohstoffs bei sofortiger Lieferung wider. Ebenso wichtig ist jedoch die Rollrendite – eine Komponente, die häufig unter den Tisch fällt. Sie reflektiert die allgemeinen Kosten (oder auch einen Nutzen), die durch den physischen Besitz von Rohstoffen anfallen, so etwa Lagerkosten, Versicherungskosten und Transportkosten. Je nach Verlauf der Futures-Kurve eines Rohstoffs, kann sich die Rollrendite signifikant auf die Renditen von Investoren auswirken.

Contango-Märkte sind durch eine ansteigende Futures-Kurve gekennzeichnet (d. h. mit dem Halten eines Rohstoffs sind Nettokosten verbunden, weshalb langfristige Futures-Kontrakte teurer sind als kurzfristige Futures-Kontrakte). Die Rollrendite ist deshalb typischerweise negativ, da sich die Futures-Preise mit der Zeit den Spot-Preisen annähern.

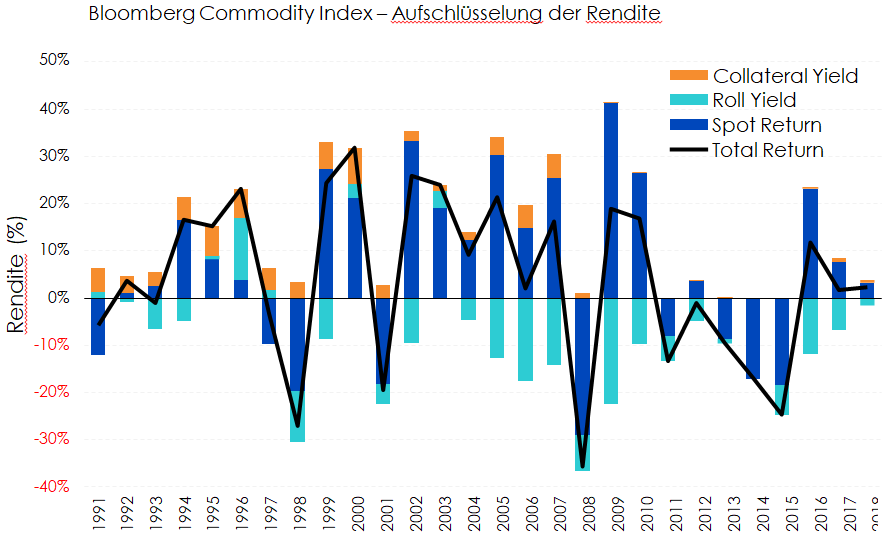

Abbildung 1: Die in Rohstoffrenditen enthaltene Rollrendite sollte nicht ignoriert werden

Quelle: Bloomberg, WisdomTree, Stand der Daten: 31. März 2018. Die historische Performance ist kein Indikator für zukünftige Ergebnisse. Ein direktes Investment in einen Index ist nicht möglich.

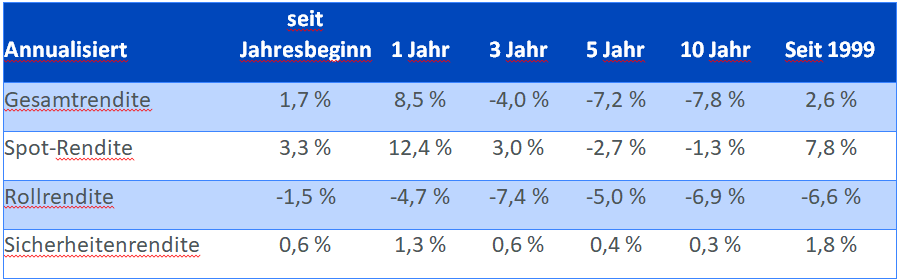

Tabelle: Zusammensetzung

der Renditen im Zeitablauf

Quelle: Bloomberg, WisdomTree, Stand der Daten: 31. März 2018. Die historische Performance ist kein Indikator für zukünftige Ergebnisse. Ein direktes Investment in einen Index ist nicht möglich.

Ist die Kurve im umgekehrten Fall abwärtsgerichtet (d. h. mit dem Besitz von Rohstoffen ist jetzt ein Nettonutzen verbunden, weshalb langfristige Kontrakte günstiger sind als kurzfristige Kontrakte), befindet sich der Markt in einer Situation, die Backwardation genannt wird.

Da es auf den Rohstoffmärkten in den letzten paar Jahrzehnten allgemein häufiger zu einer Contango-Situation gekommen ist, hat die Rollrendite in breiten Rohstoffkörben, wie dem Bloomberg Commodity Index, die Renditen von Investoren negativ beeinflusst, wie in Abbildung 1 dargestellt. 2016 machte die Belastung der Renditen durch die Rollrendite beispielsweise fast 12 % aus. Darin spiegelte sich ein hohes Überangebot bei Öl und die chinesische Vorratswirtschaft bei Basismetallen wider. Diese Negativwirkung hat seitdem nachgelassen und die Rollrendite könnte Rohstoffinvestoren aus den unten aufgeführten Gründen künftig weniger Kopfzerbrechen bereitet.

Vom strukturellen Contango zur Backwardation

Bei Öl-Futures ist es im Laufe des vergangenen Jahres zu einer dramatischen Verschiebung vom strukturellen Contango zur Backwardation gekommen. Dadurch ist ein Verursacher ausgeschieden, der in breiten Rohstoffindizes, wie dem Bloomberg Commodity Index, für hohe negative Rollrenditen gesorgt hat. Wenn wir uns die Zusammenhänge genauer ansehen, lassen sich diese aktuellen Veränderungen erklären.

Im Zeitraum 2011 bis 2014 nach der globalen Finanzkrise befanden sich Öl-Futures hauptsächlich in einer Backwardation-Situation. Eine hohe weltweite Nachfrage nach Öl wurde von einer starken Kontrolle der Öllieferungen durch die OPEC begleitet. Ihre fortgesetzte Politik eines knappen Angebots machte es möglich, dass sich die kurzfristigen Preise auf einem hohen Niveau hielten.

2014 änderte die OPEC jedoch ihre Strategie, um verlorene Marktanteile von Produzenten mit höheren Förderkosten, wie den USA, zurückzugewinnen, die als Reaktion auf die höheren Preise ihre Fördermengen stetig erhöht hatten. Die sich daraus ergebene Erhöhung der OPEC- Fördermengen überschwemmte die globalen Ölmärkte und führte zu einem Zusammenbruch der Spot-Preise von 100 USD/Barrel im Jahr 2014 auf unter 30 USD/Barrel 2016. Dadurch kam es zu einer vollkommenen Umkehrung der Futures-Kurve für Öl von Backwardation zu Contango und die Sorge um eine Ölknappheit wurde zur Sorge um ein niemals endendes Überangebot. In diesem Zeitraum trug die fortgesetzte Überproduktion und eine Knappheit bei den Lagerstätten zu einer Erhöhung der Lagerkosten bei, wodurch sich die Contango-Situation noch verschärfte. Die negative Rollrendite erreichte in diesem Zeitraum bis zu 3,5 % pro Monat.

2016 änderte die OPEC ihre Strategie ein weiteres Mal und gab eine Drosselung der Fördermengen (mit Beginn im Jahr 2017) bekannt, um die weltweiten Überbestände zu senken. Dies führte dazu, dass sich bei der Futures-Kurve wieder eine Backwardation-Situation ergab. Aufgrund der wiedergewonnenen Glaubwürdigkeit der OPEC, auf die eine ausgedehnte Phase folgte, in der sich die OPEC an ihre gedrosselten Fördermengen hielt, verblieben alle wichtigen Öl-Futures-Kurven seit Mitte 2017 in einer Backwardation-Situation. Da es unwahrscheinlich ist, dass die OPEC von ihrer aktuellen Strategie abrücken wird und keine negativen Nachfrageschocks zu erwarten sind, werden Öl-Futures wahrscheinlich auf absehbare Zeit in dieser Backwardation-Situation verbleiben.

Saisonale Contango-Renditen

Das Rollmuster mancher Futures ist extrem saisonal. Im Gegensatz zu Öl, bei dem es üblicherweise zu langen Phasen kommen kann, in denen sich die gesamte Kurve entweder in Backwardation oder Contango befindet, gibt es andere Rohstoffe, wie Erdgas oder Lebendvieh, bei denen sich manche Abschnitte der Kurve in Backwardation, andere hingegen in Contango befinden.

Wann es zu Backwardation bzw. Contango kommt,

folgt tendenziell einem festen saisonalen Muster. Bei Lebendvieh-Futures kommt es beispielsweise zwischen Mai und Juli zu Backwardation. Die Preise der nächstfälligen Kontrakte sind aufgrund der Spitzennachfrage im Sommer tendenziell höher, weiter rechts auf der Kurve sinken die Preise jedoch tendenziell, da das Angebot später im

Jahr aufgrund biologischer Faktoren und aufgrund des Wetters steigt.

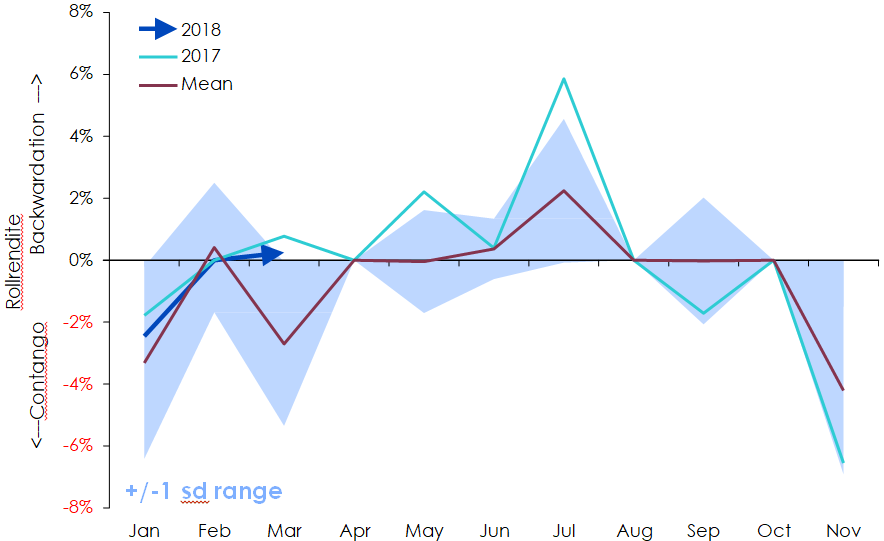

Abbildung 2: Saisonabhängigkeit der Rollrenditen bei Lebendvieh

Quelle: Bloomberg, ETF Securities, Daten verfügbar bis Schlusskurs vom 4. Mai 2018. Die historische Performance ist kein Indikator für zukünftige Ergebnisse. Ein direktes Investment in einen Index ist nicht möglich.

Obwohl sich die saisonalen Muster für Schweine und Rinder leicht unterscheiden, kommt es bei Lebendvieh als Gruppe zu einer konsistenten Saisonalität, wie in Abbildung 2 ersichtlich. Die positiven Rollrenditen betragen im Juli durchschnittlich 2,3 % (1992 bis 2017), während die negativen Rollrenditen im November bei durchschnittlich 4,2 % liegen (1992 bis 2017). Die

Sommermonate stehen vor der Tür, weshalb die saisonale Backwardation und die positiven

Rollrenditen beim Rohstoff Lebendvieh Rohstoffinvestoren eine zusätzliche Quelle für Renditen eröffnen könnten.

Fazit

Negative Rollrenditen belasten sowohl bei einzelnen Rohstoffen als auch bei breiteren Körben schon seit Langem die Renditen von Rohstoffinvestoren. Wir erwarten jedoch, dass sich dieser Effekt zum einen aufgrund der sich verbessernden Fundamentaldaten für Rohstoffe, beispielsweise durch den Rückgang des Überangebots bei Öl, und zum anderen durch die Saisonalität des Rohstoffs Lebendvieh abschwächen wird – beides führt bei mehreren wichtigen Rohstoffen zwangsläufig zu einer Backwardation-Situation.

Diesen Beitrag teilen: