Robeco: Indices Insights - Reagieren Investoren auf veränderte Klimasorgen?

Ein neuartiges „Polluting-minus-Clean“-Portfolio entwickelt sich in Phasen erhöhter Unsicherheit in punkto Klimapolitik unterdurchschnittlich und umgekehrt. Somit kann es für Investoren von praktischer Bedeutung sein, da es bei der Unterscheidung von Unternehmen hilft, die bei der Klimapolitik führend bzw. im Rückstand sind.

25.08.2022 | 10:11 Uhr

In aller Kürze

- Wir stellen ein neuartiges Portfolio vor, das „long“ in Aktien umweltschädlicher Unternehmen und „short“ in Titeln sauberer Unternehmen positioniert ist

- Typischerweise entwickelt es sich in Monaten mit verstärkten Klimasorgen unterdurchschnittlich und umgekehrt

- Außerdem gerät es tendenziell in Monaten mit ungewöhnlich hohen Temperaturen in Rückstand und umgekehrt

Im vorangegangenen „Indices Insights“-Artikel,1 erläutern wir, inwiefern die Kennzahl des CO2-Fußabdrucks bei der Bestimmung von Dekarbonisierungspfaden auf Ebene eines Portfolios oder einer Institution von Nutzen ist. Allerdings stellten wir auch fest, dass sie weniger effektiv ist, was die Unterscheidung von Unternehmen angeht, die in punkto Klimapolitik führend bzw. im Rückstand sind. Zu diesem Zweck werden zusätzliche Klimadaten auf Einzeltitelebene benötigt, die weitere Dimensionen erfassen.

In diesem Artikel gehen wir erstmals auf dieses Thema ein, dem wir ein neuartiges Long/Short-„Polluting-minus-Clean” (PMC)-Portfolio vorstellen. Es ist mit dem CO2-Portfolio vergleichbar, das wir in einem kürzlich veröffentlichten Research-Papier präsentiert haben.2 Es basiert auf einem Portfolio, das Long-Positionen in einer Auswahl von Aktien eingeht, die negativ zu einem oder mehreren klimabezogene SDGs beitragen („umweltschädlich“), und Short-Positionen in einem Korb von Aktien, die einen positiven Beitrag zu klimabezogenen SDGs leisten („sauber“). Grundsätzlich bildet das PMC-Portfolio die unterschiedliche Wertentwicklung zwischen „umweltschädlichen“ und „sauberen“ Unternehmen ab.

PMC-Portfolio greift Trends in Bezug auf die klimapolitische Unsicherheit auf

Um zu beurteilen, welche Erkenntnisse aus dem PMC-Portfolio gezogen werden können, haben wir zunächst seine Wertentwicklung im Zeitverlauf in Relation zur Stimmung bezüglich des Klimawandels untersucht. Konkret haben wir getestet, ob Unternehmen, die einen negativen Beitrag zu klimabezogenen SDGs leisten, stärker von einem (unerwarteten) Anstieg der Besorgnis über den Klimawandel betroffen sind als Firmen, die positiv zu klimabezogenen SDGs beitragen.

Als Näherungswert und zum Test der Robustheit im Hinblick auf das Ausmaß der Klimasorgen nutzten wir Indizes für die Climate Policy Uncertainty (CPU) bzw. Temperaturanomalien. Der erstgenannte Index basiert auf dem Umfang textbasierter Nachrichten im Zusammenhang mit dem Klimawandel, da sich darin die Unsicherheit in Bezug auf die zukünftige Klimapolitik widerspiegelt. Dagegen identifiziert der letztere Index Monate mit ungewöhnlich hohen oder niedrigen Temperaturen.

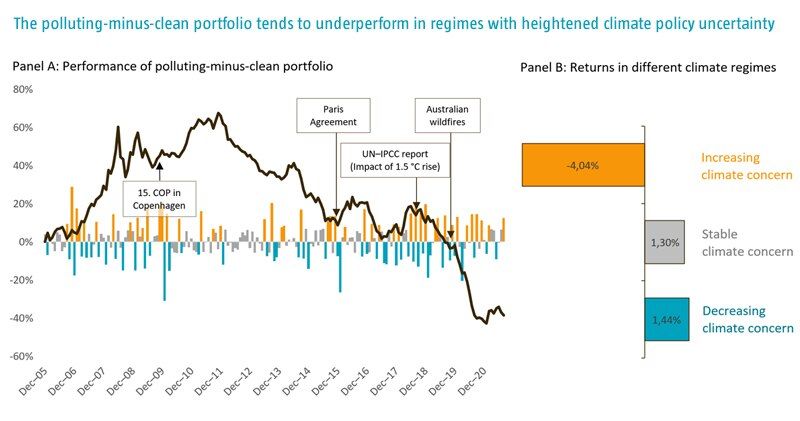

Grafik 1 | PMC-Portfolio entwickelt sich in Monaten mit erhöhter Unsicherheit in punkto Klimapolitik tendenziell unterdurchschnittlich

Quelle: Robeco. Betrachtungszeitraum: Januar 2006 bis August 2021.

In Grafik 1 illustriert Panel A die monatlichen Veränderungen des CPU-Index neben den kumulierten Erträgen des PMC-Portfolios. Die orangefarbene Säulen stehen für Monate, in denen es beim CPU-Index eine relativ bedeutende Aufwärtsbewegung gab. Dies korrespondiert mit Monaten, die durch einen Anstieg der Klimasorgen gekennzeichnet sind. Unterdessen bezeichnen die blauen und grauen Säulen die Monate, in denen die Klimasorgen deutlich zurückgegangen sind bzw. stabil blieben.

Panel B zeigt die durchschnittliche Wertentwicklung des PMC-Portfolios in unterschiedlichen Phasen auf Basis der Stimmung in Bezug auf den Klimawandel.In Zeiten steigender, stabiler bzw. nachlassender Klimasorgen erzielte das Portfolio einen annualisierten Ertrag von -4,1 %, 1,3 % bzw. 1,4 %. Das Ergebnis steht im Einklang mit unseren Erwartungen. Es ermöglicht uns die Schlussfolgerung, dass in punkto Klimapolitik im Rückstand befindliche Unternehmen in Zeiten erhöhter Unsicherheit in Bezug auf die Klimapolitik tendenziell stärker negativ betroffen sind als solche, die bei der Klimapolitik führend sind.

PMC-Portfolio ist auch sensitiv für Temperaturanomalien

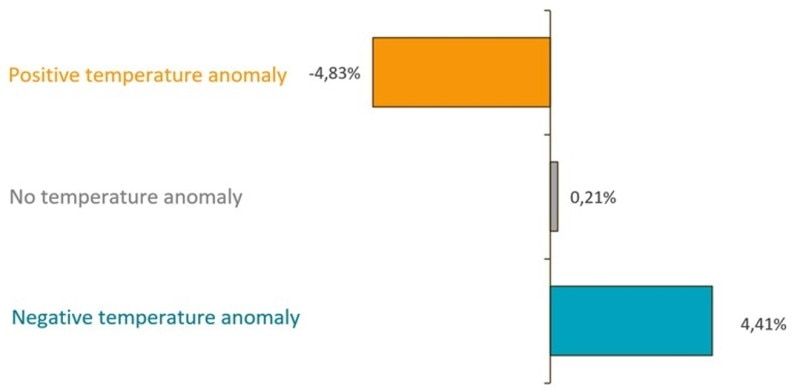

Als Robustheitstests analysierten wir außerdem die Wertentwicklung des PMC-Portfolios in Monaten mit Temperaturanomalien. Dabei nahmen wir an, dass die Sorgen in Bezug auf den Klimawandel in Zeiten ungewöhnlich hoher Durchschnittstemperatur steigen und umgekehrt. Die Ergebnisse sind in Grafik 2 zu sehen.

Ähnlich den vorherigen Resultaten wies das PMC-Portfolio im Schnitt eine Underperformance in Monaten auf, in denen die Durchschnittstemperaturen ungewöhnlich hoch waren; so erzielte es einen annualisierte Ertrag von -4,8 %. Dagegen warf es einen wesentlich höheren annualisierten Ertrag von 4,4 % in Monaten mit ungewöhnlich niedrigen Durchschnittstemperaturen ab.

Grafik 2 | PMC-Portfolio entwickelt sich tendenziell unterdurchschnittlich in Monaten mit ungewöhnlich hohen Temperaturen

Quelle: Robeco. Betrachtungszeitraum: Januar 2006 bis August 2021.

Daten und Methodik

Ausgangspunkt unserer Analyse ist das Aktienuniversum des S&P Global LargeMidCap-Index. Anhand der internen SDG-Systematik von Robeco identifizieren wir Aktien, die entweder positiv oder negativ zu klimabezogenen SDGs beitragen.

Das PMC-Portfolio besteht aus Long-Positionen in Aktien mit einem SDG-Score von -2 oder -3 in Bezug auf entweder SDG 7 (Bezahlbare und saubere Energie), SDG 11 (Nachhaltige Städte und Gemeinschaften) oder SDG 13 (Klimapolitik) sowie Short-Positionen in Aktien mit einem SDG-Score von 2 oder 3 in Bezug auf eines der drei genannten SDGs. Da vor 2017 keine SDG-Scores für einzelne Unternehmen verfügbar sind, bilden wir die Long- bzw. Short-Positionen für diesen Zeitraum ab, indem wir die Aktien entsprechend des Maßes von RobecoSAM für die CO2-Intensität sortieren und dabei das 30. bzw. 70. Perzentil heranziehen.3

Bei der Analyse der Wertentwicklung des PMC-Portfolios in unterschiedlichen Situationen, was die Klimasorgen angeht, stützen wir uns auf zwei Größen: den CPU-Index und den Index für Temperaturanomalien.4 Konstruiert wird der CPU-Index durch Fokussierung auf Ähnlichkeiten zwischen Texten bestimmter Autoritäten zum Klimawandel – beispielsweise häufig verwendete Wortkombinationen in Berichten des Intergovernmental Panel on Climate Change (IPCC) – und Artikeln im Wall Street Journal innerhalb eines Monats. Monate mit einer großen Zahl von Nachrichten in Bezug auf den Klimawandel deuten auf eine erhöhte Unsicherheit in Bezug auf die zukünftige Klimapolitik hin und umgekehrt.

Beispielsweise erreichte die Unsicherheit in Bezug auf die Klimapolitik im Dezember 2009 einen Höhepunkt, als die Klimakonferenz COP15 stattfand. Dasselbe gilt für den November 2015 – der Monat vor der Klimakonferenz COP21, auf der das Pariser Klimaabkommen getroffen wurde. Die monatlichen Differenzen im CPU-Index zeigen einen Anstieg oder Rückgang der Klimasorgen an. Die drei Regime in Bezug auf die Klimasorgen (zunehmend, stabil, abnehmend) werden anhand der 25. bzw. 75. Perzentile der monatlichen Veränderung des CPU-Index über den gesamten Betrachtungszeitraum definiert.

Desgleichen unterteilten wir die Grundgesamtheit in drei Klimaregime auf Basis der 25. bzw. 75. Perzentile des Index für die Temperaturanomalien. Diese basiert auf Daten des Global Land-Ocean Temperature Index, die vom National Center for Environmental Information bezogen werden. Als Temperaturanomalie definiert ist eine Abweichung von der durchschnittlichen Bezugstemperatur im 20. Jahrhundert.5

Fazit

Im Rahmen unserer Analyse untersuchen wir die Wertentwicklung eines neuartigen PMC-Portfolios in unterschiedlichen Regimen in Bezug auf die Klimasorgen. Im Einklang mit unseren Erwartungen ergab sich, dass sich das Portfolio in Phasen erhöhte Unsicherheit im Hinblick auf die Klimapolitik tendenziell unterdurchschnittlich entwickelt und umgekehrt. Außerdem führten wir einen Robustheitstest durch und stellten fest, dass das Portfolio auch in Phasen ungewöhnlich hoher Durchschnittstemperaturen in Rückstand gerät und umgekehrt. Aus diesem Grund sind wir der Ansicht, dass das PMC-Portfolio in der Praxis von Investoren dazu genutzt werden kann, zur Unterscheidung von Unternehmen beizutragen, die in punkto Klimapolitik führend bzw. im Rückstand sind.

Die Indices Insights-Serie liefert neue Einblicke zum Thema Index-Investments, insbesondere zu den Aspekten Sustainable Investing, Factor Investing und/oder Thematic Investing. Verfasst werden die Artikel vom Sustainable Index Solutions-Team, häufig in enger Zusammenarbeit mit einem Spezialisten von Robeco für das jeweilige Thema. Das Team verfügt über eine enorme Erfahrung in den Bereichen Research und Portfoliomanagement. Seit 2015 hat es Nachhaltigkeit-, Faktor- und Themen-Indizes für eine Vielzahl von Kunden entwickelt: Staatsfonds, Pensionsfonds, Versicherer, globale Anlageberater, Assetmanager und private Banken. Das Team kann auch auf kundenspezifische Bedürfnisse zugeschnittene Nachhaltigkeit-Indizes erstellen. Weitere Informationen finden Sie auf unserer Website Sustainable Index Solutions (robeco.com).

1 J. Huij, S. Lansdorp, L. Peppelenbos und T. Markwat, „Can carbon emissions data identify leaders and laggards”, Artikel von Robeco, Juni 2022.

2 J. Huij, D. Laurs, P.A. Stork und R.C.J. Zwinkels, „Carbon beta: A market-based measure of climate risk”, SSRN working paper.

3

Das PMC-Portfolio ähnelt stark dem „Polluting-minus-Clean“-Faktor.

Eingeführt wurde dieser von J. Huij, D. Laurs, P.A, Stork und R.C.J.

Zwinkels in: „Carbon beta: A market-based measure of climate risk”, SSRN-Working Paper, November 2021.

4 Eine ausführliche Erläuterung der Entstehung dieser Daten ist in dem in obiger Fußnote genannten Forschungspapier zu finden.

5 Siehe: https://www.ncei.noaa.gov/access/monitoring/global-temperature-anomalies/

Die Informationen auf der nachfolgenden Website der Robeco Deutschland, Zweigniederlassung der Robeco Institutional Asset Management B.V., richten sich ausschließlich an professionelle Kunden im Sinne von § 31a Abs. 2 Wertpapierhandelsgesetz (WpHG) wie beispielsweise Versicherungen, Banken und Sparkassen. Die auf dieser Website dargestellten Informationen sind NICHT für Privatanleger bestimmt und entsprechen nicht den für Privatanleger maßgeblichen gesetzlichen Bestimmungen.

Diesen Beitrag teilen: