Columbia Threadneedle: Nebenwerte bieten Chancen, aber die Selektion ist entscheidend

Ein Großteil der börsennotierten Unternehmen fällt in die Kategorie Small Caps – und verlässliche Informationen in diesem Segment sind oftmals rar gestreut. Das macht die gewaltige Vielfalt des Anlageuniversums unübersichtlich.

29.02.2024 | 13:45 Uhr

Wie Investoren hier trotzdem Chancen finden, wie sie die momentan historisch billigen Preise als Einstiegspunkt nutzen können und warum gerade qualitativ hochwertige Unternehmen attraktiv sind, erklärt Andrew Harvie, Client Portfolio Manager, Global Equities bei Columbia Threadneedle Investments, in seinem Marktkommentar.

Höhere Zinsen und eine drohende Rezession bedeuten, dass der Ausblick für Aktien ungewiss ist. Ein solches Umfeld gilt als besonders schwierig für kleinere Unternehmen, die in der Regel konjunktursensibler sind. Allerdings ermöglicht der Small-Cap-Markt auch ein Engagement in hochwertigen globalen Unternehmen mit vielfältigen Gewinntreibern und hoher Widerstandskraft. Angesichts dessen, dass der Large-Cap-Markt extrem konzentriert ist und kleinere Unternehmen zu historisch niedrigen Kursen gehandelt werden, stellen globale Nebenwerte eine gute Gelegenheit für eine Portfoliodiversifizierung zu einem attraktiven Preis dar.

Die Mehrzahl der börsennotierten Unternehmen fallen in die Kategorie der Small Caps, mit Kapitalisierungen zwischen 250 Millionen und 10 Milliarden US-Dollar. Durch die gewaltige Vielfalt ist das Small-Cap-Anlageuniversum weniger übersichtlich. Verlässliche Informationen sind oft rar gestreut, und weniger Analysten befassen sich mit diesen Werten. Das macht den Markt weniger effizient – doch für aktive Investoren mit guten hausinternen Analysekapazitäten ergeben sich auch viele Chancen, indem sie attraktive Unternehmen ausfindig machen.

Viele Anleger gehen bei Small Caps von einem lokalen Fokus aus.

Regionale wirtschaftliche oder politische Veränderungen haben hier also

einen viel größeren Einfluss. Jedoch sagt der Sitz eines Unternehmens

weder etwas über seine Qualität aus noch darüber, in welchem Land

Gewinne erwirtschaftet werden – doch Aktienpreise können trotzdem von

der regionalen Marktstimmung beeinflusst werden. Global ausgerichtete

Investoren verteilen ihr Engagement also auf verschiedene regionale

Aktienmärkte, was es Ihnen ermöglicht, das Gewinnpotential einer

Vielzahl kleinerer Unternehmen abzuschöpfen, von denen ohnehin viele

global tätig sind. Tatsächlich war in den letzten

25 Jahren die risikobereinigte Rendite globaler Small Caps höher als die der einzelnen Regionen.

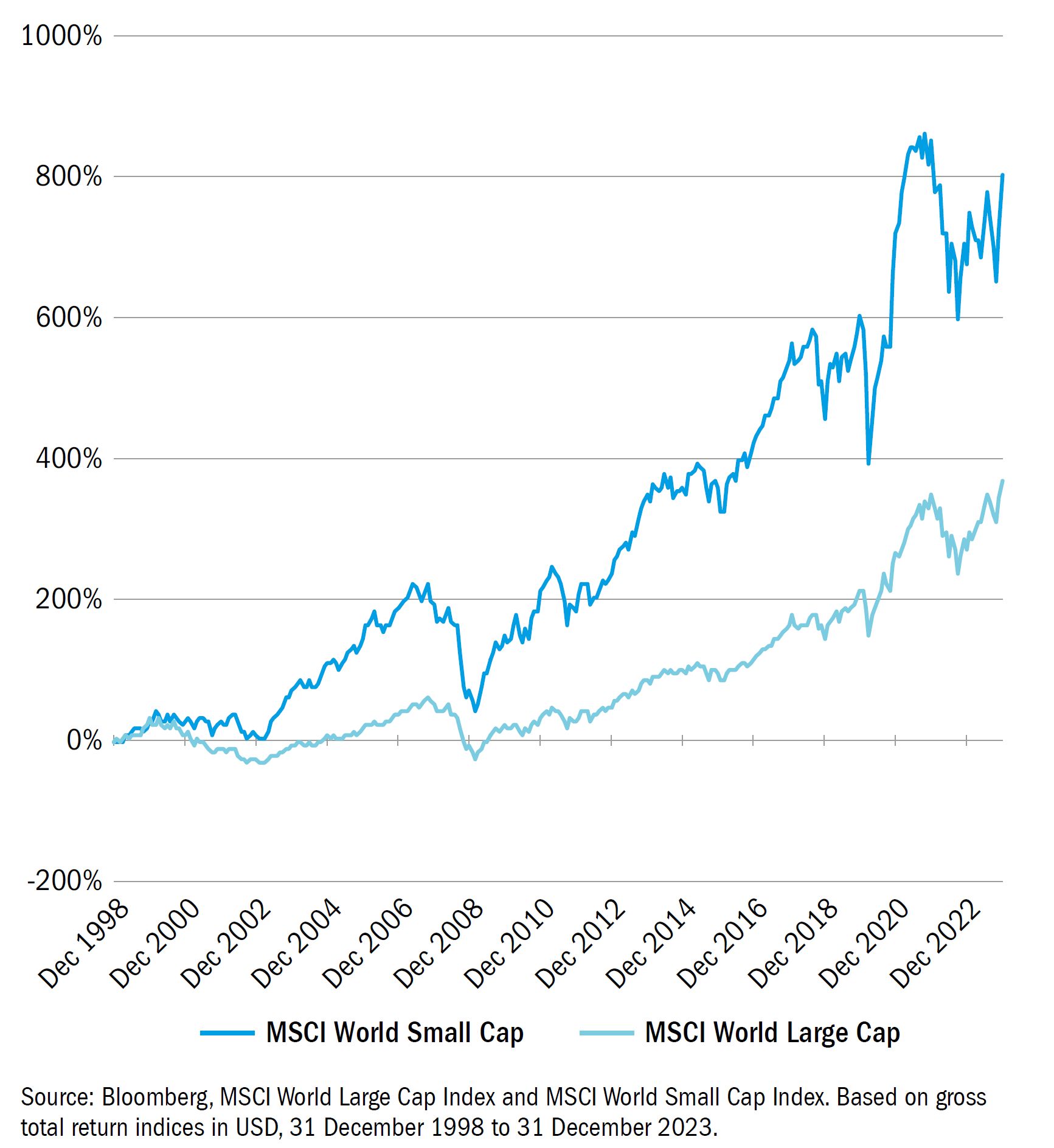

Nebenwerte sind historisch günstig

Investitionen in Small Caps weisen von Natur aus ein anderes Risikoprofil auf als ihre größeren Pendants. Die Märkte sind in der Regel weniger liquide, die Unternehmen oft stärker von konjunkturellen Schwankungen betroffen sowie stärker fremdfinanziert. Aber obwohl sie als Anlageklasse mit höherem Beta unter ungewissen Marktlagen stärker leiden, sind sie auch die Ersten, die von einem Wiederaufschwung profitieren und dabei oft die Kursentwicklungen der Large Caps übertreffen. Als gutes Beispiel dient hier die Marktentwicklung während der Covid-19 Pandemie 2020. Die Kurse der globalen Small Caps fielen um rund 40 Prozent ab, während die Unternehmen mit höheren Marktkapitalisierungen lediglich rund 33 Prozent verloren. Doch als die Lockdowns aufgehoben wurden und die Ausgaben von Unternehmen wie auch Konsumenten wieder stiegen, fiel die Erholung der kleineren Unternehmen stärker aus, und beide Anlageklassen schlossen das Jahr laut Bloomberg mit 16,5 Prozent im Plus ab (siehe Abbildung 1).

Abbildung 1: Small Caps schneiden auf lange Sicht besser ab

Anleger verstärken ihr Engagement in Small Caps normalerweise erst, wenn deren Wachstumsaussichten positiver werden. Das aktuelle Umfeld ist jedoch geprägt durch eine nach wie vor höhere Inflation, eine immer noch straffe Geldpolitik sowie eine potenzielle Rezession. Daher findet die Anlageklasse zurzeit nur wenig Beachtung, nicht zuletzt auch, weil die profitable Führung kleinerer Unternehmen in einem solchen Umfeld schwierig ist und die Gewinne unter Druck geraten können.

Gleichzeitig dominieren einige wenige Themen den Markt und große Firmen scheinen einen attraktiven Mix aus Stabilität und Wachstum zu bieten. Gerade Künstliche Intelligenz (KI) und GLP-1 zur Herstellung von Medikamenten zur Gewichtsabnahme erzeugen viel Investoreninteresse. Für Unternehmen mit geringerer Marktkapitalisierung bedeutet diese Gemengelage, dass sie mit einem Abschlag sowohl gegenüber ihrer eigenen Historie als auch gegenüber den historisch hohen Preisen von Large Caps gehandelt werden.

Qualität der Unternehmen sollte im Fokus stehen

Günstige Bewertungen sollten jedoch nicht der einzige Anlass für Investments sein. Solange sich Small Caps Kredite sichern können, können sie oftmals auf kurzfristigere Finanzierungsmöglichkeiten zur Wachstumssteigerung zurückgreifen. Nach der letztjährigen Bankenkrise in den USA ist jedoch die Kreditvergabe an kleinere Unternehmen zurückgegangen und auch negative wirtschaftliche Nachrichten haben darauf Einfluss.

In diesem Umfeld werden sich qualitativ hochwertige Small Caps bewähren. Qualitätsunternehmen haben in der Regel einen relativ niedrigen Verschuldungsgrad mit soliden Bilanzen, weshalb sie sich nicht unmittelbar zu höheren Zinssätzen refinanzieren müssen. Dazu kommt, dass sie oftmals auch über eine gewisse Preissetzungsmacht verfügen, was in Zeiten hoher Inflation zusätzliche Sicherheit bietet. Wie auch Large Caps, können auch entsprechende kleinere Unternehmen von strukturellen Chancen wie KI, Innovation im Gesundheitswesen oder Lösungen für die Klimakrise profitieren. Sie sind oftmals Wegbereiter und stellen für ihre Kunden entscheidende Produkte oder Dienstleistungen zur Verfügung.

Unter den qualitativ hochwertigen Small Caps finden sich also die vielversprechendsten Anlagechancen. Investoren schichteten Ihre Anlagen nach dem Bewertungsreset im Jahr 2022 von teuren wachstumsorientierten Positionen auf billigere um, die entweder eine Korrelation zum Energiemarkt haben oder generell als defensiv betrachtet werden. Den Fundamentaldaten wurde dabei wenig Beachtung geschenkt und die hochwertigen Firmen traf es am härtesten.

Auf den ersten Blick erscheinen diese Small Caps auch als nicht besonders günstig. Verglichen mit dem breiteren Markt sind beispielsweise die Kurs-Gewinn-Verhältnisse allein nicht überzeugend. Ihre Erträge sind jedoch solide und die Gewinne steigen konstant weiter an, sodass sie im Vergleich zum tatsächlichen Wert der Unternehmen günstig bleiben. Mit ihren starken Umsätzen sollten diese Unternehmen auch in einem Hochzinsumfeld gut zurechtkommen.

Die Anlagechancen für viele dieser qualitativ hochwertigen Positionen bleiben nach wie vor deren Verkaufswelle intakt. Aktive Investoren können also die Gelegenheit als Einstiegspunkt nutzen und zu günstigeren Preisen als zuvor einkaufen.

Diesen Beitrag teilen: