abrdn: Ausblick für Schwellenländer-Unternehmensanleihen – 2. Quartal 2022

Wie die meisten anderen Risikoanlagen hatten auch Unternehmensanleihen aus den Schwellenländern (Emerging Markets, EM) 2022 einen schwierigen Jahresauftakt. Am stark verschuldeten Immobilienmarkt in China sind kaum Anzeichen für eine Bodenbildung zu beobachten.

04.05.2022 | 08:37 Uhr

Leo Morawiecki,Associate Investment Specialist, Fixed Income, abrdn

Da immer mehr Unternehmen im Sektor betroffen sind, während die zusätzlichen Lockerungsmaßnahmen nur wenig zur Steigerung des Anlegervertrauens beigetragen haben. Hinzu kamen die Ausweitung der Militäroperationen Russlands und der darauffolgende Einmarsch in die Ukraine, der die Kapitalmärkte erschütterte und die rasche Konjunkturerholung nach der Pandemie bremste.

Trotz all der Herausforderungen beurteilen wir die Anlageklasse als Ganzes weiterhin positiv. Gründe sind die Entwicklungen nach vergleichbaren Ereignissen in der Vergangenheit, die aktuellen Bewertungen/Renditen sowie die Fundamentaldaten.

Geopolitische Schocks wirken sich in der Regel nur kurzfristig auf die EM aus

Seit Beginn des 21. Jahrhunderts wurden die Schwellenländer von zahlreichen geopolitischen Schocks erschüttert. Ein aussagekräftiger Indikator für derartige Schocks ist die Entwicklung der Credit Default Swaps (CDS), die – vereinfacht ausgedrückt – Schutz vor negativen Kreditereignissen bieten. Von JP Morgan durchgeführtes Research1 legt nahe, dass sich frühere geopolitische Schocks nur minimal auf den CDS-Index für die Schwellenländer ausgewirkt haben, wobei die Kurse innerhalb von 90 Tagen auf ihre vor dem Schock-Ereignis verzeichneten Niveaus zurückgekehrt sind. Nach dem Ausbruch des aktuellen Ukraine-Konflikts sind die Kurse russischer CDS seit Anfang 2022 um über 2300% in die Höhe geschossen. Mit Blick auf EM-Unternehmen als Ganzes halten wir den Konflikt allerdings für ein bewältigbares Risikoereignis, das sich nicht auf die grundlegenden Überzeugungen auswirkt.

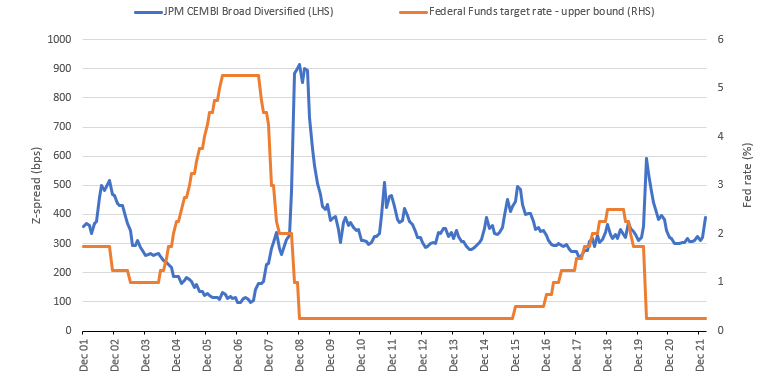

Steigende US-Zinsen sind nicht zwangsläufig negativ für EM-Unternehmen

Die globalen Märkte richteten ihren Fokus zuletzt verstärkt auf den Ausblick für die US-Leitzinsen. Diesbezüglich besteht die weit verbreitete Annahme, dass ein Anstieg der US-Zinsen selbstverständlich schlecht für die meisten Risikoanlagen sein muss. Eine genauere Betrachtung der historischen Daten legt jedoch nahe, dass die Spreads von EM-Unternehmensanleihen oftmals eine Rally verzeichnet haben, wenn die US Federal Reserve (Fed) einen Zinserhöhungszyklus eingeleitet hat. Dies war, wie in der Grafik unten ersichtlich, beispielsweise in den vorangegangenen Straffungszyklen der Jahre 2003-2006 und 2015-2018 der Fall. Parallel zur Spreadverengung fielen auch die Gesamterträge von EM-Unternehmensanleihen positiv aus. Für den Drei-Jahres-Zeitraum von Dezember 2003 bis Dezember 2006 belief sich der annualisierte Gesamtertrag auf 7,62%, jener für die Zeit von Dezember 2015 bis Dezember 2018 auf 5,20%.

Hierfür gibt es zahlreiche potenzielle Erklärungen. So sollte zum Beispiel nicht außer Acht gelassen werden, dass die US-Zinsen (wie derzeit) im Normalfall angehoben werden, um die Inflation vor dem Hintergrund eines starken Wachstums einzudämmen. Was EM-Unternehmensanleihen anbelangt, so ist ebenfalls anzumerken, dass es sich dabei um Hartwährungsanlagen handelt, die vor einer potenziellen Schwäche der Schwellenländerwährungen infolge eines Anstiegs der US-Zinsen geschützt sind. Somit haben höhere US-Zinsen in der Tat höhere Renditen für Anleger, die bei EM-Unternehmensanleihen engagiert sind, zur Folge, ohne dass diese ein Lokalwährungsrisiko tragen müssen.

Spreads von EM-Unternehmensanleihen vs. US-Leitzins 2001-2020

Quelle: Bloomberg Finance L.P, März 2022

Renditen und erwartete Erträge deutlich gestiegen

Bei genauerer Betrachtung des jüngsten Renditeanstiegs zeigt sich, dass dieser sowohl auf höhere US-Treasury-Renditen als auch höhere Kreditspreads zurückgeht. Als Folge ist das Ausgangsniveau für die erwarteten Erträge von EM-Unternehmensanleihen im vergangenen Jahr deutlich gestiegen. Unternehmensanleihen aus den Schwellenländern weisen mittlerweile eine Brutto-Rendite von beinahe 6% auf (nach 4,0% Ende 2020). Das Hochzinssegment des Marktes für EM-Unternehmensanleihen erscheint besonders attraktiv angesichts einer Rendite, die nun bei über 7,0% liegt. Ende 2020 belief sich diese noch auf 5,8%.2 Zudem bieten diese Papiere im Vergleich zu ihren US-Pendants im Schnitt das Doppelte an Spreadvergütung.

Selbstverständlich spiegeln die höheren Renditen zum Großteil eine Entschädigung für die erhöhten Risiken wider. Dies gilt auch für das Ausfallrisiko. Obschon die Ausfallquoten seit Anfang 2021 allgemein rückläufig sind, rechnen wir für 2022 mit einem Anstieg, wobei Asien und die EMEA-Region die höchsten Werte verzeichnen dürften. Dabei ist jedoch anzumerken, dass 99% der notleidenden Papiere (Distressed Debt) in Asien nun auf den chinesischen Immobiliensektor entfallen, während in der EMEA-Region die Ausfälle unter russischen und ukrainischen Unternehmen zunehmen dürften. Außerhalb dieser Segmente befinden sich die Schwellenländerunternehmen insgesamt weiterhin in solider fundamentaler Verfassung.

Fundamentaldaten der EM-Unternehmen bleiben intakt

Hervorzuheben ist, dass sich die Unternehmen in den Schwellenländern zum Jahreswechsel relativ stark gezeigt hatten, da sich viele von ihnen im Laufe der Jahre global diversifiziert und ihre Anfälligkeit gegenüber Wechselkursschwankungen verringert hatten. Obwohl viele fundamentale Indikatoren 2021 eine Spitze ausgebildet haben dürften, weisen sie insgesamt weiterhin gesunde Niveaus auf. Besonders wichtig hierbei ist, dass die 2019 und 2020 verzeichnete Gewinnschwäche durch das beachtliche Gewinnwachstum im Jahr 2021 mehr als ausgeglichen wurde.3

Die Verschuldungsquoten der EM-Unternehmen fallen im Vergleich zu ihren Pendants in Europa und den USA niedrig aus. Tatsächlich weisen Unternehmen aus den Schwellenländern derzeit eine um ein- bis zweimal niedrigere Verschuldung auf als entsprechende Industrieländerkonzerne.4 Dies wird sich in diesem Jahr möglicherweise ändern, da es für die Unternehmen ineffizient sein könnte, eine zu geringe Verschuldung aufzuweisen. Sollte dieser Fall eintreten, dann dürfte sich die Zinsdeckung der EM-Unternehmen unseres Erachtens trotz der steigenden Zinsen aber weiterhin solide und unproblematisch gestalten. Dennoch sind ein sorgfältiges Anleihen-Research und eine umsichtige Titelauswahl künftig von besonders großer Bedeutung.

Zusammenfassung

Unternehmen aus den Schwellenländern sehen sich mit einem schwierigen Umfeld aus höherer Inflation, restriktiveren Zentralbanken und einem Krieg in Europa, der den globalen Konjunkturausblick eintrübt, konfrontiert. Entgegen einiger recht weit verbreiteter Annahmen hatten lokal begrenzte geopolitische Schocks in der Vergangenheit nur geringfügige lang anhaltende Auswirkungen auf EM-Unternehmensanleihen als Ganzes. Ebenso legt die vergangene Entwicklung nahe, dass auch steigende US-Zinsen nicht zwangsläufig für Belastung sorgen. Gleichzeitig präsentieren sich die Fundamentaldaten der Schwellenländerunternehmen insgesamt weiter solide, wobei die Rendite von 6% auf breiter Indexbasis attraktiv für eine Anlageklasse ohne Währungsrisiko erscheint.

Alles in allem sind wir der Ansicht, dass die positiven Faktoren die negativen Einflüsse überwiegen und dass sich hinter den aktuellen kurzfristigen Turbulenzen eine potenziell attraktive Einstiegsgelegenheit für langfristig orientierte Anleger verbergen könnte. Es sollte jedoch beachtet werden, dass ein selektives Vorgehen auf regionaler, Sektor- und Einzeltitelebene im aktuellen Umfeld künftig besonders wichtig sein wird.

Quellen

1) Quelle: Emerging Markets Outlook and Strategy, JP Morgan , März 2022

2) JP Morgan CEMBI Broad Diversified Index, 13. April 2022

3) Quelle: J.P. Morgan, Bloomberg Finance L.P., CapitalIQ. Februar 2022

4) Quelle: J.P. Morgan, Bloomberg Finance L.P., CapitalIQ. Februar 2022

Investitionen beinhalten Risiken. Der Wert von Anlagen und die daraus entstehenden Erträge können sowohl fallen als auch steigen, und es ist möglich, dass ein Investor weniger als den investierten Betrag zurückerhält. Die Wertentwicklung in der Vergangenheit lässt keine Rückschlüsse auf zukünftige Ergebnisse zu.

Copyright © abrdn plc 2021. All rights reserved.

abrdn plc is registered in Scotland (SC286832) at 1 George Street, Edinburgh, EH2 2LL

Diesen Beitrag teilen: