ETF Securities: Gold - Seitwärtsbewegung erwartet

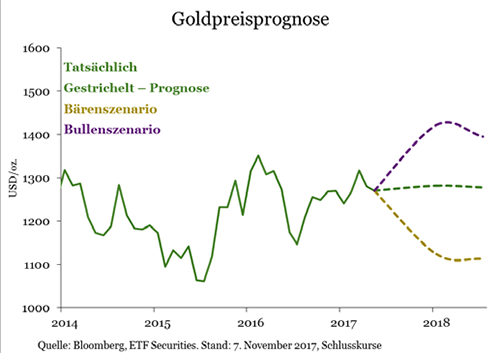

Wird der Goldpreis im Laufe des Jahres 2018 fallen oder steigen? Die Experten von ETF-Securities haben zwei Szenarien entwickelt, die zu unterschiedlichen Prognosen kommen.

10.01.2018 | 09:40 Uhr

Überblick

Der auf unserem Basisszenario basierende faire Wert für Gold tendiert im kommenden Jahr insgesamt seitwärts, da die Unterstützung durch steigende Inflationswerte durch die gleichzeitige Anhebung der Zinsen neutralisiert wird.

Trotz des Anstiegs der Leitzinsen im laufenden Jahr verzeichnen sowohl der USD als auch die Treasury-Renditen eine Abwärtsbewegung. Dieser widersprüchliche Trend dürfte 2018 zum Erliegen kommen.

Die Differenz im Goldpreis zwischen unserem optimistischen und unserem pessimistischen Szenario (relativ zu unserem Basisszenario) betrifft vor allem die erwartete Positionierung der Anleger. Zahlreiche Indikatoren deuten derzeit auf eine verhaltene Marktvolatilität hin. Dennoch erkennen wir auch weiterhin diverse politische und finanzielle Risiken. Je nachdem, welche Einschätzung die Marktstimmung dominiert, könnte sich Gold ganz unterschiedlich entwickeln.

Fed dürfte ihren Straffungskurs fortsetzen

Nach der bereits vollständig eingepreisten Anhebung der Zinsen im Dezember 2017 dürfte die Federal Reserve 2018 noch drei weitere Zinserhöhungen beschließen. Hinzu kommt die bereits angekündigte Reduzierung der Fed-Bilanz (1). Obwohl einige Marktteilnehmer nach dem kommenden Wechsel an der Spitze der Fed eine expansivere Ausrichtung der Geldpolitik erwarten, gehen wir davon aus, dass sich die Notenbank auch weiterhin an der Datenlage orientieren wird, wobei die Analysen der internen Ökonomen stärkeren Einfluss auf die kommenden Entscheidungen haben dürften. Angesichts der zunehmenden Binnennachfrage und der Enge am Arbeitsmarkt lässt sich das Inflationspotenzial nur schwer ignorieren.

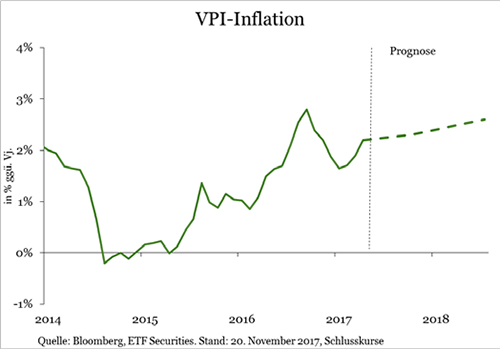

Beschleunigung der Inflation erwartet

Ungeachtet der zahlreichen Anzeichen für zyklische Stärke hat sich die Inflation im laufenden Jahr eher schleppend entwickelt. Wir sehen in diesem Kontext jedoch zahlreiche spezifische Faktoren, die eine stärkere Teuerung behindern. Die Anpassung der Preise führender Mobilfunkanbieter, die Auswirkungen der Sonnenfinsternis auf die Hotelbranche, schwere Hurrikanschäden und die Erweiterung des Streckennetzes mehrerer Billigfluglinien sind allesamt Sonderfaktoren, die sich in dieser Form nicht wiederholen werden. Auch die Berechnung des Mietäquivalents von Wohnungseigentümern hat die Inflationsdaten verzerrt, da hier schwankende Energiepreise zum Tragen kommen. Angesichts der jüngsten Stabilisierung der Energiepreise dürfte dieser Faktor bald nicht mehr signifikant zu Buche schlagen. Die Arbeitslosenquote hat den niedrigsten Wert seit 16 Jahren erreicht, und ungeachtet der heftigen Hurrikansaison in diesem Jahr fällt auch das monatliche Jobwachstum solide aus. Die starke Entwicklung am Arbeitsmarkt dürfte sich nun naturgemäß auch in den Inflationswerten niederschlagen (2).

Wir erwarten einen Anstieg der US-Inflation von 2,2 Prozent (im September 2017) auf 2,4 Prozent im Juni 2018 bzw. auf 2,6 Prozent im Dezember 2018. Diese Werte dürften der Federal Reserve zwar Unbehagen bereiten, doch angesichts der zeitlich verzögerten Wirkung geldpolitischer Maßnahmen kann die Notenbank vorerst wenig tun, um dem seit Jahresbeginn wachsenden Inflationsdruck entgegenzuwirken. Unseres Erachtens wären allerdings drei Zinserhöhungen im kommenden Jahr erforderlich, um die Inflationserwartungen ausreichend stark zu verankern.

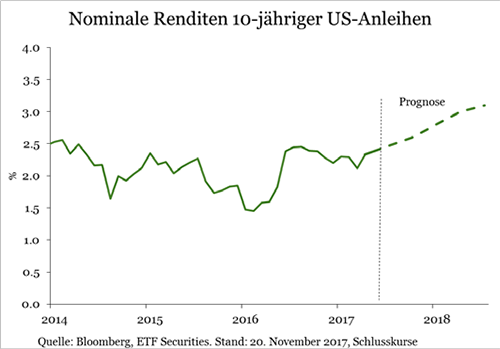

US-Treasury-Renditen

Parallel zur Straffung der Zinsen im laufenden Jahr hat sich die Renditekurve für US-Treasuries verflacht. Obwohl die Leitzinsen seit Dezember 2016 um 75 Bp angehoben wurden, sind die nominalen Renditen 10-jähriger Treasuries von 2,60 Prozent auf 2,34 Prozent gesunken. Unseres Erachtens könnten die 10J-Renditen nicht noch weiter nachgeben. Wir erwarten einen Anstieg auf 3,1 Prozent bis Ende 2018.

Wir antizipieren zudem eine moderate Aufwertung des USD (siehe Währungsausblick 2018), sodass die Schwäche der Währung im laufenden Jahr teilweise kompensiert wird. Darüber hinaus erwarten wir einen Anstieg des DXY (der handelsgewichtete USD-Index) von aktuell 94 auf 102 Punkte bis Ende 2018. Die schleppende Umsetzung der von der Regierung Trump in Aussicht gestellten Maßnahmen zur Förderung des Wachstums, das Ausbleiben einer Steuer- und Haushaltsreform und die allgemeine Aufwertung des EUR und des JPY lasteten 2017 auf der Entwicklung des USD. Teilweise werden diese Faktoren auch 2018 den USD belasten, wobei steigende Zinsen für eine gewisse Entlastung sorgen dürften. Die Federal Reserve dürfte sich in der weiteren Entwicklung noch stärker vom Kurs der EZB und der Bank of Japan entfernen, da sich die Marktteilnehmer zunehmend enttäuscht von der langsamen Drosselung der QE-Programme in Europa und Japan zeigen. Dies spricht für eine Abwertung von EUR und JPY.

Marktstimmung

Am Markt für CFTC-Futures erwarten wir auch weiterhin ein Netto-Übergewicht der Long-Positionen in Gold in der Größenordnung von ca. 120.000 (aktuell: 190.000). Dieser Wert liegt jedoch auch weiterhin über dem langfristigen Durchschnitt von ca. 90.000 Netto-Long-Positionen. Die aktuelle Positionierung hat ihre Ursachen in den Ängsten der Anleger bezüglich der anhaltenden Spannungen zwischen den USA/Japan und Nordkorea bzw. im Nahen Osten. Wenn sich die entsprechenden Konflikte beruhigen, dürften auch die Sorgen der Marktteilnehmer wieder abklingen. Wir haben beobachtet, dass politische Risikoprämien auf den Goldpreis schnell wieder sinken, wenn geopolitische Spannungen in den Hintergrund rücken. Für anhaltend hohe Risikoprämien müssen die entsprechenden Konflikte immer wieder neu aufflammen.

Bullenszenario

In unserem Szenario mit steigenden Goldpreisen antizipieren wir nur zwei Zinserhöhungen im kommenden Jahr. Dies entspricht einem Anstieg des DXY auf nur 99 Punkte bzw. der Treasury-Renditen auf 2,8 Prozent. Wir antizipieren einen Anstieg der Inflation auf 3 Prozent sowie eine Positionierung am Goldmarkt mit ca. 200.000 Netto-Long-Positionen über den gesamten Prognosehorizont. Dieser Faktor ist der Haupttreiber für den Anstieg der Goldpreise in diesem Szenario relativ zu unserem Basisszenario. Derzeit bestehen unterschiedliche Risiken, welche die Nachfrage nach Gold-Futures nach oben treiben könnten:

• Anhaltende Spannungen zwischen den USA/Japan/Südkorea und Nordkorea;

• Eine Eskalation des Stellvertreterkrieges zwischen Saudi-Arabien und dem Iran;

• Eine ungeordnete Reduzierung des Kreditvolumens in China;

• Eine politische Blockade in Italien, wenn nach den Wahlen keine Regierung gebildet werden kann;

• Eine Eskalation der Spannungen zwischen Madrid und der katalanischen Regionalregierung;

• Mögliche Neuwahlen in Deutschland; und

• Abrupter Anstieg von Kennzahlen für die Marktvolatilität, wie beispielsweise VIX (Aktien) oder MOVE (Anleihen) im Zuge der Abwicklung von Zinsgeschäften

In unserem Bullenszenario steigt Gold bis Mitte 2018 auf 1420 USD/oz., gefolgt von einem Rückgang auf knapp unter 1400 USD/oz. bis zum Jahresende.

Bärenszenario

In einem Szenario mit fallenden Preisen antizipieren wir vier Zinssenkungen durch die Fed im kommenden Jahr mit dem Ziel, die Inflationserwartungen der Anleger zu verankern. Die nominalen Renditen 10-jähriger Treasuries steigen bis zum Jahresende auf 3,3 Prozent, und der DXY wertet auf 105 Punkte auf. Bis zum Jahresende sinkt die Inflation wieder auf 1,6 Prozent. In diesem Szenario antizipieren wir minimale Risikoprämien infolge der Abkühlung geopolitischer Risiken und das Ausbleiben negativer Schocks an den Finanzmärkten, sodass die spekulativen Netto-Longpositionen auf 40.000 Kontrakte zurückgehen. In unserem Bärenszenario sinkt der Goldpreis bis Ende 2018 auf 1110 USD/oz.

Von Nitesh Shah – Director – Commodities Strategist

(1) Siehe „Bilanznormalisierung der Fed dürfte sich nur geringfügig auf die US-Renditen auswirken“, September 2017

(2) Stilisiert in der Phillips-Kurve und ihren zahlreichen Varianten http://www.economicsonline.co.uk/Global_economics/Phillips_curve.html

Diesen Beitrag teilen: