UBS ETF: Die Vorzüge von Multi-Faktor-Anlagen

Factor-Investing hat sich im Markt mittlerweile etabliert. Weltweit stecken bereits jetzt knapp 650 Mrd. US-Dollar in Factor-ETFs, Tendez steigend. Ihr Reiz liegt in einem attraktiven Risiko-Rendite-Verhältnis.

23.08.2018 | 09:22 Uhr

- Faktorbasiertes Investieren hat sich inzwischen zu einem Mainstream-Anlageansatz entwickelt, werden doch heute weltweit Vermögenswerte von über USD 650 Mrd. in Faktor-ETFs verwaltet.

- Indexgebundene Multi-Faktor-Portfolios haben gegenüber marktkapitalisierungsgewichteten Portfolios auf lange Sicht (historische Backtests) Überschussrenditen erzielt. Gleiches gilt für die neuere Live-Track-Periode

- Multi-Faktor-Exposures bieten in der Regel eine Renditesteigerung, während sie gleichzeitig Verluste und die einzelnen Faktoren innewohnende Konjunktursensitivität begrenzen.

Mehr und mehr gehen die Anleger dazu über, Multi-Faktor-ETFs im Rahmen ihrer Core-Aktienallokation einzusetzen. Aus diesem Grunde ist es ratsam, ein Multi-Faktor-Exposure zu wählen, das eine gute Diversifizierung und keinen übermässigen aktiven Anteil aufweist.

Multi-Faktor-Investieren

Multi-Faktor-Lösungen ermöglichen Anlegern ein Engagement in altbekannten Aktienfaktoren wie Value, Grösse, Momentum, Qualität usw. Folglich besitzen sie das Potenzial, marktkapitalisierungsgewichtete Portfolios zu übertreffen. Sie eignen sich bestens für Anleger, die Faktor-Prämien in einer einfachen Lösung mit einem geringeren aktiven Risiko nutzen möchten als bei einzelnen Faktoren. Hinzu kommt, dass die Verluste und die Konjunktursensitivität von MultiFaktor-Lösungen deutlich niedriger sind als bei einzelnen Faktoren. Daher eignen sie sich besser als Ersatz für CoreAktienallokationen. Infolgedessen steigt die Nachfrage nach Multi-Faktor-ETFs weiter rapide an. Im 1. Quartal 2018 verbuchten diese weltweit einen Kapitalzufluss von USD 6,5 Mrd. – fast 40% aller Zuflüsse in Faktor-ETFs.

Unsere bevorzugte Multi-Faktor-Lösung basiert auf dem MSCI Select Factor Mix Index. Bei dieser Lösung sind die sechs etabliertesten Aktienfaktoren – d. h. Value, Grösse, Momentum, Qualität, Rendite und niedrige Volatilität – gleichgewichtet (Abbildung 1). Dass der Index vierteljährlich neugewichtet wird, sorgt für ein angemessenes Gleichgewicht zwischen dem Umschlag und der Bewahrung der Faktor-Parität (d. h. des gleichen Engagements in allen sechs Faktoren). Der Index verfolgt dabei eine Top-downAllokation in einzelnen Faktoren, was häufig als «Lego»-Ansatz bezeichnet wird. Kombiniert werden sechs einzelne Portfolios, die jeweils ein hohes Engagement in einem spezifischen Faktor aufweisen. Dies ermöglicht eine direkte Zuordnung von Renditen und Risiken und ein Engagement in fünf oder sechs verschiedenen Faktoren. Bei der als «Soup»-Ansatz bezeichneten alternativen Methode wird die Auswahl von Aktien angestrebt, die gleichzeitig mehreren Faktorkriterien genügen, beispielsweise Value-Aktien, die ebenfalls ein gutes Momentum und Qualitätsmerkmale aufweisen. Nach unserer Einschätzung hat sich dieser Ansatz bewährt, allerdings nur, sofern zwei oder höchstens drei Faktoren kombiniert werden. Mit dem «Lego»-Ansatz ist es einfacher, eine grössere Anzahl Faktoren zusammenzufassen.

Abbildung 1: Dem MSCI USA Select Factor Mix Index zugrunde liegende Faktor-Indizes

Quelle: MSCI, UBS Asset Management, Daten per 30. April 2018.

Überdurchschnittlicher Leistungsausweis

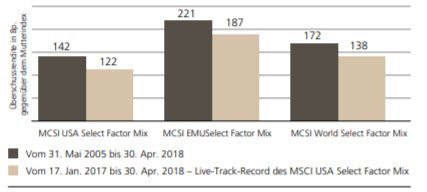

Die Beliebtheit von Faktoren rührt in erster Linie von ihren bislang soliden Renditen her. Die MSCI Select Factor Mix-Indizes haben an den Aktienmärkten der USA, der Eurozone und der Industrieländer weltweit eine robuste Outperformance erzielt, die auf längere Sicht seit Mai 2005 (Backtest) zwischen 140 und 220 Bp. beträgt (Abbildung 2).

Auch die Live-Track-Performance von Faktoren ist positiv. Die MSCI Select Factor Mix-Methode wurde am 16. Januar 2017 für das MSCI USA-Exposure eingeführt. Seitdem hat sie gegenüber dem Mutterindex eine Outperformance von 122 Bp. erzielt. Da die US-Märkte als äusserst effizient gelten, ist das ein robustes Ergebnis. Für andere Regionen wurden die Select Factor Mix-Indizes erst kürzlich eingeführt. Allerdings basieren sie auf derselben Methode wie der US-Index, sodass ihre Backtest-Performance seit 16. Januar 2017 genauso aussagekräftig ist wie der Live-Track. Überdies bestehen die sechs Einzelfaktor-Indizes, aus denen sich dieses Multi-Faktor-Exposure zusammensetzt, seit April 2015. Der MSCI EMU Multi-Faktor-Index hat seit dem 16. Januar 2017 gegenüber seinem Mutterindex eine Überschussrendite von 187 Bp. erzielt, für den MSCI World Multi-Faktor-Index belief sich die Überschussrendite auf 138 Bp. Diese Ergebnisse bestätigen, dass Faktorstrategien in den letzten Jahren eine Outperformance verzeichnet haben, sodass Data-Mining-Bedenken in einer Zeit, in der faktorbasiertes Investieren bereits den Mainstream darstellte, unbegründet sind.

Abbildung 2: Überschussrenditen von Multi-Faktor-MSCI-Indizes

(Nettogesamtrendite in USD für MSCI USA und MSCI World, Nettogesamtrendite in EUR für MSCI EMU)

Quelle: MSCI, UBS Asset Management, Daten per 30. April 2018.

Zusammenfassung

Ein Multi-Faktor-Ansatz besitzt das Potenzial:

1. den Markt zu übertreffen und die Sharpe Ratio eines Portfolios zu verbessern

2. Verluste in Bezug auf einzelne Faktoren und den Markt zu begrenzen

3. transparente Renditebeiträge zu erzielen, während breit diversifizierte Multi-Faktor-Indizes, die keinen übermässigen aktiven Anteil aufweisen, die CoreAktienallokation ersetzen können.

Den vollständigen Bericht zum UBS-Multifactor-Ansatz finden Sie hier zum Download.

Diesen Beitrag teilen: