WisdomTree: Überraschungen bei Gold sind möglich

Gold erfülle trotz seines Preisabfalls in den letzten Tagen seine traditionelle Rolle als Gegenpol zu Fiat-Währungen, meint Nitesh Shah, Director - Research bei WisdomTree.

27.03.2020 | 10:59 Uhr

In der Woche vom 9. bis 16. März 2020 fiel der Goldpreis um 10 Prozent. In derselben Woche fielen aber auch der S&P 500 um 13 Prozent, der DAX um 18 Prozent und der IBEX 35 um 20 Prozent. Wenn man sich diese Schlagzeilen ansieht, sieht Gold kaum wie der defensive Vermögenswert aus, als der es weithin anerkannt ist. Wenn wir jedoch über die Fassade hinwegblicken, können wir sehen, dass Gold sehr wohl seine traditionelle Rolle spielte.

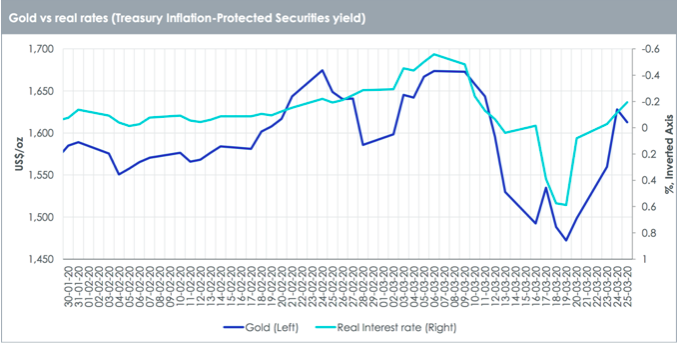

In Zeiten extremer Marktvolatilität, in denen es viele Margenanforderungen für risikoreiche Anlagen gibt, bemühen sich Anleger oft um liquide Anlagen, um diese Forderungen zu erfüllen. Gold und Staatsanleihen sind zwei wichtige Vermögenswerte dieser Kategorie. Sie wurden verkauft, um Liquidität für andere Zwecke bereitzustellen und die Preise fielen dementsprechend (siehe Abbildung 1). Die Renditen der Treasuries, die bei fallenden Preisen für gewöhnlich steigen, bewegten sich im Gleichschritt mit dem Goldpreis.

Quelle: Bloomberg, WisdomTree, Daten verfügbar bis Ende 17. März 2020. Die historische Performance ist kein Hinweis auf die zukünftige Performance, und jede Anlage kann an Wert verlieren.

Die Tatsache, dass Gold parallel zu den Aktienkursen fiel, obwohl seine langfristige Korrelation mit Aktien negativ ausfällt (-0,15 zwischen 1980 und 2020), ist nicht ungewöhnlich. Während der Großen Finanzkrise fiel der Goldpreis zwischen September und November 2008 zunächst um fast 20 Prozent, bevor er um 170 Prozent auf einen Höchststand im Jahr 2011 stieg. In Zeiten von Liquiditätsengpässen fiel Gold also zunächst zusammen mit dem Aktienmarkt. Als die Zentralbanken dem Finanzsystem Liquidität zuführten, begann Gold, sich mit seinen üblichen Eigenschaften zu verhalten.

Für 2020 erwarten wir ein ähnliches Muster. So milderten bereits die Liquiditätsspritzen und die Tatsache, dass sich die Aktien nicht im freien Fall befinden, den Verkaufsdruck auf Gold. Schon allein der Umfang der Maßnahmen der Zentralbanken und Finanzbehörden wird wahrscheinlich zu einer Erholung des Goldpreises führen. Gold wird als das Gegenstück zu den Fiat-Währungen angesehen. Die Tatsache, dass sein Angebot nicht beliebig erweitert werden kann, bedeutet, dass es seinen Wert besser halten sollte als der Wert der Währungen, die von den Zentralbanken im Rahmen der Ausweitung ihrer Geldpolitik ausgegeben werden.

Trotz aller Anreize seitens Notenbanken und Finanzbehörden ist die Länge und das Ausmaß des gegenwärtigen COVID-19-Schocks weitgehend nicht vorhersehbar. Daher ist es schwer zu beurteilen, ob der Stimulus ausreicht. Wir haben eine Reihe von Szenarien für Gold entwickelt, die darauf basieren, wie lange die Krise und damit die Lockerung der Geldpolitik dauert:

- In einer "V-förmigen" wirtschaftlichen Erholung liegt der Schaden für das Wirtschaftswachstum weitgehend in der ersten Jahreshälfte. Demzufolge kann die Geldpolitik in der zweiten Jahreshälfte wieder gestrafft werden. In einem solchen Szenario sehen wir, dass der Goldpreis bis Juni 2020 zunächst auf 1965 US-Dollar/Unze steigt, danach aber bis Dezember 2020 auf 1370 US-Dollar fallen wird. Bei einer "U-förmigen" wirtschaftlichen Erholung, bei der die Weltwirtschaft im Laufe des Jahres 2020 weitere Anreize benötigt, dürfte der Goldpreis im Juni 2020 über 2090 USD/Unze liegen und für den Rest des Jahres nahe diesem Niveau bleiben.

- In der "V-förmigen" wirtschaftlichen Erholung beginnt die Stimmung der Anleger gegenüber Gold zu sinken, da in der zweiten Jahreshälfte die "Risikobereitschaft" dominiert. In der "U-förmigen" Erholung hingegen bleibt die Stimmung gegenüber Gold sehr hoch, was die Unsicherheit in der Wirtschaft und die längerfristigen Auswirkungen einer lockeren Geldpolitik widerspiegelt.

- In der "V-förmigen" Konjunkturerholung steigen die Renditen der Staatsanleihen mit der Straffung der Geldpolitik. In der "U-förmigen" Konjunkturerholung steigen die Renditen der Staatsanleihen, da die Geldpolitik kontinuierlich gelockert wird.

Unsere Szenarien basieren auf unserem Modell des Goldpreisverhaltens, das aufgrund von Daten aus dem Zeitraum zwischen 1995 und 2017 kalibriert wurde. Viele Aspekte der heutigen Zeit unterscheiden sich jedoch erheblich von denen der Vergangenheit. Da wir uns so weit aus der historischen Stichprobe heraus bewegen, könnte der Goldpreis mit Überraschungen, entweder nach oben oder nach unten, aufwarten.

DISCLAIMER

Dieses Material wurde von WisdomTree und seinen verbundenen Unternehmen erstellt und soll nicht für Prognosen, Research oder Anlageberatungen herangezogen werden. Zudem stellt es weder eine Empfehlung noch ein Angebot oder eine Aufforderung zum Kauf bzw. Verkauf von Wertpapieren oder zur Übernahme einer Anlagestrategie dar. Die geäußerten Meinungen wurden am Herstellungsdatum getätigt und können sich je nach den nachfolgenden Bedingungen ändern. Die in diesem Material enthaltenen Informationen und Meinungen wurden aus proprietären und nicht proprietären Quellen abgeleitet. Daher übernehmen WisdomTree und seine verbundenen Unternehmen sowie deren Mitarbeiter, Führungskräfte oder Vertreter weder die Haftung für ihre Richtigkeit oder Zuverlässigkeit noch die Verantwortung für anderweitig auftretende Fehler und Auslassungen (einschließlich Verantwortlichkeiten gegenüber einer Person aufgrund von Fahrlässigkeit). Die Verwendung der in diesem Material enthaltenen Informationen erfolgt nach eigenem Ermessen des Lesers. Wertsteigerungen in der Vergangenheit lassen keinen Schluss auf zukünftige Ergebnisse zu.

1 Hat im Gegensatz zu Warengeld (Gold, Silber) keinen inneren Wert. Beispiel Dollar und Euro

Diesen Beitrag teilen: