ETF Securities: Abwärtsrisiko beim Euro

Der Euro schnitt 2017 von allen G10-Währungen am besten ab und erzielte in der Periode einen Wertzuwachs von 15 Prozent. Doch Finanzierungen in Euro werden immer teurer. Kann die Euro-Rally von 2017 also noch lange anhalten?

26.01.2018 | 12:20 Uhr

Beste Währung 2017

Der Euro schnitt 2017 von allen G10-Währungen bei Weitem am besten ab und erzielte in der Periode einen Wertzuwachs von 15 Prozent. Das erste Quartal 2018 dürfte er unseren Erwartungen zufolge unter der Marke von 1,20 beenden, was der Bloomberg-Konsensschätzung von 1,19 im Großen und Ganzen entspricht. Dies zeigt aber, dass das Abwärtsrisiko beim Euro nach wie vor erhöht ist.

Der Euro hatte von der Verbesserung des zugrunde liegenden konjunkturellen Umfelds profitiert, aber auch von den Äußerungen einiger Entscheidungsträger, denen zufolge die Aussicht bestehe, dass die EZB ihr quantitatives Lockerungsprogramm 2018 einstellen werde.

Die Inflationserwartungen bleiben in der Eurozone allerdings verhalten, und die freien Kapazitäten auf dem Arbeitsmarkt dürften das Lohnwachstum noch einige Zeit lang begrenzen. Nachdem die Inflation Anfang 2017 den höchsten Stand seit vier Jahren erreicht hatte, fiel sie wieder zurück. Derzeit schwankt sie um 1,4 Prozent, das heißt „nahe bei oder unter“ 2,0 Prozent, der Zielmarke der EZB.

Von Bedeutung ist, dass die Inflation in den kommenden Monaten wahrscheinlich keine Spitze über der EZB-Zielmarke ausbilden wird. Die EZB wird sich vielmehr sorgen, dass der Euro deutlich über dem Niveau notiert, an dem sich ihre Konjunkturprognosen orientieren: 1,18 gegenüber dem USD. So erklärte der EZB-Vizepräsident Constancio erst kürzlich: „Plötzliche Kursbewegungen bereiten mir Sorgen, soweit sie keine Änderung der fundamentalen Lage widerspiegeln.“

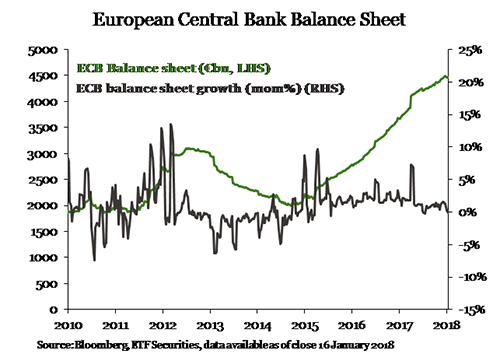

EZB nähert sich dem Limit

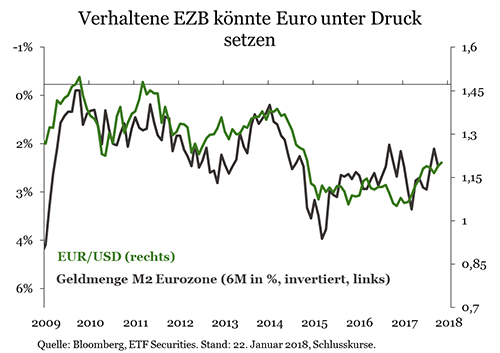

Die Bilanz der EZB war noch nie umfangreicher. Allerdings stoßen die quantitativen Lockerungsmaßnahmen der EZB allmählich an ihre Grenzen, sodass sich das Wachstum der Bilanz verlangsamt.

Auch das Wachstum der Geldmenge lässt nach. Trotzdem scheint der Markt die Möglichkeit einer geldpolitischen Straffung in der Eurozone bereits einzupreisen, und das trotz der Tatsache, dass die EZB ihre Inflationsprognose erst im Dezember zurückgenommen hat, weil laut EZB-Vizepräsident Constancio „die Löhne immer noch nicht ausreichend gestiegen sind“.

Folglich sind wir der Ansicht, dass die Anleger den möglichen Aufbau von Inflationsdruck in den USA und damit auch die Notwendigkeit der drei für 2018 prognostizierten Zinsanhebungen zu schnell diskontiert haben.

Nachfrage nach Euro-Finanzierungen

Der EUR/USD-Basisspread deutet darauf hin, dass sich die Geldnachfrage nach echten Euro auf dem höchsten Stand der letzten achtzehn Monate befindet. Die Cross-Currency-Basis zeigt, dass der Währungsswapmarkt Euro zur Absicherung benötigt, doch könnte diese Nachfrage schnell nachlassen, wenn die Finanzierung von Euro-Darlehen teurer wird.

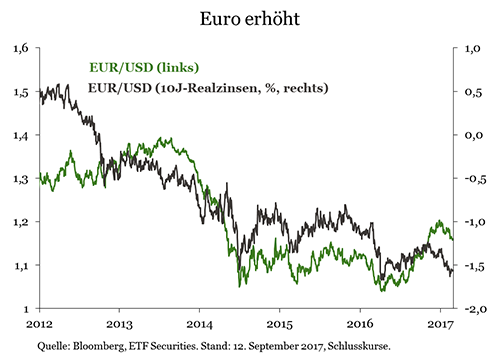

Euro wirkt falsch bewertet

Die Kurse am Anleihemarkt unterstreichen, dass die Währungsbullen anscheinend über das Ziel hinausgeschossen sind. Das Währungspaar EUR/USD befindet sich nicht mehr dort, wo es mit Blick auf die Realzinsdifferenzen stehen sollte.

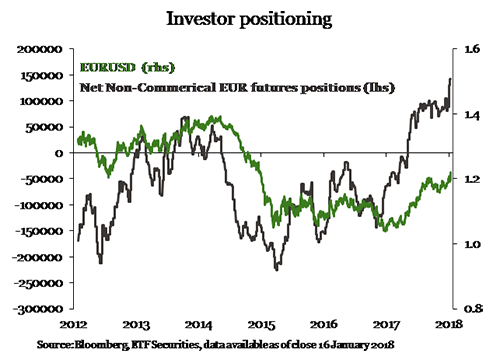

Was ist in den Marktpreisen berücksichtigt?

Im vergangenen Jahr war der Euro von Optimismus geprägt. Am Terminmarkt erholte sich die Positionierung von ihren extremen Tiefständen, bis sie schließlich das aktuelle Rekordhoch erreichte. Der Euro wird allerdings stärker gedrückt, als es die historischen Beziehungen anzeigen. Infolgedessen könnte selbst eine maßvolle Auflösung der übertriebenen Long-Positionierung eine deutliche Abwärtsbewegung des Euro in Gang setzen. Blickt man auf die Preise am Optionsmarkt, so soll der Euro im ersten Quartal 2018 von allen G10-Währungen gegenüber dem US-Dollar am drittbesten abschneiden.

Dem Euro dürfte es zwar zugute kommen, wenn die EZB ihre Anleihekäufe ohne größere Verwerfungen an den Zinsmärkten bis Jahresende einstellen kann, doch wurde dieses Szenario unserer Ansicht nach bereits eingepreist.

Wir rechnen mit einer Abschwächung des Euro. Die Abwärtsbewegung sollte ihn unter die Marke von 1,20 führen, wobei es im weiteren Verlauf des ersten Halbjahrs zu weiteren Abwärtsrisiken kommen dürfte.

Martin Arnold, Director - FX & Macro Strategist bei ETF Securities

Diesen Beitrag teilen: