Janus Henderson: Europäische Secured Loans - verlockende Spreads

Elissa Johnson, Fondsmanagerin im Secured Loans Team, erläutert, warum europäische Secured Loans weiterhin attraktive Chancen bieten.

30.11.2018 | 11:42 Uhr

Attraktive risikoadjustierte Renditen

Mit europäischen Secured Loans konnten in den vergangenen Jahren attraktive risikoadjustierte Renditen erzielt werden. Während die Volatilität in vielen Anlageklassen auf ein Rekordniveau gesunken ist, erscheinen die Aussichten für Secured Loans nach wie vor interessant – in einem diversifizierten Portfolio gebührt ihnen deshalb ein Platz.

Wir kennen allerdings auch die Sorgen, die mit den Stichworten hoher Verschuldungsgrad und Nachfrage nach Collateralised Loan Obligations (CLOs) am europäischen Markt verbunden sind. Im Folgenden wollen wir darlegen, warum Secured Loans in Europa aus unserer Sicht weiterhin interessante Chancen bieten – ein selektives Vorgehen ist allerdings in jedem Fall geboten.

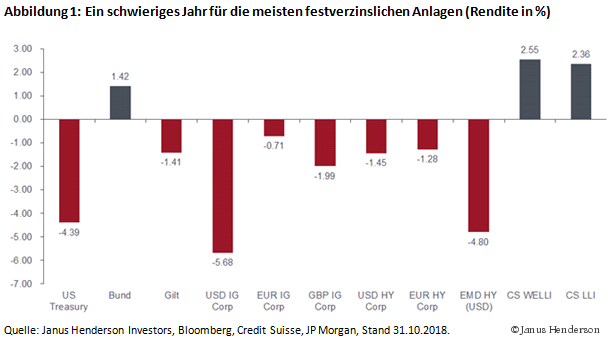

Abbildung 1 zeigt die Gesamtrenditen festverzinslicher Anlageklassen per Ende Oktober 2018 (mit Absicherung auf Eurobasis). Während US-Treasuries und britische Gilts negative Renditen verbuchen und damit die Performance der beiden entsprechenden Investment-Grade-Märkte (IG) bremsen, haben deutsche Bundesanleihen im laufenden Jahr positive Renditen erzielt, was die bessere Performance des Euro-IG-Markts erklärt.

Anmerkung:

Die angegebenen Renditen sind Gesamtrenditen (in Euro, mit

Absicherung). Bei den Indizes handelt es sich um: ICE BofAML-Indizes:

C0A0, ER00, UN00, H0A0, HE00, EMHB. Credit Suisse Western European

Leveraged Loan Index (CS WELLI) und US Leveraged Loan Index (CS LLI),

auf Eurobasis abgesichert. Wertentwicklungen der Vergangenheit sind keine Garantie für zukünftige Erträge.

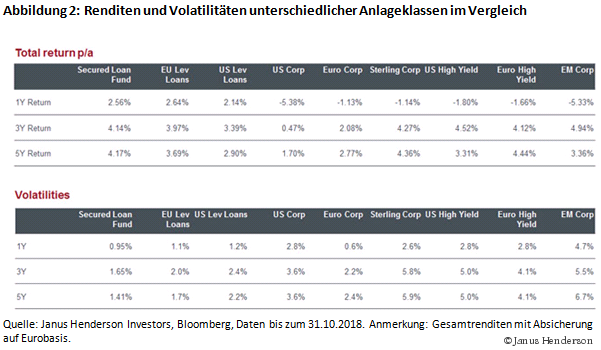

Kunden wollen normalerweise ihr Risiko minimieren und eine bessere risikoadjustierte Rendite erzielen. Die Tabelle in Abbildung 2 stellt die Wertentwicklung einer Auswahl festverzinslicher Anlageklassen dem eingegangenen Risiko gegenüber. Wie klar zu erkennen ist, haben europäische Secured Loans verglichen mit den anderen festverzinslichen Anlageklassen attraktive Ergebnisse geliefert, besonders unter Berücksichtigung der Volatilität. Wir haben unseren Secured Loans Fund als Beispiel aufgeführt um zu zeigen, was mit aktiver Anlageverwaltung möglich ist.

Wertentwicklungen der Vergangenheit sind keine Garantie für zukünftige Erträge

Wodurch könnten sich die Renditen von Secured Loans deutlich verschlechtern?

Abgesehen von einem geopolitischen Ereignis von großer Tragweite, das sämtliche risikoträchtigen Anlageformen hart treffen würde, können wir uns nur schwer etwas vorstellen, das die kurzfristigen Renditen von Secured Loans deutlich schmälern würde.

Viel ist über die spätzyklische Situation an den Kreditmärkten geschrieben worden, und die wachsende Zahl von Fusionen und Übernahmen hat bei der Vergabe neuer Darlehen eine wichtige Rolle gespielt. Wir wissen, dass einige Deals mit aggressiver Fremdfinanzierung und schwachen Darlehensstrukturen auf den Markt kommen. Dennoch ist es aus unserer Sicht möglich, ein Darlehensportfolio zusammenzustellen, das konservativ ist und doch alle vorteilhaften Eigenschaften von Secured Loans besitzt (variable Verzinsung, Diversifikation der Emittenten, vorrangige Besicherung).

Wir

achten daher bei unserem Portfolio entsprechend unserer langfristigen

Strategie weiter auf eine eher konservative Ausrichtung. Ende Oktober

2018 lag der durchschnittliche Fremdfinanzierungsgrad der Schuldner in

unserem Portfolio bei 4,7, bei einer Zinsdeckung von 4,1 und einem

durchschnittlichen Darlehenspreis von 100 (es geht den Schuldnern

demnach gut)*.

*Gewichtete durchschnittliche Fremdfinanzierung

und Zinsdeckung bei Secured Loans auf Basis der aktuellsten vom

Schuldner zur Verfügung gestellten Covenants-Informationen, Stand

30.06.2018.

Können Secured Loans durch CLOs unter Druck geraten?

Am

europäischen Markt für Secured Loans können sich nur institutionelle

Anleger betätigen. Käufer sind in erster Linie Banken, CLOs und

Echtgeldkonten (hinter denen typischerweise Pensionsfonds,

Versicherungen und Stiftungen stehen). CLOs spielen dabei eine wichtige

Rolle. Auf sie entfallen in Europa bei manchen neuen Deals bis zu 75%

der Nachfrage, wie die Wertpapierhäuser wissen lassen. Ein starker oder

schwacher CLO-Markt kann die kurzfristigen Renditen von Secured Loans

deshalb erheblich beeinflussen.

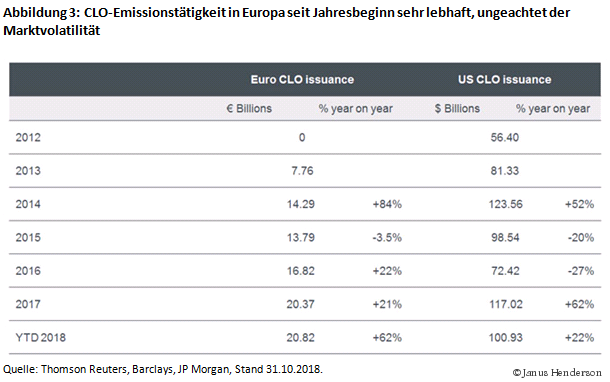

Europäische CLOs sind

größtenteils in Euro denominiert und kaufen auch vornehmlich in Euro

denominierte besicherte (und variabel verzinsliche) Darlehen. Abbildung 3

zeigt, wie das CLO-Emissionsvolumen in Europa von Jahr zu Jahr stark

gestiegen ist. Für das Gesamtjahr 2018 lauteten die Vorhersagen auf

€20-25 Milliarden. Wenn man bedenkt, wie viele Transaktionen in diesem

Jahr noch geplant sind, erscheint das obere Ende der Spanne absolut

erreichbar.

CLOs sind geschlossene Anlagevehikel mit einer typischen Lebensspanne von sieben Jahren. Einnahmenflüsse werden durch ein Darlehensportfolio generiert. Dabei kann die 10-fach gehebelte so genannte Equity-Tranche der CLO-Struktur eine Rendite von 8-14% erzielen, bei den höher bewerteten Tranchen sind die Renditen entsprechend niedriger. Da CLOs ein stabiles Darlehensportfolio benötigen, sind sie eine wichtige Komponente der Nachfrage am europäischen Markt für Secured Loans.

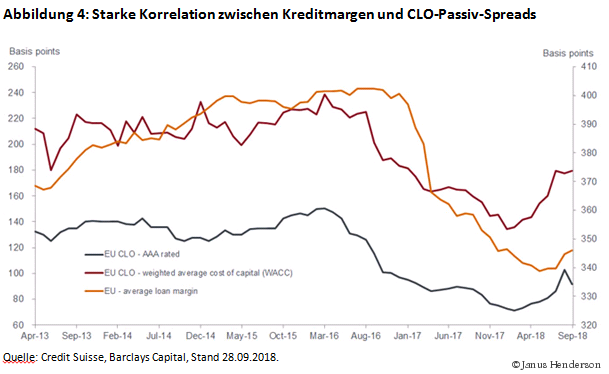

Zwischen Kreditmargen und CLO-Passiv-Spreads besteht tendenziell eine deutliche Korrelation, wie in Abbildung 4 zu erkennen ist. Wir haben eine Korrelation von 0,74 für AAA-Spreads und von 0,81 für CLO WACC (gewichteter Mittelwert der Kapitalkosten) errechnet.

Aufnahmekapazität des Markts etwas angespannt

Das seit Jahresbeginn stark gewachsene CLO-Angebot hat zweifellos zu einer gewissen Anspannung am Markt geführt. Dadurch haben sich die CLO-Spreads gegenüber den Tiefständen des ersten Quartals 2018 erweitert. Wir sehen darin eine gesunde Entwicklung. Die CLO-Vorbereitungsvehikel, die typischerweise bis zu 50% der für die Emission erforderlichen Darlehen halten, dürften ihre Käufe reduzieren, bis der Abstand zwischen dem gewichteten Mittelwert der Kapitalkosten (CLO WACC) und den Kreditmargen attraktiver wird.

In diesem Quartal hat es bisher bei drei europäischen Secured Loans Bemühungen gegeben, die Kreditkonditionen anzupassen (Senkung der Margen und dadurch auch der laufenden Erträge für Anleger). Wir sehen in einer schwächeren Nachfrage der CLOs nach Secured Loans kurzfristig keine Gefahr für die Renditen – diese könnten im Gegenteil sogar davon profitieren, wenn die Konditionenanpassungen gebremst werden.

Es sind nicht CLOs allein …

Der hohe Bedarf der CLOs war nicht der einzige Grund für die starke Nachfrage nach europäischen Secured Loans in diesem Jahr. Der Markt zieht weiter neue Investoren an, und das liegt an dem wie erwähnt attraktiven Risiko-Chance-Profil, das europäische Secured Loans bieten. Auf einige der Gründe, warum der europäische Markt verglichen mit den USA als interessanter gilt, wollen wir im Folgenden eingehen.

1. Margenaufschlag

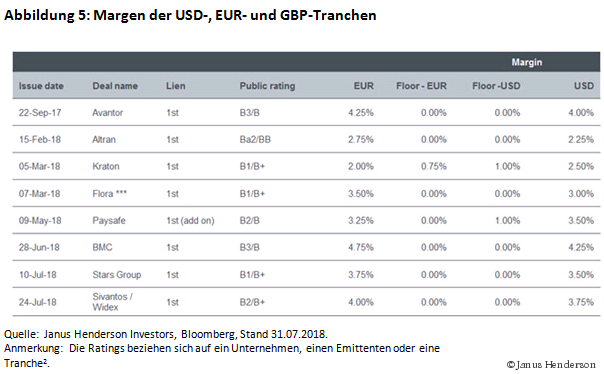

Seit

2014 ist ein Anstieg der grenzüberschreitenden Emissionen zu

beobachten. Wir meinen damit die Zahl der Unternehmen, die Papiere in

US-Dollar, Euro und Sterling begeben. Diese Darlehenstranchen sind

gleichrangig (pari passu), und es gelten für sie die gleichen in der

Kreditdokumentation festgehaltenen Regeln. Wie Abbildung 5 verdeutlicht,

bieten in Euro und Pfund denominierte Tranchen regelmäßig einen

Aufschlag gegenüber der entsprechenden US-Dollar-Tranche. Das ist

besonders unter Berücksichtigung der Libor-Untergrenze von 0% der Fall,

die für alle in Euro denominierten Secured Loans gilt (aktuell bedeutet

dies einen Vorteil von etwa 36 Basispunkten, da der Euro-Libor negativ

ist ). Bei einer angenommenen dreijährigen Lebensdauer erhöht sich die

Marge dadurch um mehr als 12 Basispunkte (Bp.).

2. Kosten von Währungsswaps

Eine Absicherung von Währungsrisiken ist natürlich nicht umsonst zu haben. Momentan können US-Anleger einen Renditevorteil von über 30 Bp. realisieren, wenn sie in Euro denominierte Wertpapiere kaufen und das Währungsrisiko auf Dollarbasis absichern. Für Anleger aus dem Euroraum gilt natürlich das Umgekehrte – in US-Dollar denominierte Secured Loans bieten nicht nur geringere Margen bei äquivalentem Kreditrisiko, sondern es kommen auch noch aktuell negative Absicherungskosten hinzu, die den Ertrag zusätzlich schmälern.

3. Mittelflüsse

In Europa war in diesem Jahr ebenso wie in den USA eine hohe Nachfrage von CLOs nach Secured Loans zu verzeichnen (in den USA trug dazu auch das Auslaufen einer Selbstbehaltsanforderung für CLOs im Februar 2018 bei).

Allerdings unterscheiden sich die Märkte für Secured Loans in den USA und Europa in ihrer Käuferstruktur. An den europäischen Märkten haben die Banken ein größeres Gewicht, und typischerweise verfolgen sie eine Buy-and-Hold-Strategie, was die Stabilität des Markts erhöht. Zudem steht der Markt für Secured Loans in den USA auch Privatanlegern offen und nicht wie in Europa nur institutionellen Anlegern. Investmentfonds haben einen Anteil von 15-20% am amerikanischen Markt und können somit als Grenzkäufer/-verkäufer in Erscheinung treten. Uns ist aufgefallen, dass Mittelabflüsse aus Investmentfonds im Zeitablauf tendenziell zu negativen Ergebnissen am US-Markt für Secured Loans beitragen.

Obgleich dem jüngsten „Dot Plot“ der US-Notenbank (Fed) zu entnehmen ist, dass die Zinsen wohl auch 2019 weiter steigen werden, herrscht nach wie vor die Sorge, dass sich der Zufluss von Privatkapital in amerikanische Secured Loans in dem Maße, wie der Zinszyklus in die Anleihekurse voll eingepreist wird und der Erhöhungszyklus zu Ende geht, umkehren könnte. Die Folge könnte sein, dass die Renditen amerikanischer Secured Loans niedriger ausfallen als im Zeitraum 2014-16 – ein Risiko, das unseres Erachtens bedacht werden sollte.

Für europäische Secured Loans sprechen weiter überzeugende Argumente

Verglichen

mit anderen festverzinslichen Anlageklassen haben europäische Secured

Loans seit Jahresbeginn eine starke Performance gezeigt. Wir glauben

nicht, dass sich daran etwas ändern wird. Das wirtschaftliche Umfeld ist

nach wie vor freundlich, die Kapitalflüsse sind unverändert positiv für

die Anlageklasse und die verschiedenen Käufergruppen befinden sich

weiterhin im Kaufmodus.

Ohne Zweifel sind die Kreditkonditionen ungünstiger als noch vor zwei Jahren, doch mit einer gezielten Titelauswahl können Renditen über dem Marktdurchschnitt generiert werden. Eine erfolgreiche Selektion ist auch entscheidend, um weiter positive Renditen zu erzielen, wenn der Kreditzyklus irgendwann dreht.

Im vergangenen Jahr haben wir für 2018 eine Rendite von 3-4% (auf Eurobasis) für europäische Secured Loans vorhergesagt, und für 2019 erwarten wir eine ähnliche Spanne. Wir sind weiterhin überzeugt, dass diese Papiere einerseits einen interessanten Beitrag zur Portfolio-Diversifikation leisten und andererseits eine attraktive risikoadjustierte Rendite liefern können.

Diesen Beitrag teilen: