Janus Henderson Investors: Bestätigen die steigenden Anleiherenditen die Erholung oder sind sie eine Herausforderung?

Die Welt steht vor einer starken zyklischen Erholung. Andrew Mulliner, Head of Global Aggregate Strategies, teilt seine Gedanken über das sich immer deutliches abzeichnendes Auseinanderdriften der Wirtschaftstrends und die voraussichtlichen Auswirkungen auf Anlagegelegenheiten.

28.04.2021 | 07:15 Uhr

Zentrale Erkenntnisse

- Der Anstieg der globalen Anleiherenditen offenbart beachtliche Divergenzen zwischen Regionen und Ländern. Auch die Reaktionen der Zentralbanken waren unterschiedlich, ganz im Gegensatz zu ihrer einheitlichen Reaktion 2020.

- Kurzfristige Wachstumsimpulse von längerfristigen, strukturellen Trends zu unterscheiden wird eine gewisse Herausforderung sein.

- Die zugrunde liegende Dynamik zu begreifen, ist entscheidend, um herauszufinden, ob die höheren Renditen eine Chance für Anleiheinvestoren darstellen oder ob der 30-jährige Bullenmarkt für Anleihen vorbei ist.

Die Welt scheint auf die stärkste zyklische Erholung seit der globalen Finanzkrise 2008 zuzusteuern. Begleitet wird dieser rosige Ausblick von einem Anstieg der globalen Anleiherenditen, wenngleich ausgehend von niedrigen Niveaus. Der Renditeanstieg dürfte für Anleger wenig überraschend sein. In der Erholungsphase des Konjunkturzyklus ist eine Versteilung der Zinskurven zu erwarten. Die Renditen längerfristiger Anleihen steigen, weil Anleger die langfristigen Wachstumsaussichten neu bewerten. Die Renditen im kurzen Laufzeitenspektrum bleiben angesichts der Niedrigzinspolitik der Zentralbanken niedrig. Dadurch wird der Aufschwung gefestigt und Wirtschaftsakteure werden ermutigt, Kredite aufzunehmen und zu investieren.

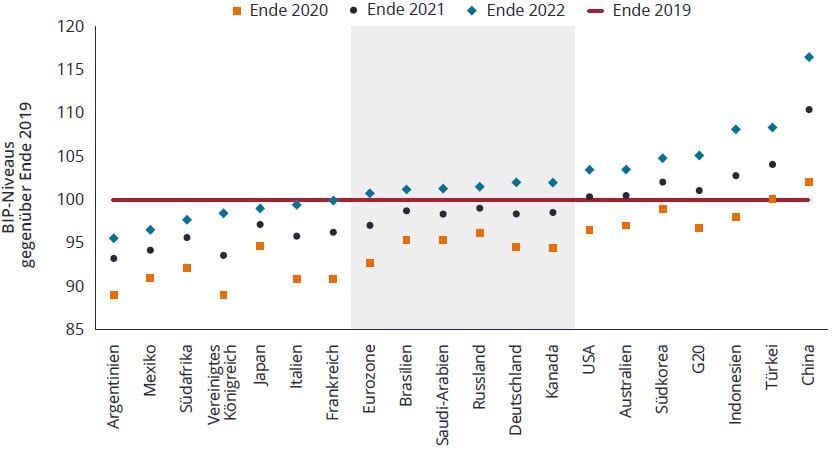

Weltweit sind die Anleiherenditen in den letzten sechs Monaten gestiegen. Aber zwischen den Regionen und Ländern gibt es erhebliche Unterschiede mit Blick auf die Stärke des wirtschaftlichen Ausblicks und darauf, inwiefern die Veränderung der Anleiherenditen eine Bestätigung der Erholung oder eine Herausforderung darstellt. Grafik 1 zeigt die Höhe des Bruttoinlandsprodukts (BIP) im Vergleich zu Ende 2019 in einigen Ländern in den nächsten zwei Jahren.

Grafik 1: BIP-Konsensprognosen im Vergleich zu 2019

Quelle: Bloomberg, Janus Henderson Investors, Stand: 11. Februar 2021.

Anmerkung: Die Grafik zeigt die Höhe des Bruttoinlandsprodukts (BIP) im Vergleich zu Ende 2019, basierend auf den Konsensprognosen von Bloomberg.

Die Unterschiede und ihre voraussichtlichen Auswirkungen zu verstehen, kann erheblichen Einfluss auf die Anlagegelegenheiten haben, die bei globalen Anleihen sichtbar werden.

Unterschiedliche Zentralbankreaktionen auf steigende Anleiherenditen

In Europa hat der Anstieg der nominalen Anleiherenditen, auch wenn sie in negativem Terrain verharren, zu entschlossenen Äußerungen und realen Maßnahmen geführt, um den Anstieg zu begrenzen und möglicherweise sogar umzukehren. Die US-Notenbank Federal Reserve (Fed) hat sich erneut zu ihrer ultralockeren Haltung bekannt, ihre geldpolitischen Maßnahmen aber unverändert gelassen und allenfalls den deutlichen Anstieg der Anleiherenditen als Bestätigung für die Wirksamkeit ihrer geldpolitischen Initiativen ausdrücklich begrüßt. In anderen Märkten wie Australien, das beim Renditeanstieg vorausging, haben sich die Notenbanken ebenfalls gegen den Renditeanstieg gestellt. Die RBA machte dabei klar, dass sie ihre Tiefzinspolitik bis auf Weiteres beibehalten würde, ohne sich zum allgemeinen Renditeniveau zu äußern.

Diese unterschiedlichen Reaktionen der Zentralbanken auf den Anstieg der Renditen stehen in starkem Gegensatz zu den einheitlichen Reaktionen 2020, als Zinssenkungen und quantitative Lockerungsprogramme einhellig umgesetzt wurden. Dafür gibt es vielfältige Gründe, die allerdings prinzipiell auf die Ausgangslage der verschiedenen Volkswirtschaften vor der Pandemie, ihre Bewältigung der Krise und die Art der ergriffenen Maßnahmen zurückführen lassen.

Zunächst ein Blick auf Europa

Die strukturelle Sicht macht deutlich, welche Herausforderungen die aktuell höheren Renditen für die Volkswirtschaften bedeuten. Nehmen wir Europa als Paradebeispiel: Das schleppende Wachstum und die Inflation sind ein chronisches Problem. Die Corona-Pandemie hat zu erheblichen Wachstumseinbrüchen und einem deutlichen Anstieg der öffentlichen Schuldenlast geführt, da die Regierungen aggressiv reagiert haben, um eine wirtschaftliche Katastrophe abzuwenden.

Sowohl die Europäische Zentralbank (EZB) als auch die Europäische Union (EU) haben umfangreiche Maßnahmen zur Unterstützung des Systems unternommen, mit Anleihekäufen durch die EZB und der Einführung von EU-Fonds der nächsten Generation. Dies markiert einen ersten deutlichen Vorstoß in Richtung Eurobonds. Mit dem so beschafften Kapital soll eine Kombination aus Zuschüssen und günstigen Krediten, für die am stärksten betroffenen EU-Länder finanziert werden, um den Wiederaufbau nach der Pandemie zu unterstützen.

Die Umsetzung dieser Programme ist zwar für Europa wichtig, folgt allerdings als Reaktion auf eine Krise und trägt damit wenig zur Lösung der chronischen Probleme bei, unter denen Europa unverändert leidet. Die durch schwaches Wachstum und niedrige Inflation gekennzeichnete Ausgangssituation ist nach wie vor die größte Herausforderung für die Verantwortlichen in der Politik. Obwohl sich das Wirtschaftswachstum voraussichtlich kräftig erholen wird, ist sich die EZB nur allzu bewusst, dass eine zyklische Erholung nicht ausreicht und die höheren Anleiherenditen die Lage in einer Weise verschärfen, die sich Europa kaum leisten kann.

Anschließend Fokus auf Australien

Australien hat die Corona-Pandemie besser als die meisten anderen Industrieländer gemeistert. Das Land hat schnell Maßnahmen zur Eindämmung des Virus ergriffen, indem es seine Grenzen am 20. März 2020 geschlossen und die Grenzsicherheit streng durchgesetzt hat. Die Binnenwirtschaft hat sich vor diesem Hintergrund rasch erholt, weil die nationalen Beschränkungen relativ schnell aufgehoben wurden. Sektoren wie der Tourismus sind dennoch weiterhin stark betroffen. Als Exporteur von Rohstoffen wie Eisenerz und aufgrund seiner wirtschaftlichen Abhängigkeit vom Wachstum in Asien und China profitierte der für Australien wichtige Exportsektor ferner von der weltweiten Verlagerung von Dienstleistungen auf Waren.

Da das Virus offensichtlich auch ein saisonales Element hat, und niedrigere Temperaturen mit höheren Ansteckungsraten korrelieren, könnten die Infektionszahlen mit dem Übergang in die kühlere Wintersaison in Australien in den kommenden Monaten steigen. Ein starker Schutz der Grenzen und allenfalls geringe Fallzahlen in Australien dürften dieses Risiko jedoch mindern.

All diese Faktoren deuten auf glänzende Aussichten für Australien hin, in gewisser Weise zu Recht. Da jedoch der Winter vor der Tür steht, die staatlichen Unterstützungsmaßnahmen auslaufen und die Impfkampagnen bestenfalls im zweiten Halbjahr 2021 zum Tragen kommen werden, dürfte der Gegenwind für das Wirtschaftswachstum in Australien dieses Jahr wohl stärker sein als in den USA.

Zu beachten ist ferner, dass sich das Wachstum in Australien bereits vor der Pandemie abgekühlt hatte. Verantwortlich dafür waren eine niedrige Lohninflation und eine Wirtschaft, die immer noch mit der Abschwächung des massiven

Investitionsbooms im Bergbausektor zu kämpfen hatte, der durch Chinas spektakulären wirtschaftlichen Aufschwung ausgelöst worden war. In einem Umfeld, in dem die relativen Änderungsraten maßgeblich sind, wird Australien 2021 voraussichtlich eher zu den Schlusslichtern zählen und noch viele der oben genannten Herausforderungen bewältigen müssen.

Die chinesische Wirtschaft darf auf keinen Fall außer Acht gelassen werden

China beendete das Jahr 2020 mit einem positiven Wachstum von 2,3%, obwohl das Land als erstes unter dem Virus zu leiden hatte und mit die strengsten Lockdown-Maßnahmen weltweit verhängte. Nach dem ersten Quartal 2020 wurde die Wirtschaft wieder geöffnet, allerdings mit Schwerpunkt auf dem „traditionellen verarbeitenden Gewerbe“ statt auf dem Dienstleistungssektor. Das Land profitierte von seiner Schlüsselrolle in der globalen Lieferkette für Arzneimittel, persönliche Schutzausrüstung (PSA) und einen Großteil der Industriegüter, die in den traditionell eher auf den Dienstleistungssektor ausgerichteten westlichen Volkswirtschaften zunehmend nachgefragt waren.

Beachtenswert war daneben die gemäßigte geldpolitische Reaktion Pekings und die Fokussierung der Behörden auf fiskalische Unterstützungsmaßnahmen für bestimmte Teile der Wirtschaft. Während andere Volkswirtschaften auf Nullzinspolitik und eine massive quantitative Lockerung setzten, kappte die chinesische Notenbank ihren Leitzins für einjährige Ausleihungen nur um 35 Basispunkte von 4,15% auf 3,85%. Gleichzeitig entschied sie sich für eine aktive Liquiditätskontrolle, um die Krise einzudämmen und gleichzeitig einen Spekulationsboom im Immobiliensektor zu verhindern. Dies ist seit einigen Jahren einer der Schwerpunkte der chinesischen Geldpolitik.

China wird die Weltwirtschaft kaum wieder in Fahrt bringen

Hoffnungen auf eine Wiederholung des Investitionsbooms in China, der wesentlich für die weltweite Erholung nach der Finanzkrise 2008 verantwortlich war, sind dieses Mal wahrscheinlich fehl am Platz. Es sieht nicht danach aus, als wolle China die Welt wieder in Schwung bringen. Das aktuelle Wachstumsziel von über 6% für 2022 (das auf dem jüngsten Nationalen Volkskongress verkündet wurde) ist niedriger, als viele erwartet hatten, vor allem angesichts der niedrigen Wachstumsrate im Vorjahr.

Mit Blick auf die weitere Zukunft lohnt sich ein Blick auf makroökonomische Indikatoren, wie etwa Chinas Kreditimpuls (Kennzahl für den Kreditfluss), ein guter Frühindikator für die globalen Wirtschaftsaussichten (für etwa 12 Monate) (Grafik 2). Wir gehen davon aus, dass der Kreditimpuls kippen wird. Für die Weltwirtschaft deutet das darauf hin, dass 2022 schwierigere Zeiten bevorstehen. Dann wird ein negativer Basiseffekt aus den diesjährigen fiskalischen Stimulierungsmaßnahmen das Wachstum bremsen.

Grafik 2: Chinas Kreditimpuls kippt

Quelle: Bloomberg, Janus Henderson Investors, Stand: 31. Januar 2021.

Anmerkung: Veränderung von Chinas Kreditimpuls über 12 Monate in Prozent, gemessen als Wachstum der Neukreditvergabe/Kreditvergabe geteilt durch das nominale BIP, monatliche Daten.

Herausforderungen und Chancen in der Zukunft

Die Welt besteht derzeit aus vielen unterschiedlichen Polen. Das birgt erhebliche Herausforderungen, aber auch Chancen für Anleger. In der Vergangenheit gingen zyklische Erholungen mit boomenden Aktienmärkten, einlaufenden Kreditspreads und einem schwächeren US-Dollar einher. Auslöser waren die Zentralbanken mit ihrer lockeren Politik, die Sanierung der Unternehmensbilanzen und steigende Unternehmensgewinne.

Bereits jetzt gerät die Hoffnung auf einen schwächeren US-Dollar angesichts der unsicheren Aussichten ins Wanken, da die beispiellosen fiskalischen Stimulierungsmaßnahmen in den USA das US-Wachstum 2021 voraussichtlich auf die Spitze treiben werden. Die USA haben sich erneut für den Alleingang entschieden. Damit kommt allerdings das Szenario eines schwachen Dollars in Gefahr, das schon häufig ein Segen für Schwellenländer war, die sich oft in der US-Währung finanzieren. Schwellenländer hinken bei den Impfprogrammen weit hinterher. Für sie gefährdet ein stärkerer US-Dollar möglicherweise die Nachhaltigkeit ihrer Erholung.

Die eigentliche Herausforderung für Anleger besteht darin, herauszufinden, ob sich die langfristigen Trends der letzten zehn Jahre in Gestalt von niedriger Inflation und moderatem Wachstum durch die massive Reaktion auf die Pandemie verändern werden. Das gilt sowohl mit Blick auf die beschleunigte Technologisierung und die Milliardenbeträge, die in bahnbrechende Impfprogramme fließen, aber auch in Bezug auf die massive Verschuldung der Bilanzen von Staaten und Unternehmen.

Mühlstein um den Hals der Anleihemärkte?

Die Erfahrungen aus der Vergangenheit legen nah, dass eine derart massive Verschuldung und die sinkende Grenzproduktivität von Schulden die Aktienmärkte schwer belasten und die Renditen drücken. Ferner gibt es Hinweise darauf, dass sich der Trend zu sinkenden Geburtenraten in reichen Ländern durch die Corona-Pandemie deutlich verstärkt hat. Dadurch beschleunigt sich die Bevölkerungsalterung, und es wirft die Frage auf, ob die Überalterung der Bevölkerung eine inflationäre oder deflationäre Wirkung hat. Für beide Auffassungen gibt es Argumente. Erkenntnisse aus Japan zeigen unseres Erachtens, dass ein Bevölkerungsrückgang mit niedrigeren Renditen und geringer Inflation korreliert.

Im Gegensatz dazu gibt es Erwartungen, dass die westlichen Volkswirtschaften, allen voran die USA, durch massive fiskalpolitische Maßnahmen letztendlich „Fluchtgeschwindigkeit“ erreichen, und die Wachstums- und Inflationsraten in Bereiche zurückkehren könnten, die es zuletzt in den 1990er gab. Trotz der umfangreichen Konjunkturpakete scheinen bisher allerdings nur begrenzte Summen für Investitionen bestimmt zu sein, die die Produktionskapazitäten dieser Volkswirtschaften spürbar erhöhen und so den Weg zu einem nachhaltigen Renditeanstieg ebnen könnten. Sobald der Höhepunkt der durch die Stimulierung herbeigeführten zyklischen Erholung vorbei ist, könnte die Weltwirtschaft daher möglicherweise weniger anders aussehen, als vielleicht erhofft.

Investieren in turbulentem Umfeld

Wie investiert man in einem turbulenten Umfeld, in dem die Renditen steigen und der Ausblick für die nächsten 12 Monate derart ungewiss ist? Ein differenzierter Ansatz bei den traditionellen zyklischen Strategien scheint angemessen. Einige Bereiche könnten Wertpotenzial bieten, wie z. B. Hochzins-Unternehmensanleihen und Schwellenländeranleihen, wobei wir Letztere nicht so sehr als homogenen Block sehen. Wir halten nur ausgewählte Lokalmärkte und Hartwährungs-Unternehmensanleihen für vielversprechend.

Die Märkte für Staatsanleihen bieten unseres Erachtens angesichts steigender Renditen zunehmend Wertpotenzial. Außerhalb der USA bieten sich Anlegern deutlich andere Gelegenheiten. In Europa wird, das für Bond-Anleger bereits gewohnte Klima niedriger Renditen und geringer Volatilität voraussichtlich anhalten. Daher gehen wir davon aus, dass sich Strategien, die von stabilen Zinsen profitieren, gut entwickeln werden.

In Ländern, in denen die Renditen deutlich steigen, könnten sich Anlagechancen ergeben, da die Markterwartungen in puncto Zinsnormalisierung deutlich über den Vorgaben der Zentralbank liegen. Das gilt vor allem für Australien, das in den kommenden zehn Jahren mit einem schwierigeren Umfeld klarkommen muss als in der letzten Dekade.

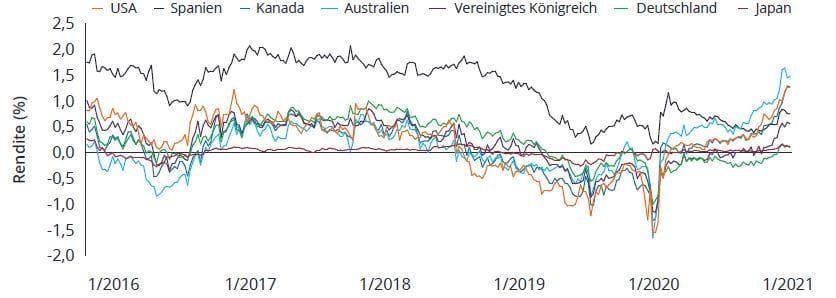

Darüber hinaus bieten viele dieser Märkte (auch die USA) aktuell viel höhere Renditen (nach Währungsabsicherung) als Japan und Europa. Das schürt die Nachfrage ausländischer Käufer (Grafik 3).

Grafik 3: Abgesicherte Rendite im zehnjährigen Spektrum für Anleger in Japan

Quelle: Bloomberg, Janus Henderson Investors, Stand: 16. März 2021.

Anmerkung: Renditen 10-jähriger Staatsanleihen, abgesichert gegenüber dem japanischen Yen über 3-monatige Zins-/Währungs-Forward-Swaps, annualisiert.

Fazit

Die Erschütterung der Weltwirtschaft durch die Corona-Pandemie war ein kaum vorhersehbarer exogener Schock. Er ist eine der größten Wirtschaftskrisen, die die Welt jemals erlebt hat, vergleichbar mit einer globalen Naturkatastrophe. Der dramatische wirtschaftliche Abschwung und die ebenso rasante Erholung sowie der rasche Übergang von der Rezession zum Aufschwung machen es schwierig, vorübergehende Wachstumsimpulse von der längerfristigen strukturellen Dynamik zu unterscheiden. Das Begreifen dieser Dynamik ist jedoch entscheidend, um zu verstehen, ob die aktuell höheren Renditen eine Chance für Anleiheinvestoren darstellen oder ob der 30-jährige Bullenmarkt für Anleihen vorbei ist.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von denen anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere, Fonds, Sektoren oder Indizes in diesem Artikel stellt weder ein Angebot oder eine Aufforderung zu deren Erwerb oder Verkauf dar, noch ist sie Teil eines solchen Angebots oder einer solchen Aufforderung.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Zu Werbezwecken.

Diesen Beitrag teilen: