BlackPoint Asset Management: Lohnt es sich noch, in Anleihen zu investieren?

In Zukunft gehen wir lediglich von einem moderaten Zinsanstieg aus. Aber dennoch: Steigende Zinsen bedeuten grundsätzlich fallende Anleihekurse, sofern die Risikoprämien unverändert bleiben. Daher stellt sich für viele Anleger die Frage, ob in diesem Umfeld überhaupt noch in Anleihen investiert werden sollte.

18.03.2022 | 15:55 Uhr

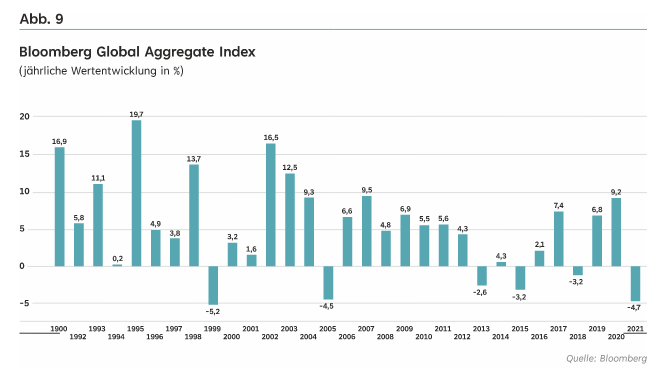

2021 – kein Jahr der Anleihen

Das Jahr 2021 war geprägt von einem globalen Inflationsschub. Dieser sorgte nicht nur in den USA und in Europa, sondern auch in vielen anderen Ländern für steigende Zinsen an den Kapitalmärkten, in einigen Schwellenländern wurde sogar der Leitzins der jeweiligen Notenbank angehoben. Für den breiten Anleihenmarkt resultierte daraus das schlechteste Jahr seit 1999, wie in Abbildung 9 anhand der jährlichen Wertentwicklungen des Bloomberg Global Aggregate Index zu erkennen ist. Dieser Index ist aus globalen Anleihen mit einem Rating im nicht-spekulativen Bereich aus 24 verschiedenen Währungen zusammengesetzt und beinhaltet Staatsanleihen, Anleihen staatlicher Agenturen, Unternehmensanleihen sowie besicherte Anleihen aus entwickelten Ländern und Schwellenländern.

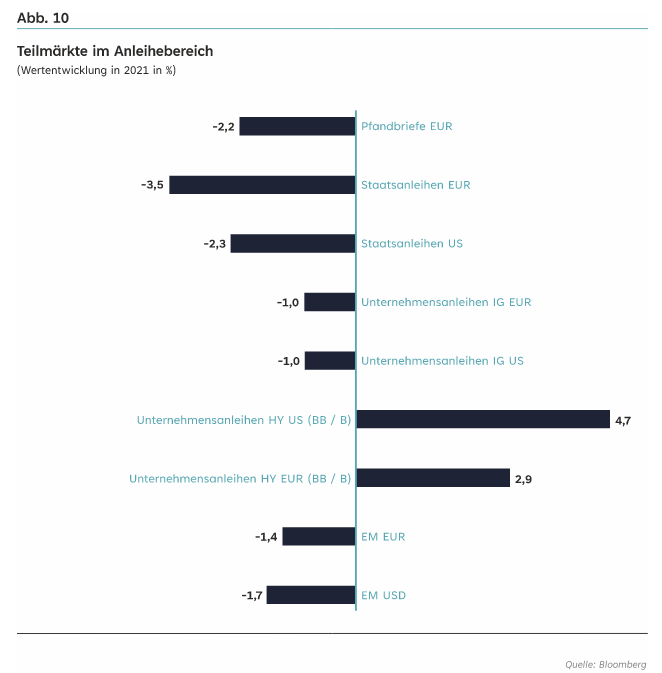

Mehr als ein Drittel des Index besteht aus US-Anleihen. Allein dort ist die Inflation im November auf ein Vierjahrzehnthoch von 6,8% geschossen, die Rendite zehnjähriger US-Staatsanleihen ist von 0,9% zu Beginn des Jahres auf 1,5% gestiegen. Auch die Zweijahresrendite konnte deutlich von 0,12% auf 0,65% zulegen. Auch bei der Betrachtung einzelner Teilmärkte des Anleihemarktes erkennt man den negativen Einfluss der Zinsentwicklung, wie man Abbildung 10 entnehmen kann.

Lediglich im Bereich der spekulativen Ratings konnte dank der hohen Risikoprämien die Zinsbewegung deutlich überkompensiert werden. Je defensiver die Investments und je länger die Laufzeiten, desto negativer waren die Wertentwicklungen im vergangenen Jahr. Selbst Investments in Schwellenländern in EUR und USD erzielten in der Summe eine negative Wertentwicklung. Dort können zwar hohe Risikoprämien von Investoren vereinnahmt werden, jedoch sind die Kurse aus verschiedenen anderen Gründen gefallen: Die Wachstumsschwäche in China, verursacht unter anderem durch regulatorische Eingriffe und den strauchelnden Sektor der Immobilienentwickler, die herausfordernde pandemische Entwicklung in einigen Schwellenländern und damit verbundene Einbrüche der Wirtschaftsleistung sowie ausbleibender Tourismus, um einige Beispiele zu nennen.

Wird sich diese Entwicklung fortsetzen?

Aktuell sind auf US-Seite drei Zinserhöhungen auf ~0,8% Leitzins, für die Eurozone eine Zinserhöhung auf ~-0,4% Leitzins bis Jahresende in den Märkten eingepreist. Dies setzt jedoch eine ungebrochen starke, weitere wirtschaftliche Erholung voraus. Rücksetzer sind leider nicht auszuschließen, insofern sind weniger stark steigende Leitzinsen im Vergleich zur gegenwärtigen Annahme nicht unwahrscheinlich. Daher lässt sich aktuell trefflich darüber diskutieren, ob es nicht doch etwas verfrüht ist, einen schlechten Ausblick für Anleihen über die kommenden Jahre auszustellen. Eines scheint jedoch sicher: Der Pfad der weiteren wirtschaftlichen Erholung und die geldpolitische Straffung sollten sich, auch im Interesse der Notenbanken, die Waage halten.

Warum wir an Anleihen festhalten

Aus unserer Sicht gibt es mehrere gute Gründe, weiterhin in Anleihen investiert zu sein. Sie sind allesamt auf die Zusammenstellung unseres Fonds, dessen Streuung sowie die langfristige Anlagestrategie zurückzuführen.

- Streuung von Risiken

Wir legen nicht alle Eier in ein Nest. Vielmehr ist es unsere Zielsetzung, Schwankungen unseres Portfolios in schwierigen Marktphasen abzumildern. Da der Fonds zu einem großen Teil in Aktien investiert, eignet sich ein global ausgerichteter Anleiheanteil sehr gut, um Verluste auf Portfolioebene in Stressphasen zu begrenzen. - Liquiditätspuffer

Neben weniger defensiven Anleihen befinden sich im BlackPoint Evolution Fund auch hochliquide Staatsanleihen mit kürzeren Laufzeiten. Sie stellen einen schwankungsarmen Liquiditätspuffer dar, der uns jederzeit zur Verfügung steht. So können wir kurzfristig beispielsweise die Aktienquote erhöhen oder Chancen in alternativen Investments ergreifen. - Attraktive Verzinsung

Wir investieren global in Staatsanleihen aus entwickelten Ländern, Pfandbriefen, Unternehmensanleihen sowohl im Bereich der nicht-spekulativen Ratings („Core“-Bereich), als auch im Bereich der spekulativen Ratings sowie Staatsanleihen aus Schwellenländern („Satellite“-Bereich). Mit dieser, speziell für den BlackPoint Evolution Fund entwickelten Mischung verschiedener Anleihen, erzielen wir eine hohe durchschnittliche Rendite. - Fokus auf individuelles Ausfallrisiko

Die Bewertung von Anleihen kann von vielen Faktoren getrieben werden. Nicht immer beeinflussen diese nachhaltig das Ausfallrisiko einer Anleihe. Beispiele hierfür sind strauchelnde Konkurrenten, die teilweise unabhängig von Branchenrisiken für erhöhte Risikoprämien sorgen, oder steigende Zinsen. Aufgrund unseres langfristigen Anlagehorizonts können wir solche Schwankungen in den Bewertungen durchhalten, sofern wir davon überzeugt sind, am Ende der Laufzeit die Tilgung sowie eine laufende, attraktive Verzinsung zu erhalten. Durch eine fortlaufende, rollierende Investitionstätigkeit passen sich unsere Investments dabei stetig an den jeweils gültigen Marktzins an. - Selektion nach der DARWIN Portfoliostrategie

Mit unserer DARWIN Portfoliostrategie untersuchen wir systematisch die wesentlichen Eigenschaften möglicher Investments: Diversifikation, Attraktivität, Resilienz, Wachstum, Interaktion und Nachhaltigkeit. Eine tiefgreifende, fundamentale Analyse der Anleihe-Emittenten und -strukturen geht somit all unseren Investments voraus und wird bei bestehenden Investments auf fortlaufender Basis durchgeführt. Makro- und Länder-Risiken fließen über unseren Investmentprozess ebenso in die Entscheidungsfindung ein wie Sektor-Risiken und Nachhaltigkeits-Scorings. Im Bereich der Unternehmensanleihen bringen wir unser Wissen über die gesamte Kapitalstruktur von Unternehmen und Banken ein, identifizieren Risiken und ergreifen konsequent Chancen. Unser Anspruch ist es, in Emittenten zu investieren, die auch langfristig Bestand haben werden, bei gleichzeitig attraktiver Gesamtrendite. So greifen wir nicht lediglich die Entwicklung des breiten Anleihemarktes ab, sondern treffen eine Auswahl der im aktuellen Umfeld am besten für unsere Zwecke geeigneten Titel. - Ausgewogene Komposition

Die Sensitivität gegenüber Zinsveränderungen ist bei den verschiedenen Anleihetypen unterschiedlich stark ausgeprägt. Unser Ziel ist es, ein in sich ausgewogenes Anleihe-Portfolio in unserem Fonds zu integrieren. Hierzu analysieren wir laufend die Gewichtungen der einzelnen Segmente und Produkte und deren Wechselwirkung zueinander. Aber auch die Interaktion mit den anderen Anlageklassen innerhalb des Fonds werden regelmäßig mittels Szenarioanalyse überprüft und anschließend für unsere aktuell gültige, strategische Ausrichtung optimiert. So erhalten wir ein ausgewogenes, gut balanciertes Gesamt-Portfolio, ausgerichtet auf langfristigen Wertzuwachs bei moderater Schwankungsbreite.

Diesen Beitrag teilen: