Columbia Threadneedle: Die Anleger kehren zurück!

Vor ein paar Jahren erörterten wir die Ähnlichkeiten zwischen Vermögensverwaltung und Fußball (Investing? It’s a funny old game, Juli 2018). In den letzten zwölf Monaten, als sich Covid-19 über die ganze Welt ausbreitete, kamen uns diese Parallelen wieder in den Sinn.

08.06.2021 | 07:20 Uhr

Investieren

im Vereinigten Königreich kam einem im Jahr 2020 manchmal ein bisschen

wie das Fußballerlebnis im vergangenen Jahr vor: Ohne Zuschauer war es

wirklich ein einsames Spiel! Im März letzten Jahres gab die Pandemie der

Lebensfreude, die die sich hinziehenden Brexit-Verhandlungen und die

daraus resultierende Unsicherheit ohnehin bereits gedämpft hatten, den

Rest. Die Anleger nahmen Reißaus und preisten wenig Hoffnung in die

Aktienkurse ein. Nach dem Motto „Jetzt handeln, später fragen“ dachten

sie gar nicht daran, dass diese Unternehmen überleben könnten.

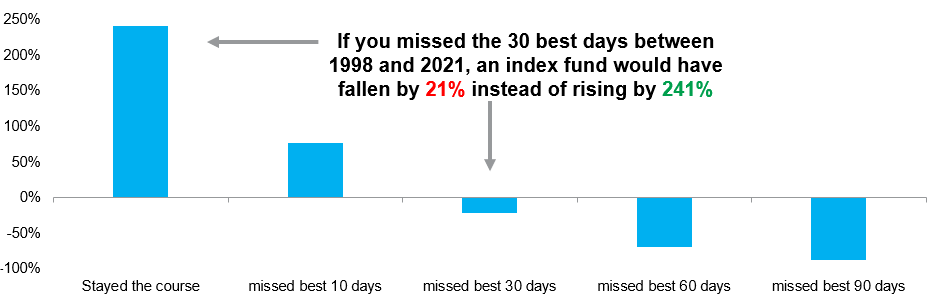

So brachen britische Aktien um rund 20 % ein.1In einem anderen früheren Blickpunkt schrieben wir, dass die beste Zeit zum Investieren jene Phasen sein können, in denen man sich am unwohlsten dabei fühlt (UK equities: in need of a vaccine!, Oktober 2020). Schließlich kennen wir die Gefahren des Market Timing – insbesondere, wenn man falsch liegt (Abbildung 1). Wir sind froh, dass wir die Nerven behielten, uns hineinknieten und mehr in diese offensichtlich gebeutelten Unternehmen investierten.

Abbildung 1: Die Angst, etwas zu verpassen – kumulierte Gesamtrendite (1998–2021) des FTSE All-Share

Quelle: Columbia Threadneedle Investments, Liberum, Stand: 22. März 2021

Ein Spiel mit zwei Halbzeiten

Bisher haben wir wirklich ein Spiel mit zwei Halbzeiten gesehen. Der Markt steckt die Anleger gern in eine Schublade: Entweder ist man Value-Anhänger oder Growth-Verfechter.

Unserer

Meinung nach sind die Dinge aber differenzierter: Hochwertige

Wachstumstitel entwickelten sich im letzten Frühjahr gut, während

Substanzwerte abverkauft wurden. Doch seit der Ankündigung von

Impfstoffen im November und der darauf folgenden erfolgreichen

Impfkampagne im Vereinigten Königreich haben Substanzwerte mächtig

aufgeholt!

Innerhalb eines Tages gaben Wachstumsaktien ihre über viele Monate aufgebaute Outperformance wieder ab. Covid-Gewinner wurden zu Covid-Verlierern und umgekehrt. Viele Aktien aus beiden Lagern gelangten an ihren Ausgangspunkt zurück – wenn auch auf verschiedenen Wegen.

Zum Beispiel schnitt Morrisons2 aufgrund des schieren Geschäftsvolumens zunächst sehr gut ab, als Toilettenpapier zum neuen Goldstandard avancierte.3

Doch nachdem das Unternehmen zusätzliche Kosten eingegangen ist, um

wettbewerbsfähig zu bleiben, und lockdownbedingt keine Kunden bedienen

konnte, notiert die Aktie jetzt wieder ungefähr da, wo sie vor Covid

stand.

Auf der anderen Seite haben wir Unternehmen wie Wetherspoons: Als die Pubs schlossen, stürzte der Aktienkurs zunächst ab. Doch jetzt, nachdem das Unternehmen erneut Kapital beschafft hat und die Pubs die Aussicht erhalten haben, die Innengastronomie wieder zu öffnen, liegt der Aktienkurs wieder fast genau auf dem Niveau vor einem Jahr.4 Zwei Unternehmen, die unterschiedliche Wege gingen, aber, wie Lachse, wieder an ihren Ausgangspunkt zurückkehrten.

Verlängerung …

Jetzt,

über ein Jahr nach dem Ausbruch von Covid, gehen wir in die

Verlängerung. Doch wie wird sie ausgehen?! Die starke Zunahme von

quantitativen Anlegern, ETF-Korbtransaktionen und faktorbasiertem

Investieren bringt einige interessante Themen und Unternehmen ins Spiel,

die nicht in das enge Growth/Value-Schema passen. Sie sind dazwischen

angesiedelt. Kommen wir auf Morrisons zurück: Das Unternehmen gehört

nicht wirklich zu den Öffnungsgewinnern und entwickelte sich vom

Ausbruch der Krise bis Ende 2020 auch nicht besonders gut.

Doch zu Beginn der Pandemie steigerte es seinen Umsatz kräftig und jetzt ist es stärker als vor der Pandemie – der Aktienkurs spiegelt das nur nicht wider. Bei Pearson und Tate & Lyle ist es ähnlich: Die Bewertungen spiegeln das Potenzial dieser Unternehmen nicht wider.Wir halten britische Aktien nach wie vor für günstig bewertet. Das liegt daran, dass Geld aus dieser Anlageklasse abgezogen wurde und zuletzt der Brexit und Covid für Unsicherheit sorgten. Doch diese Unsicherheit ist jetzt vorbei.

Zudem bietet der Markt globales Engagement, eine

attraktive Währung und eine gute Governance. Nach wie vor besteht eine

Bewertungsdiskrepanz, denn im Vereinigten Königreich notierte globale

Unternehmen werden zu einem deutlich niedrigeren Kurs-Gewinn-Verhältnis

gehandelt als ausländische Wettbewerber. Infolgedessen liegt die

Fusions- und Übernahmetätigkeit auf Rekordniveau. Das gilt zumindest für

Nebenwerte am britischen Aktienmarkt, wie in letzter Zeit Aggreko, RSA,

G4S, William Hill und Signature Aviation.5

Wir rechnen mit weiteren Übernahmeangeboten.Präsident

Biden und die USA wollen einen über 1 Billion US-Dollar schweren

Ausgabenplan auflegen und die Zentralbanken schauen ruhig zu, wie die

Volkswirtschaften heiß laufen. Das hat das Inflationsgespenst auf den

Plan gerufen. Es hat einen Run auf Rohstoffe und Banken gegeben.

Das deutet auf eine Neuauflage der Goldenen Zwanziger hin, in denen die Nachkriegsstimmung das globale Wachstum beflügelte. Unklar ist jedoch, ob dies eine vorübergehende Verzerrung ist, für die pandemiebedingt ungewöhnliche Nachfragetrends oder eine Angebotsstörung, die kurzfristige Preissprünge verursacht hat, verantwortlich sind.

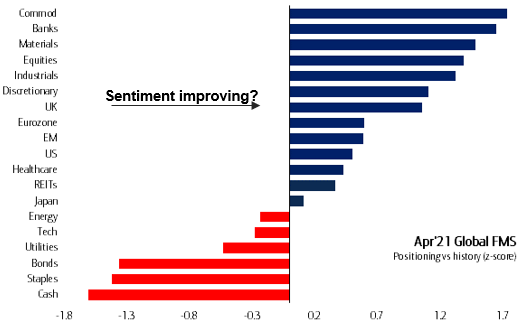

Abbildung 2: Die internationalen Vermögensallokationsstrategen haben die Untergewichtung britischer Aktien widerwillig aufgehoben

Quelle: Globale Fondsmanagerumfrage der Bank of America Merrill Lynch, Stand: 13. April 2021. Daten für Rohstoffe und Immobilien ab 2006, für alles andere ab 2001.

So wie sich die Fußballstadien wieder füllen, kehren jetzt die Anleger an den britischen Markt zurück. Um bei Fußballmetaphern zu bleiben: In den letzten Jahren schmachtete das Vereinigte Königreich in der roten Abstiegszone von Abbildung 2, doch jetzt wird es von ausländischen Vermögensallokationsstrategen weniger verschmäht, klettert die Tabelle hoch und konkurriert um einen Platz in Europa.

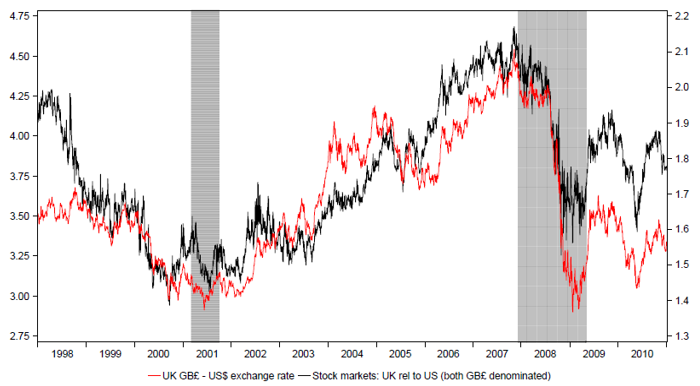

Das ist die Ironie: Diese neuen Gesichter in der Anlegerschaft – ausländische Anleger, die vielleicht keine emotionalen Wunden von einem Engagement im Vereinigten Königreich in den letzten Jahren davongetragen haben – dürften die Früchte ernten, nicht britische Anleger – oder, wenn Sie so wollen, traditionelle Saisonkartenbesitzer –, die befürchten, dass eine weitere „Erholung“ verpufft, und stattdessen globale Wachstumsprodukte kaufen. Vielleicht haben sie nicht mitbekommen, dass sich die Globalisierung umkehrt? Schließlich ist das Vereinigte Königreich, wie es im Zeitraum 2000–2007 bewiesen hat, sehr wohl in der Lage, die USA zu übertreffen (Abbildung 3).

Abbildung 3: Britische Aktienmärkte gegenüber den USA (abgebildet mit dem GBP/USD-Kassakurs)

Quelle: Longview Economics, Stand: 17. März 2021. Die dargestellten Indizes sind der FTSE All-Share und der S&P500

Doch statt einfach in Substanzwerte umzuschichten, auf Reflation zu setzen oder uns auf Finanzwerte, Banken und Bergbaugesellschaften zu stürzen (wir glauben nicht, dass wir uns am Anfang eines Superzyklus befinden), bevorzugen wir eine bedächtigere Neueinschätzung sämtlicher Segmente des britischen Markts. Es geht am britischen Aktienmarkt nicht nur um starke Unterbewertung oder hochwertiges Wachstum, sondern um mehr – wir möchten weiterhin Wahlmöglichkeiten haben, um verschiedene Szenarien abzudecken. Einen Mittelfeldregisseur sozusagen, der gut in der Defensive ist, aber auch Tore schießen kann.

Diesen Beitrag teilen: