abrdn: Ist jetzt die richtige Zeit für Anlagen in Small Caps?

Das vergangene Jahr war für Aktien eine Katastrophe. Der Krieg in der Ukraine, eine galoppierende Inflation, höhere Zinsen und ein schwaches Wirtschaftswachstum trübten die Stimmung. Weltweit bewegten sich sowohl Small Caps als auch Large Caps tief in negativem Terrain.

16.02.2023 | 09:39 Uhr

Das vergangene Jahr war für Aktien eine Katastrophe. Der Krieg in der Ukraine, eine galoppierende Inflation, höhere Zinsen und ein schwaches Wirtschaftswachstum trübten die Stimmung. Weltweit bewegten sich sowohl Small Caps als auch Large Caps tief in negativem Terrain. Im Sog des Abverkaufs bei Technologieaktien (wie Meta und Tesla) und hoch bewerteten Titeln ging es mit Large-Cap-Indizes wie dem S&P 500 abwärts. Unter den sich verschlechternden Wirtschaftsbedingungen wurden Small Caps von risikoaversen Anlegern derweil gemieden.

Und wie geht es weiter? In diesem düsteren Umfeld dürften Anleger kleinere Unternehmen 2023 weitgehend meiden. Oberflächlich betrachtet lässt sich diese Entscheidung nachvollziehen. Die Erfahrung zeigt, dass sich kleinere Unternehmen in Zeiten des Abschwungs schlechter entwickeln als größere. Bei genauerem Hinsehen aber lautet die überraschende Erkenntnis: Der richtige Zeitpunkt für Anlagen in Small Caps liegt vielleicht näher als gedacht.

Outperformance bei Small Caps kommt früher als erwartet

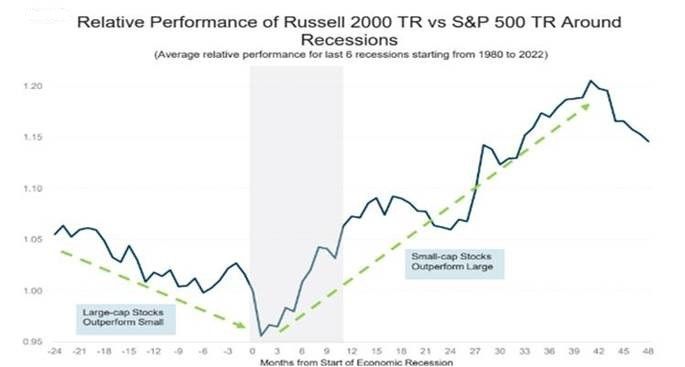

Es wird allgemein angenommen, dass sich kleinere bzw. größere Unternehmen in verschiedenen Wirtschaftsszenarien auf bestimmte Art und Weise verhalten. Abbildung 1 zeigt die durchschnittliche relative Performance von US-Small Caps gegenüber Large Caps vor, während und nach Phasen der Rezession (seit den 1980er Jahren). Natürlich ist keine Rezession wie die andere und es sind stets unterschiedliche Mechanismen im Spiel. Es gibt jedoch drei Faktoren, die besonders hervorstechen.

Abbildung 1

Source: Bloomberg, William Blair Equity, Dezember 2022

Erstens entwickeln sich größere Unternehmen vor und zu Beginn einer Rezession tendenziell besser als ihre kleineren Mitbewerber. Dafür gibt es eine einleuchtende Erklärung: Risikoaverse Investoren bevorzugen in Zeiten des Abschwungs in der Regel Anlagen, die mehr Sicherheit bieten. Im Aktienbereich sind dies reifere, gut etablierte größere Unternehmen. Häufig bewegen sich diese in weniger volatilen Märkten und bieten stabilere Gewinne. Kleinere Unternehmen dagegen werden von den Anlegern als riskanter eingestuft. Viele dieser Unternehmen sind weniger stark verwurzelt als größere Firmen. Ihre Erträge und Gewinnmargen können in unruhigen Zeiten daher unter Druck geraten.

Zweitens werden diese Faktoren zum Ende einer Rezession ins Gegenteil gekehrt. In Erholungsphasen entwickeln sich kleinere Unternehmen in der Regel besser als ihre größeren Mitbewerber. Small Caps sind naturgemäß flexibler und können schneller auf Veränderungen im Geschäftsumfeld reagieren als Large Caps. Kleinere Unternehmen sind daher in der Lage, die neuen Chancen zu nutzen, die sich in einer Wirtschaftsexpansion ergeben. Auch der daraus resultierende Anstieg der Risikobereitschaft hilft den kleineren Unternehmen.

Bis zu diesem Punkt entspricht das Verhalten den Erwartungen. Der dritte Punkt allerdings ist weniger gut bekannt: Historisch betrachtet beginnen kleinere Unternehmen schon kurz nach dem Eintritt einer Rezession, ihre größeren Pendants zu überholen. Wie in Abbildung 1 zu sehen ist, kann diese Erholung schon drei bis sechs Monate nach Beginn einer Rezession einsetzen. Das liegt daran, dass eine Konjunkturerholung in der Regel vom Markt bereits im Vorhinein eingepreist wird. Das traditionelle Small-/Large-Cap-Narrativ bildet dieses Phänomen jedoch nicht ab. Aus der fehlenden Verknüpfung ergeben sich für aktive Anleger unseres Erachtens Chancen.

Ein potenziell attraktiver Einstiegspunkt

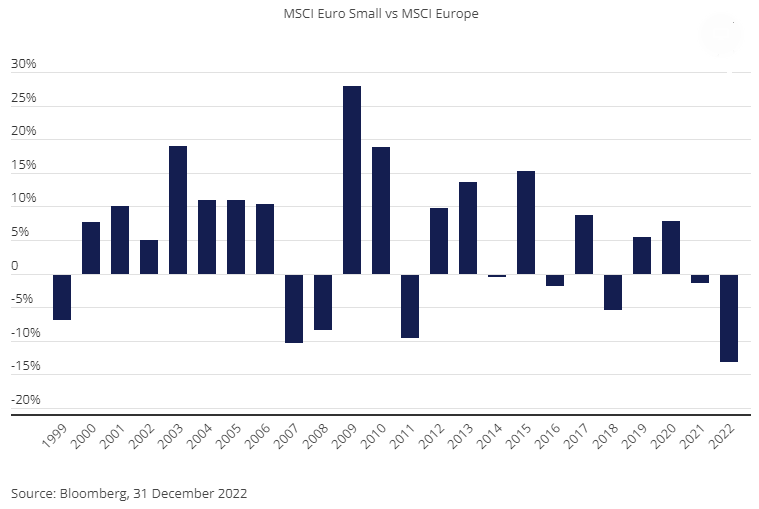

Kleinere Unternehmen blieben 2022 hinter ihren größeren Pendants zurück. Für Europa war es relativ gesehen das schlechteste Jahr seit Beginn der Aufzeichnung vergleichbarer Daten (siehe Abbildung 2). Dies schlug sich auch in den Bewertungen nieder. Historisch gesehen liegt der durchschnittliche Bewertungsaufschlag kleinerer europäischer Unternehmen gegenüber ihren größeren Pendants bei 21%1 , was auf das stärkere Wachstum und höhere Gewinnpotenzial der Small Caps zurückzuführen ist. Zum Ende des vergangenen Jahres ist diese Differenz jedoch deutlich geschrumpft und liegt jetzt bei 9%. Im Hinblick auf die potenzielle Erholung zum Ende der Rezession könnte dies für langfristige Anleger ein attraktiver Einstiegspunkt sein.

Abbildung 2

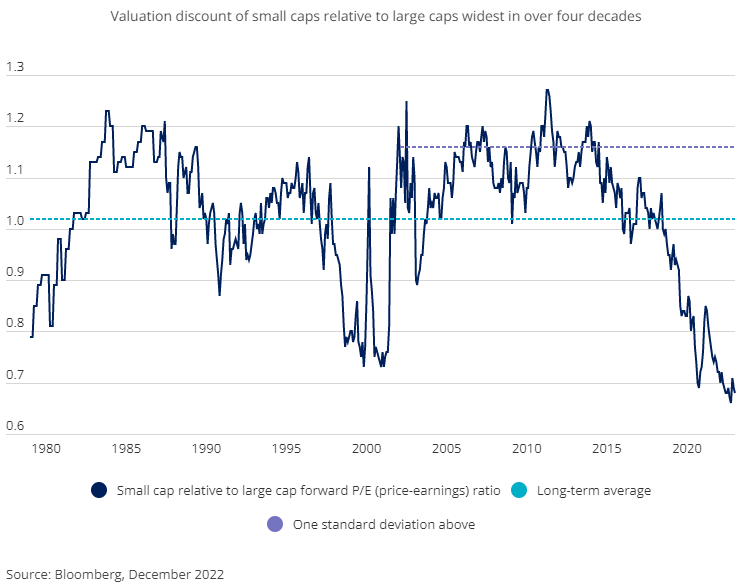

Ähnlich verhält es sich in den USA. Der Bewertungsabschlag von Small gegenüber Large Caps ist hier so hoch wie seit mehr als 40 Jahren nicht mehr (Abbildung 3). Daraus ergeben sich unseres Erachtens hervorragende langfristige Anlagechancen. Nachdem US Small-Cap-Werte Anfang 2001 ein ähnlich ‘günstiges’ Niveau erreicht hatten, schnitten sie in den folgenden Drei-, Fünf- und Zehn-Jahres-Zeiträumen deutlich besser ab als ihre größeren Pendants1.

Abbildung 3

Wie steht es mit der hohen Inflation und dem Hochzinsumfeld?

Wie bereits erwähnt hat jeder Abschwung seine Besonderheiten – das ist auch dieses Mal nicht anders. Heute ist die erhöhte Inflation (trotz des weiterhin unbedenklichen Niveaus in großen Teilen Asiens) ein wesentlicher Faktor. Die Notenbanken der Industrieländer reagieren mit aggressiven Zinserhöhungen und die Medizin scheint zu wirken. In der Eurozone und den USA hat sich die Inflation von den Höchstständen des Sommers entfernt und lag im Dezember bei 9,2% bzw. 6,5%1. Dennoch wird es einige Zeit dauern, bis die Inflation auf das Vorkrisenniveau zurückfällt.

Die hohe Inflation sollte Small-Cap-Anleger unseres Erachtens jedoch nicht zu sehr beunruhigen. Viele kleinere Unternehmen bewegen sich in Marktnischen oder in Segmenten, in denen nur wenige Akteure zu finden sind. Zudem sind sie häufig wichtiges Bindeglied komplexer Lieferketten oder breiterer Herstellungsprozesse. Deshalb sind sie in der Lage, trotz ihrer Größe höhere Preise zu verlangen, sodass sie Kosten umlegen und ihre Margen schützen können. Darüber besitzen sie die Flexibilität, ihre Beschaffungsquellen für Güter und Materialien zu wechseln, was im Hinblick auf die Kostenkontrolle ebenfalls positiv ist.

Wie steht es mit den erhöhten Zinsen? Häufig wird angenommen, dass höhere Zinsen kleine Unternehmen stärker belasten als größere. Dies liegt daran, dass viele kleine Unternehmen noch in den Kinderschuhen stecken und schwächere Bilanzen und niedrigere Gewinnmargen aufweisen. In einigen Fällen mag dies stimmen. Wer die Nachrichten verfolgt, weiß jedoch, dass auch einige große Unternehmen in einem Umfeld höherer Zinsen Defizite aufweisen. Kurz gesagt hängt das Durchhaltevermögen häufig von der Qualität des Unternehmens ab.

Die Bedeutung der Qualität

Aus diesem Grund konzentrieren wir uns unabhängig von der gesamtwirtschaftlichen Lage auf Qualitätsunternehmen. Gemeint sind Unternehmen mit einer niedrigen Verschuldung, guten Profitabilität und stabilen Gewinnen. Zwar entwickelten sich Qualitätstitel 2022 infolge der Umschichtungen in Substanzwerte negativ, aber im Zuge der Konjunkturschwäche werden Anleger unseres Erachtens zunehmend Unternehmen mit belastbaren Geschäftsmodellen, Preissetzungsmacht, gesunden Bilanzen und spezifischen Wachstumstreibern bevorzugen.

Abschließende Erwägungen …

Ist jetzt also der richtige Zeitpunkt für Anlagen in kleinere Unternehmen? Die konventionelle Antwort auf diese Frage wäre ein deutliches „Nein“. Die Weltwirtschaft soll 2023 noch langsamer wachsen und könnte in der ersten Jahreshälfte in die Rezession rutschen. Wie in diesem Beitrag dargestellt, könnten sich kleinere Unternehmen in diesem Inflationsumfeld als belastbarer erweisen als erwartet. Historisch betrachtet setzt die Erholung bei kleineren Unternehmen in Zeiten des Abschwungs zudem schneller ein als allgemein angenommen. Angesichts der niedrigen Bewertungen könnten sich Anlegern daher höchst attraktive langfristige Anlagechancen zu günstigen Preisen bieten.

Anjli Shah, Investment Director, Smaller Companies Team, Equities

1 Bloomberg, 31. Dezember 2023

Diesen Beitrag teilen: