Schroders: Aktien - drei Gründe für Diversifizierung

Es gibt gute Gründe, warum ertragsorientierte Anleger sich nicht nur für ihre Heimatregion interessieren sollten.

19.12.2018 | 09:25 Uhr

Viele Anleger möchten mit ihren Anlagen in erster Linie ein zusätzliches Einkommen erzielen; regelmäßige Erträge lassen sich jedoch nicht ohne Weiteres erreichen. Wir untersuchen, auf welche drei Arten Diversifizierung ertragsorientierten Aktieninvestoren ein breiteres Chancenspektrum bieten kann:

- Nur auf einige wenige Aktien zu setzen, kann sich als riskant erweisen – die Kurse könnten fallen bzw. Dividenden gekürzt werden

- In einigen Regionen werden in der Regel höhere Dividenden gezahlt als in anderen

- Sektorspezifische Chancen können je nach Region unterschiedlich ausfallen

Sich auf einzelne Aktien zu verlassen, kann gefährlich sein

Ein „Do-it-yourself“-Ansatz mag Anlegern oftmals attraktiv erscheinen: einfach eine Handvoll Aktien mit Dividendenausschüttung kaufen und daraus laufende Erträge kassieren. Viele Unternehmen haben nachweislich über Jahre hinweg regelmäßige Dividendenzahlungen geleistet. Dabei handelt es sich häufig um bekannte Namen wie Coca-Cola in den USA oder Royal Dutch Shell in Großbritannien.

Shell ist ein aufschlussreiches Beispiel: Wenngleich das Unternehmen in 45 Jahren keine Dividenden gekürzt hat, so hat es doch infolge des fallenden Ölpreises 2014 Gratisaktien eingeführt. Das bedeutet, dass ein Teil der Dividende nicht in bar, sondern in Form von Aktien ausgezahlt wurde. Erst 2017 ging das Unternehmen wieder dazu über, die gesamte Dividende in bar auszuzahlen.

Damit sind wir beim ersten Grund für Diversifizierung, nämlich dem uralten Klischee, nicht alle Eier in einen Korb zu legen. Nur weil ein Unternehmen in der Vergangenheit stets Dividenden ausgeschüttet hat, bedeutet das noch nicht, dass dies auch in der Zukunft immer der Fall sein wird. Um mit einer Fortsetzung der Dividendenzahlungen rechnen zu können, müssen Anleger sicher sein, die mit einem Unternehmen (und seiner Branche) verbundenen Risiken korrekt bewertet zu haben.

Die Bewertung der Risiken erfordert Erfahrung

Das notwendige Research ist eine komplexe und zeitintensive Aufgabe. Daher ist es verständlich, dass viele Anleger es vorziehen, einen professionellen Fondsmanager damit zu beauftragen.

Ertragsorientierte Aktienfonds investieren in eine Reihe von Aktien und streben jedes Jahr eine bestimmte Einkommensrendite an.

Dahinter steckt die Theorie, dass das Portfolio durch das Halten verschiedener Titel weniger von den einzelnen Unternehmen abhängig ist. Wenn ein Unternehmen seine Dividenden kürzt oder Kursverluste auftreten, wird dies hoffentlich von den anderen Unternehmen im Portfolio ausgeglichen, indem diese ihre Dividenden erhöhen oder in sonstiger Hinsicht besser abschneiden als erwartet.

Andere Länder, andere Renditen

Auch wenn je Region viele verschiedene Fonds zur Auswahl stehen, müssen Anleger beim Fokus auf lediglich eine Region doch mit Einschränkungen rechnen. Ein zweites Argument für Diversifizierung ist, dass in einigen Regionen höhere Dividenden geboten werden als in anderen.

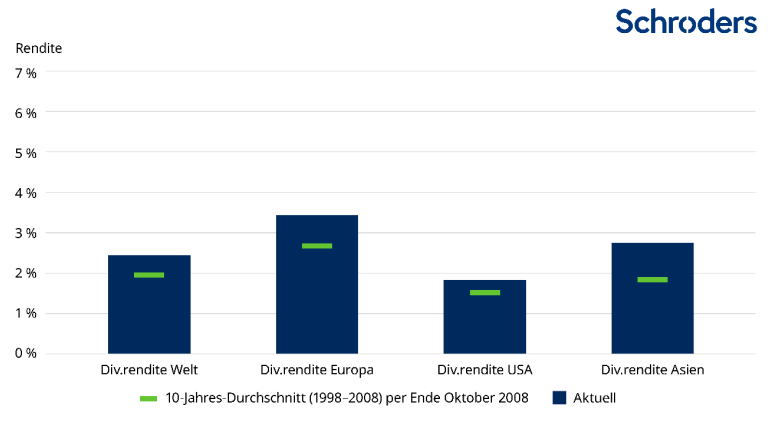

Die Grafik unten zeigt die aktuellen Dividendenrenditen unterschiedlicher Regionen weltweit im Vergleich zu historischen Durchschnittsrenditen. US-Renditen stechen deutlich hervor, da sie derzeit niedriger sind als anderswo.

Wo bieten sich Chancen?

Quelle: Schroders, Bloomberg. 31. Juli 2018. Monatliche Dividendenrenditen des MSCI World, S&P 500, MSCI Asia Pacific und MSCI Europe Index.

Viele Anleger bevorzugen Fonds, die in den lokalen Markt investieren. Damit lassen sich zwar einerseits Währungsschwankungen umgehen. Andererseits kann es jedoch auch bedeuten, dass man auf die höheren Erträge oder das breitere Chancenspektrum anderer Regionen verzichtet.

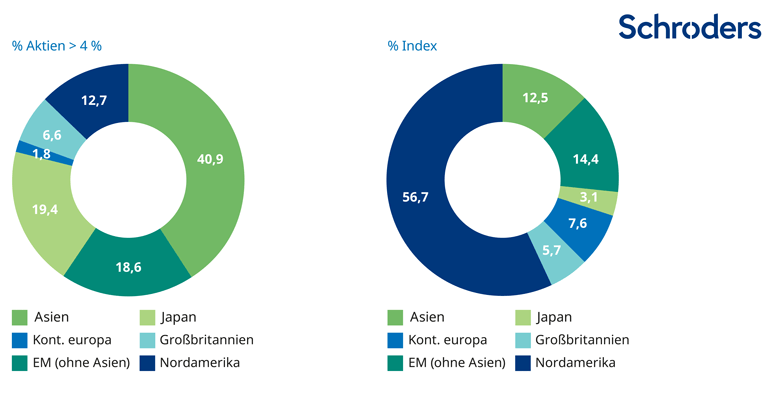

Die Grafik unten rechts zeigt die Gewichtung der einzelnen Regionen im globalen Index. Links sehen wir den prozentualen Anteil der Aktien der Regionen, die eine Dividendenrendite von über 4 % aufweisen. Wir stellen fest, dass Asien zwar nur eine geringe Indexgewichtung besitzt (lediglich 12,5 %), dafür aber über 40 % der Aktien des Landes eine Dividendenrendite von über 4 % bieten. Im Gegensatz dazu ist Nordamerika mit über 55 % im Index vertreten, doch nur 12,7 % der entsprechenden Aktien bescheren eine Rendite von über 4 %.

Asien: geringe Gewichtung, aber starke Erträge

Quelle: FactSet, MSCI, Schroders; Stand: 20. Juni 2018.

Hinweis: Schwellenländer und insbesondere Frontiermärkte sind im Allgemeinen größeren politischen, rechtlichen, gegenparteibezogenen und operationellen Risiken ausgesetzt.

Vorsicht vor Sektorpräferenzen

Globale Anleger können nicht nur aus mehr Unternehmen, sondern auch im Hinblick auf die Sektoren aus einem größeren Chancenspektrum schöpfen.

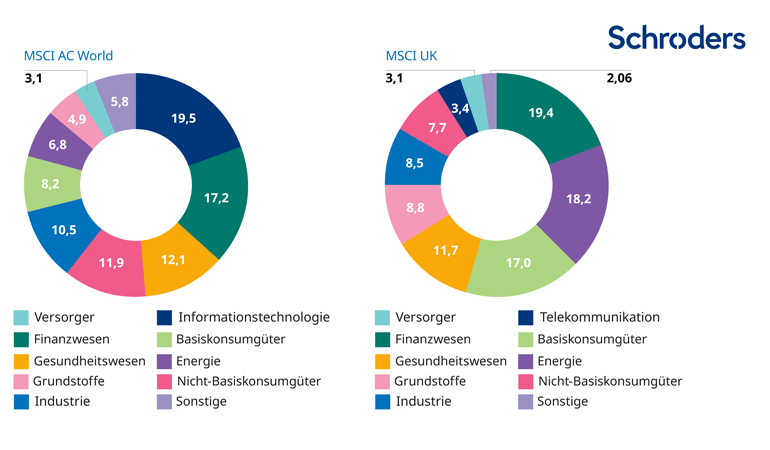

Die Grafik unten vergleicht die Sektorgewichtung des MSCI All-Country World Index mit der des MSCI UK. Wir sehen einige deutliche Unterschiede, insbesondere im Bereich der Informationstechnologie: Im globalen Index macht der IT-Sektor nahezu 20 % aus, ist im MSCI UK Index jedoch so gering vertreten, dass er unter „Sonstige“ erfasst wird. Ebenso hat der Basiskonsumgütersektor in Großbritannien eine Gewichtung von über 17 %, weltweit jedoch nur von gut 8 %.

Sektorgewichtung – MSCI AC World ggü. MSCI UK

Quelle: FactSet, Stand: 19. Oktober 2018.

Das dritte Argument für Diversifizierung ist, dass globale Aktienportfolios Sektorpräferenzen einzelner Regionen ausgleichen können. Diversifizierung kann helfen, potenzielle Währungsschwankungen zu mindern, da die Auf- und Abwertungen der unterschiedlichen Währungen gegenüber anderen zu unterschiedlichen Zeiten im Konjunkturzyklus erfolgen.

Für Anleger, die sich ein diversifiziertes Portfolio wünschen, kann ein globaler Ansatz sinnvoll sein. Um die potenziellen Risiken und Vorteile eines solch breiten Chancenspektrums bewerten zu können, sind jedoch oftmals Expertenkenntnisse erforderlich.

Rupert Rucker, verantwortlich für einkommensorientierte Lösungen bei Schroders, fügt hinzu:

Für die absehbare Zukunft besteht die Herausforderung darin, dass traditionelle Ertragsquellen wie Bankeinlagen oder Staatsanleihen den Bedürfnissen der Anleger nicht gerecht werden. Zwar können Anleger damit noch immer attraktive Erträge erzielen, werden sich jedoch womöglich anderen Anlageklassen wie zum Beispiel Aktien zuwenden wollen. Das ist mit Stress verbunden. Die globale Streuung von Anlagen kann Risiken reduzieren und Erträge potenziell sicherer machen. Gegebenenfalls kann jedoch eine professionelle Beratung erforderlich sein.

Die hierin geäußerten Ansichten und Meinungen stellen nicht notwendigerweise die in anderen Mitteilungen, Strategien oder Fonds von Schroders oder anderen Marktteilnehmern ausgedrückten oder aufgeführten Ansichten dar. Der Beitrag wurde am 18.12.18 auch auf schroders.com veröffentlicht.

Diesen Beitrag teilen: