abrdn: Unternehmensgewinne – moderates Wachstum trotz stärkerem Gegenwind

Die letzten Monate brachten eine Reihe von unerfreulichen Entwicklungen, die zu größeren Risiken für das Wirtschaftswachstum, höherer Inflation und volatileren Märkten führten.

26.04.2022 | 08:18 Uhr

Karolina Noculak, CFA,Investment Director, Global Active Allocation

Dunkle Wolken ziehen auf ...

Das Auftauchen der Omikron-Variante des Coronavirus gegen Ende letzten Jahres belastete die Wirtschaftsaktivität und verlängerte die Störungen der Lieferketten. Angesichts des anhaltenden Inflationsdrucks sahen sich eine Reihe wichtiger Zentralbanken gezwungen, entschlossen gegen die anziehenden Preise vorzugehen.

Die Anleihemärkte reagierten letztendlich auf die Straffung der Geldpolitik, die Bondinvestoren erwarten nun aggressivere Zinserhöhungen. Die steigenden Leitzinsen wiederum bedrohen die Bewertungen der Aktien, vor allem bei Wachstumswerten mit längerer Duration. Das führte zu einer erhöhten Aktienvolatilität.

Vor kurzem griff Russland den Nachbarstaat Ukraine an. Diese Invasion könnte zum schlimmsten Konflikt auf europäischen Boden seit dem Zweiten Weltkrieg führen.

Neben der drohenden humanitären Krise könnte dieser Krieg viele der bereits bestehenden Herausforderungen im Zusammenhang mit den globalen Lieferketten, Rohstoffpreisen, Lebenshaltungskosten und Finanzierungsbedingungen verstärken.

Wir befinden uns zwar gerade erst am Anfang der Konjunkturerholung, dennoch nehmen die Rezessionsrisiken langsam zu und die geldpolitischen Entscheidungsträger sehen sich einer zunehmend gefährlichen Gratwanderung gegenüber.

… jedoch liegt der Schwerpunkt auf den Fundamentaldaten

Inmitten dieser Unsicherheiten haben die Unternehmen vor kurzem ihre Berichterstattung für das 4. Quartal beendet. Die Zahlen erlauben einen maßgeblichen Einblick in die allgemeine Solidität der Unternehmensfinanzen und folglich in ihre Widerstandsfähigkeit gegenüber den zunehmenden Erschwernissen.

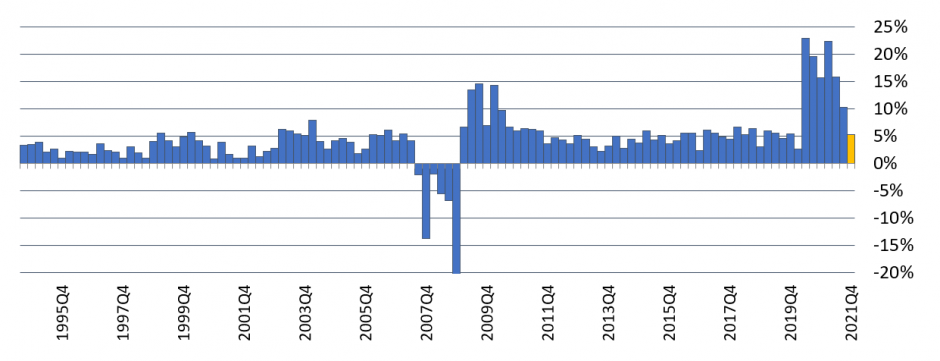

Abgesehen von der jüngsten Marktvolatilität gibt die Lage keinen Anlass zur Sorge. Rund 78% der S&P-500-Unternehmen übertrafen die Gewinnprognosen der Analysten, nur 17% enttäuschten ihre Anleger.

Zum Vergleich: Seit 1994 haben durchschnittlich 64% der S&P-500-Unternehmen die Erwartungen übertroffen; in der jüngeren Vergangenheit liegt der Durchschnitt bei 75%.

Auch die durchschnittliche „Überraschung“ beim Gewinn je Aktie (EPS) fällt mit +5,3% passabel aus. Natürlich ist dies ein erheblicher Rückgang gegenüber den zweistelligen Zahlen im 3. Quartal 2021, aber die Umsätze sind immer noch höher als erwartet, wenn auch nicht ganz so deutlich wie in den vorherigen Quartalen.

Abbildung 1: S&P 500 Quartals-EPS Überraschung ggü. Erwartung

Quelle: Refinitiv, IBES, Februar 2022

Es gibt klare Anzeichen für eine Abschwächung des Gewinnwachstums. Diese Entwicklung war jedoch zu erwarten, da das Wirtschaftswachstum sich auf ein etwas nachhaltigeres Tempo einpendelt – also kein Grund zur Panik.

Warum das Gewinnwachstum nachlässt

Steigende Kosten im Zuge einer stärkeren Inflation drücken auf die Gewinnmargen. Mit der raschen Wiedereröffnung der Volkswirtschaften ging eine steigende Nachfrage einher, aber die verbleibenden Covid-Beschränkungen beeinträchtigten das Angebot.

So kam es zu einer heiklen Konstellation: Die Preise stiegen und verschiedene Engpässe traten auf – von mangelnden Produktionskapazitäten bis hin zu Hafenüberlastungen.

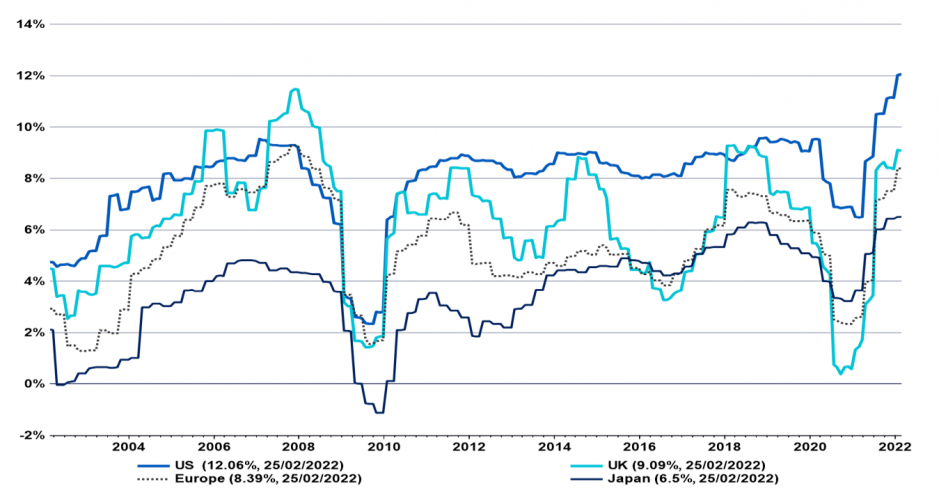

Aufgrund des Inflationsdrucks dürfte das Margenwachstum in diesem Zyklus nun wohl weitestgehend ausgereizt sein und das künftige Gewinnwachstum hängt zum Großteil von Nachfrageausblick und Preissetzungsmacht ab.

Zudem sorgen verschiedene Entwicklungen für zusätzlichen Gegenwind: Der Makroausblick hat sich verschlechtert, da Omikron nach wie vor für Störungen sorgt. Die Notenbanken in den USA und anderen Industrienationen schwenken auf eine weniger entgegenkommende Geldpolitik um.

Insbesondere dürfte jedoch die von Präsident Putin angeordnete Invasion der Ukraine den Inflationsdruck durch steigende Preise für Rohstoffe und landwirtschaftliche Erzeugnisse erhöhen und die allgemeine Wirtschaftsaktivität belasten.

Das Ende dieses Konflikts ist extrem unsicher und hängt von Putins Zielen, der Widerstandskraft des ukrainischen Volkes sowie der Konsequenz der Reaktion des Westens ab.

Wie reagieren die Unternehmen?

Angesichts der Entwicklung waren die Prognosen der Unternehmen während der Berichtssaison für das 4. Quartal vorsichtig, und das schon ehe der Ukraine-Konflikt die Schlagzeilen beherrschte.

Unternehmen können keine sicheren Prognosen treffen und haben angesichts des nachlassenden Gewinnwachstums zunehmend weniger Spielraum, den steigenden Kostendruck auszugleichen. Die Straffung der Geldpolitik und geopolitische Unsicherheiten könnten die Nachfrage beeinträchtigen – und dadurch den Unternehmen die Möglichkeit der Preiserhöhung nehmen.

Aber trotz der eingeschränkten Prognosefähigkeit und der rückläufigen Gewinnwachstumsrate auf Quartalsbasis sehen wir auch ermutigende Anzeichen bei den Unternehmen.

So war beispielsweise der Cashflow in dieser ‚Erholungsphase‘

außergewöhnlich stark und führte zu einem Anstieg der Aktienrückkäufe

und Kapitalinvestitionen. Die jüngsten Störungen der Lieferketten

dürften die Investitionspläne vorangetrieben haben.

Wie lautet das Urteil?

Sollte es keine erhebliche Eskalation der geopolitischen Spannungen geben, sehen wir gute Chancen, dass sich das Gewinnwachstum in diesem Jahr fortsetzt, selbst bei unter Druck stehenden Margen.

Insgesamt stützen der Preisanstieg auf breiter Basis und ein mittelfristig robustes nominales Wachstumsumfeld Umsätze und Gewinnwachstum der Unternehmen.

Ein gesundes nominales Umsatzwachstum kann Kostensteigerungen ausgleichen und bis zu einem gewissen Punkt den Margendruck verhindern.

Das bedeutet, dass die zukünftige Gewinnentwicklung das Umsatzwachstum widerspiegeln und nicht von Margenwachstum profitieren wird.

Abbildung 2: Operative Margen bieten wenig Spielraum für weitere Expansion

Quelle: Refinitiv, IBES, März 2022

Zum Abschluss...

Nach einer starken Erholung in den vergangenen Quartalen ist das weitere potenzielle Gewinnwachstum beschränkt. Wir rechnen für die Zukunft mit einer Rate im mittleren bis hohen einstelligen Prozentbereich.

Jedoch sind erhebliche Risiken aufgetaucht, die dieses belasten könnten, insbesondere in stark von Rohstoffimporten abhängigen Sektoren.

Bei einer Normalisierung des Gewinnwachstums wird der weitere Anstieg des Gewinns je Aktie (EPS) stärker vom Umsatzausblick der Unternehmen in Bezug auf Volumina und Preissetzungsmacht abhängig sein. Diese Entwicklungen sind ein typisches Merkmal am Ende eines Konjunkturzyklus.

Die jüngste Berichtssaison hat für die Anleger eine gewisse Beruhigung hinsichtlich der Solidität des Unternehmenssektors gebracht, aber düstere Wolken ziehen auf.

Investitionen beinhalten Risiken. Der Wert von Anlagen und die daraus entstehenden Erträge können sowohl fallen als auch steigen, und es ist möglich, dass ein Investor weniger als den investierten Betrag zurückerhält. Die Wertentwicklung in der Vergangenheit lässt keine Rückschlüsse auf zukünftige Ergebnisse zu.

Copyright © abrdn plc 2021. All rights reserved.

abrdn plc is registered in Scotland (SC286832) at 1 George Street, Edinburgh, EH2 2LL

Diesen Beitrag teilen: