Studie: Wie Künstliche Intelligenz das Asset Management revolutioniert

Künstliche Intelligenz etabliert sich im Asset Management – auch im Investmentprozess. Eine neue Untersuchung von FondsConsult zeigt, was heute schon möglich ist.

01.12.2023 | 12:20 Uhr von «Uli Kühn»

Generative künstliche Intelligenz (KI) hat Investoren und Manager elektrisiert. Rund um den Erdball prüfen Unternehmen, wie sich die neue Technologie gewinnbringend einsetzen lässt. Die Finanzbranche ist keine Ausnahme. So gibt es auch hierzulande immer mehr Fonds, bei denen KI-Methoden zum Einsatz kommen. Die Analysten von FondsConsult haben in ihrer Studie versucht zu prüfen, wie in Deutschland zugelassene Fonds KI-Methoden einsetzen. Ein Ergebnis: Bisher sind es vor allem kleinere Fondsgesellschaften, die mit einem veritablen KI-gestützten Investment-Track-Record von mehreren Jahren aufwarten können. „Das Angebot KI-basierter Strategien bei den großen Gesellschaften hingegen befindet sich oft noch in der Aufbauphase“, schreiben die FondsConsult-Analysten Dominik Wagner und Maximilian Wellner, die die Studie zusammen erstellt haben.

Hilfreiche Datenknechte

Die FondsConsult-Analyse bestätigt auch, dass KI derzeit noch vorwiegend in der Datenauswertung und zur Generierung von Handelssignalen eingesetzt wird. In den nachfolgenden Prozessschritten kämen dagegen vor allem traditionelle Quant-Strategien zum Einsatz oder es würde „eine menschliche Steuerung hinzugezogen“. Das Gegenbeispiel sei die Frankfurter Fondsboutique ACATIS. Hier würden die Vorschläge des KI-Modells für die Aktienselektion, welches auf ein komplexes grafisches neuronales Netz basiert, zu 100 Prozent umgesetzt.

NLP gehört bei den von FondsConsult betrachteten Fonds zu den am häufigsten genutzten Modellen. NLP werde vornehmlich bei der Analyse von Texten wie Finanzberichten, Nachrichten oder transkribierten Managergesprächen verwendet. Im Rahmen des NLP würden häufig Machine-Learning-Modelle als Grundlage genutzt, zu denen etwa das BERT-Modell oder GPT gehören. Diese sogenannten Transformer-Modelle würden unter anderem helfen, die Relevanz von Nachrichten zu prüfen, indem sie etwa die „Ähnlichkeit“ zwischen Geschäftsberichten und den Inhalten aus Nachrichten oder Social-Media-Posts checkten. NLP werde beispielsweise dazu verwendet, „Unternehmen oder Themen zu identifizieren, die von Anlegern positiv assoziiert werden und somit potenzielle Outperformance-Kandidaten darstellen“.

Bei den meisten Fonds kommt laut FondsConsult eine Kombination aus KI und traditionellen quantitativen Optimierungsprozessen zum Einsatz. „Oft werden die von einer KI-Strategie erzeugten Handelssignale mit numerischen Filtern kombiniert, um das Portfolio zu konstruieren. Dies geschieht oft benchmarkorientiert, sodass die Out- oder Underperformance hauptsächlich auf die von der KI selektierten Titel zurückzuführen ist“, schreiben die Autoren. Insgesamt zeige sich, dass der Übergang von herkömmlichen Quant-Strategien zu KI oft (noch) fließend sei.

KI-Einsatz etabliert sich

Erwähnenswert sei auch, dass nicht überall, wo mit „KI-gestützten“ oder „KI-basierten“ Strategien geworben wird, der Integrationsgrad entsprechend hoch ausfällt. Die Gefahr von „AI-Washing“ sei „durchaus existent“. Insgesamt scheine sich jedoch der Einsatz von KI im Asset Management zu etablieren, bilanziert FondsConsult. Und: „Wir gehen davon aus, dass sich die Qualität und Autonomie der KI in den nächsten Jahren stetig verbessern wird.“ Ob es für eine Revolution in der Finanzbranche reiche, bleibe jedoch abzuwarten.

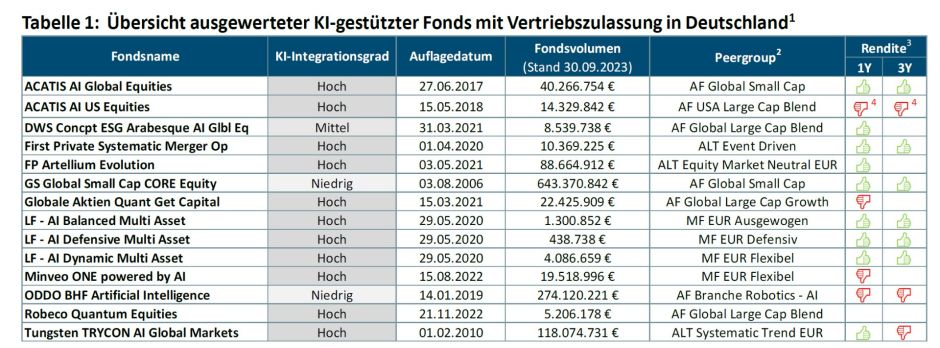

Für die Kurzstudie wurde eine Umfrage zum Thema „Künstliche Intelligenz im Investmentprozess“ erhoben, an der 14 Gesellschaften mit entsprechendem Fondsangebot/Projekten teilgenommen haben.

1 Werte basieren auf Angaben der KVGs, Morningstar Direct sowie eigenen Berechnungen

2 AF = Aktienfonds, MF = Mischfonds, ALT = Liquide Alternative Fonds (Hedgefonds)

3 Rendite über einen Zeitraum vom 01.10.2022 bis 30.09.2023 (1Y) bzw. 01.10.2020 bis 30.09.2023 (3Y)

4 Track Record aufgrund des Relaunches im letzten Jahr nur bedingt aussagekräftig

Die Tabelle zeigt für die ausgewerteten Fonds neben Eckdaten, wie Auflagedatum, Fondsvolumen sowie der Peergroup, den von uns geschätzten Grad der KI-Integration im Investmentprozess (hoch, mittel oder niedrig). Die letzten beiden Spalten zeigen dabei, ob sich die Rendite eines Fonds über einen Zeitraum von einem bzw. drei Jahren besser (👍) oder schlechter (👎) als der jeweilige Peergroup-Durchschnitt entwickelt hat.

Vollständige KI-Studie hier zum Download

Diesen Beitrag teilen: