Im 2. Halbjahr wird es an den Aktienmärkten ungemütlich

| Im 2. Halbjahr wird es an den Aktienmärkten ungemütlich | |

| 3/2024 | |

| Dr. Daniel Hartmann | |

| Bantleon |

@ Feedback an Redaktion

Das nahezu optimale Umfeld für Risikoassets wird nicht das ganze Jahr über anhalten. Spätestens im Sommer dürfte es zu einem Regimewechsel kommen.

04.03.2024 | 12:04 Uhr

Das Umfeld für die Finanzmärkte ist seit Jahresanfang sehr freundlich. So haben die Konjunkturdaten in den vergangenen Monaten mehrheitlich positiv überrascht. Allen voran ist die US-Wirtschaft mit Schwung ins Jahr gestartet. Das eindrücklichste Signal war der kräftige Beschäftigungszuwachs im Januar (+353.000 neue Stellen). Darüber hinaus mehren sich in der Eurozone die Anzeichen einer zaghaften Erholung der schwer gebeutelten Industrie. Gleichzeitig bleibt der globale Disinflationstrend intakt, auch wenn die Januar-Inflationsdaten in den USA und der Eurozone etwas höher ausfielen als erwartet. Dessen unbenommen lagen die Teuerungsraten in den USA und der Eurozone zu Jahresbeginn nur noch bei rund 3,0% – ausgehend von 9,1% bzw. 10,7% Ende 2022.

Insgesamt kommt das aktuelle Umfeld bereits dem nahe, was als Goldilocks bezeichnet wird. Ein solcher Rahmen, der durch maßvolles Wachstum und Inflation gekennzeichnet ist, lässt einerseits die Kassen der Unternehmen klingeln und eröffnet andererseits den Notenbanken den Spielraum, die Leitzinsen zu senken – beides spielt Aktien in die Karten. In Anbetracht dessen verwundert es nicht, dass zahlreiche Börsenindizes in den vergangenen Tagen neue Rekorde oder zumindest zyklische Höchststände erklommen haben. Anders als Aktien haben Staatsanleihen unter den freundlichen Konjunkturdaten gelitten. Die aggressiven Wetten auf sinkende Leitzinsen, die sich Ende 2023 verselbstständigt hatten, haben dadurch einen Dämpfer erfahren.

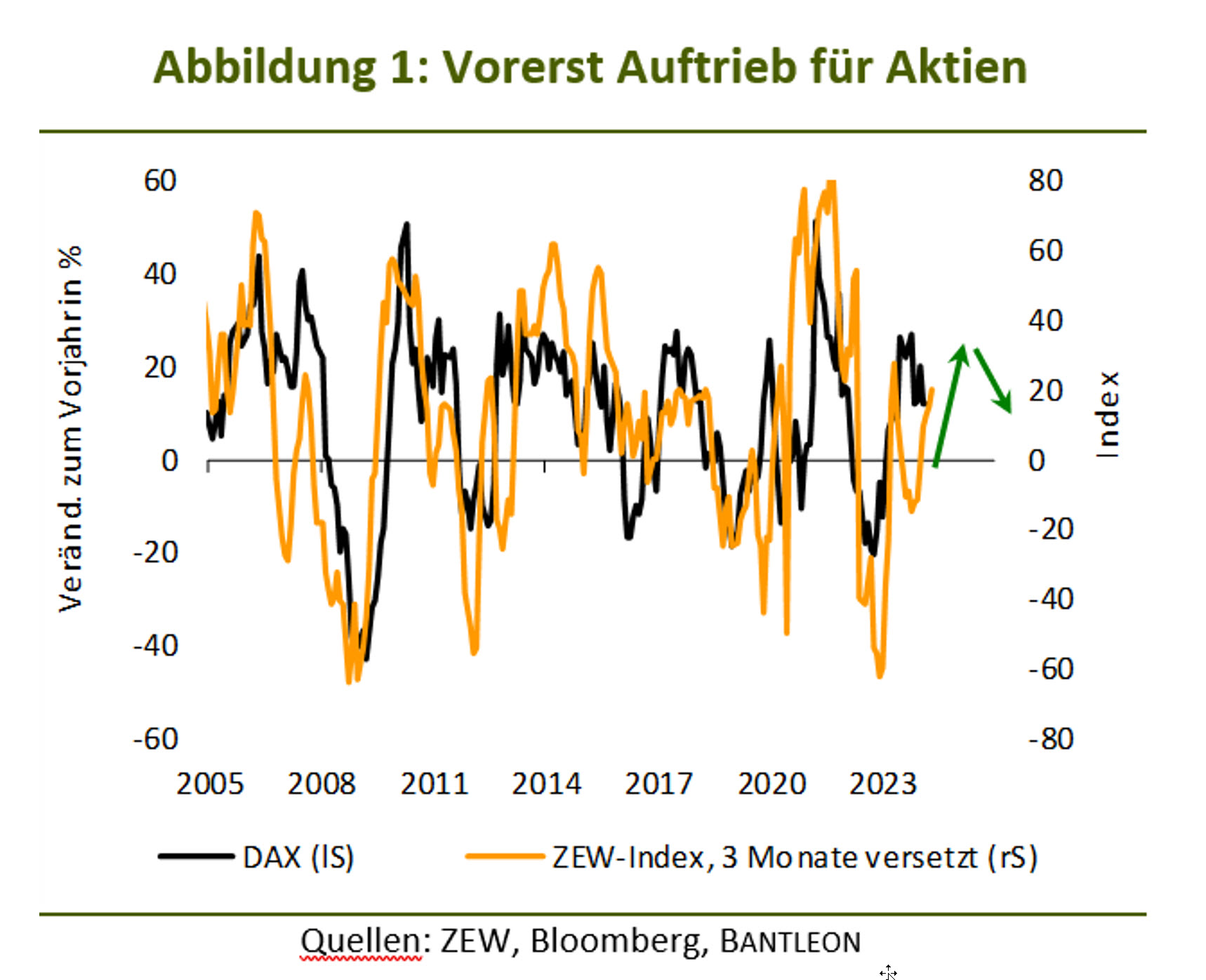

Wir gehen davon aus, dass der aktuell konstruktive Rahmen für Aktien noch einige Wochen anhält (siehe Abbildung 1). Neben dem fundamentalen spricht dafür auch das freundliche technische Umfeld. Die globalen Aktienmärkte dürften in Anbetracht dessen neue Rekorde ins Visier nehmen: Der DAX sollte auf 18.000 Punkte und der S&P500 auf 5.200 Punkte zusteuern. Auch bei den Staatsanleihen-Renditen ist ein nochmaliges Zucken nach oben, welches die Renditen 10-jähriger Bundesanleihen sogar über 2,50% schieben könnte, nicht auszuschließen. Allerdings gehen wir davon aus, dass die kommenden Inflationsdaten wieder freundlicher ausfallen und somit die Bondmärkte von dieser Seite gestützt werden. In Anbetracht dessen ist kurzfristig eine volatile Seitwärtsbewegung bei Staatsanleihen das wahrscheinlichste Szenario.

Das nahezu optimale Umfeld für Risikoassets wird aber nicht das ganze Jahr über anhalten. Spätestens im Sommer dürfte es zu einem Regimewechsel kommen – doch in welche Richtung? Zweifellos hat die US-Wirtschaft die scharfe geldpolitische Restriktion der vergangenen zwei Jahre besser weggesteckt als erwartet. Eine Rezession scheint aus heutiger Sicht abgewendet. Dennoch bleibt es wahrscheinlich, dass sich die US-Konjunktur im Jahresverlauf abkühlt. Einerseits sind die geldpolitischen Bremseffekte weiterhin wirksam, andererseits verlieren die Fiskalimpulse aus den Jahren 2020/2021 immer mehr an Kraft. Unser Basisszenario ist daher, dass die US-Wachstumsraten im 2. Halbjahr unter die Potenzialrate fallen. Ein noch stärkerer Einbruch ist denkbar, bedarf wohl aber eines zusätzlichen Triggers (zum Beispiel eines exogenen Schocks), der nicht prognostizierbar ist.

Kommt es zu einer konjunkturellen Abkühlung in den USA, wird darunter auch die Eurozone leiden. Die wirtschaftliche Belebung dürfte noch blutleerer ausfallen als ohnehin erwartet. Gleichzeitig würde es den Unternehmen wegen der lahmenden Weltwirtschaft schwerfallen, höhere Preise durchzusetzen. Der Disinflationstrend bekäme von dieser Seite einen weiteren Schub. Die Teuerungsraten dürften sich somit in den USA und der Eurozone mit großen Schritten der 2%-Marke nähern. Von der chinesischen Wirtschaft ist kein großer Impuls für die beiden großen Volkswirtschaften zu erwarten. In der Summe dürfte das Wirtschaftswachstum hinter das Tempo von +5,2% aus dem Jahr 2023 zurückfallen. Wir rechnen 2024 mit einem Plus von knapp 5,0%.

In einem solchen Umfeld, das durch eine schwache Konjunktur und rückläufige Teuerungsraten geprägt ist, können Fed und EZB die Leitzinsen auf ein neutrales Niveau zurückfahren – wohl aber nicht viel darunter. Das Potenzial für Leitzinssenkungen liegt in diesem Fall in den USA bei mindestens 200 Basispunkten und in der Eurozone bei 150 Basispunkten. Das ist mehr, als derzeit an den Geldterminmärkten eingepreist ist (jeweils rund 90 bis 100 Basispunkte in den USA und der Eurozone). Entsprechend haben die Renditen von Staatsanleihen noch Luft nach unten. Allerdings ist das Ausmaß begrenzt, wenn es zu keinem scharfen Einbruch der Weltwirtschaft kommt. Mithin sehen wir die Renditen 10-jähriger deutscher Bundesanleihen zum Jahresende rund 40 bis 50 Basispunkte tiefer als aktuell und damit leicht unter der 2,00%-Marke. 10-jährige US-Treasuries dürften circa 80 Basispunkte niedriger rentieren, was einem Renditeniveau von rund 3,50% entspricht.

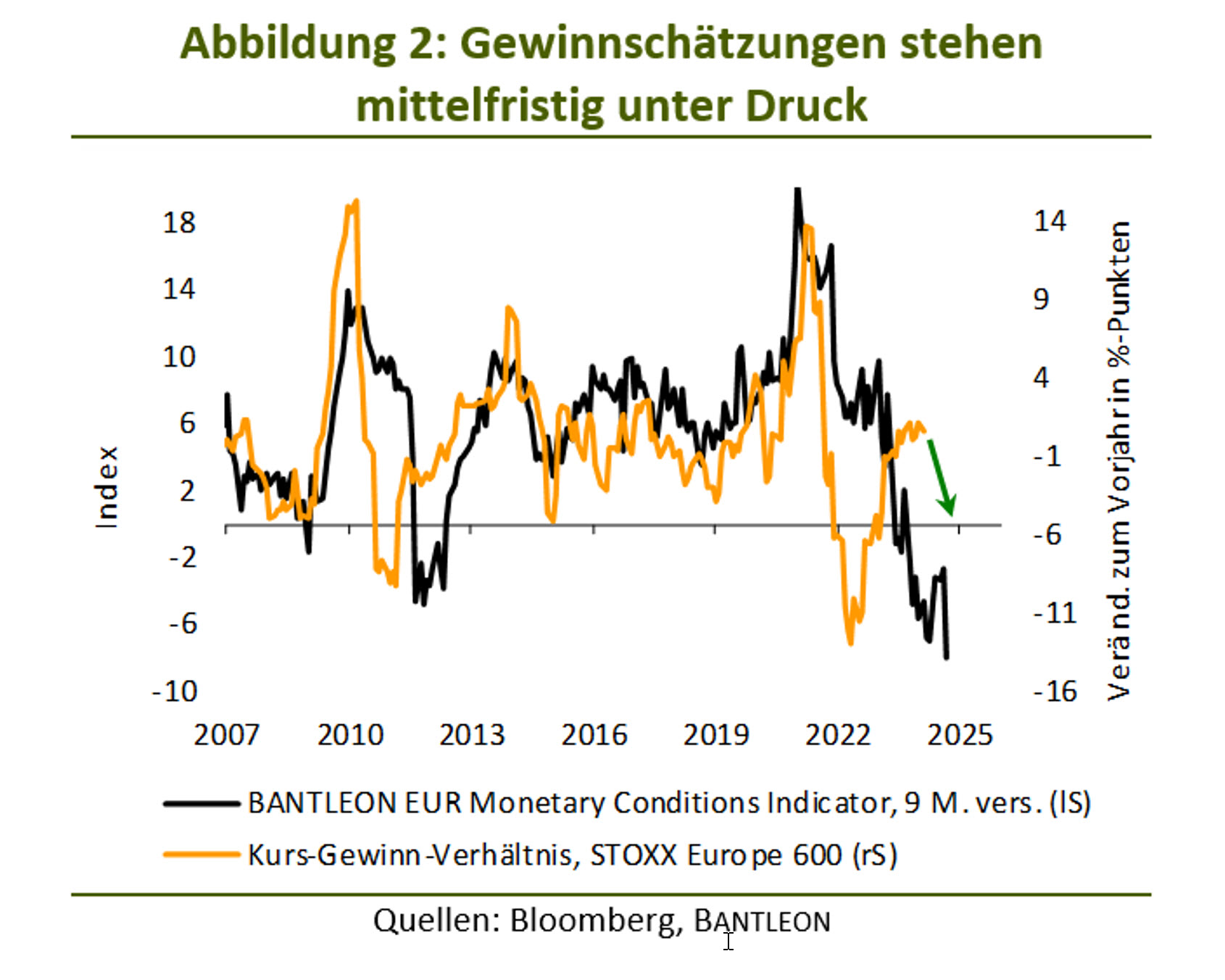

Bezogen auf die Aktienmärkte ist unser Basisszenario – Abschwächung der Weltwirtschaft, aber keine Rezession – sicherlich kein Schreckensszenario. Dennoch werden die Analysten nicht umhinkommen, ihre zum Teil sportlichen Gewinnschätzungen (S&P500: rund 10% für 2024 und 2025, DAX: 5% bis 10%) nach unten zu korrigieren (siehe Abbildung 2). Hinzu kommen die ambitionierten Bewertungen bei Technologie-Aktien (KGV > 30), die euphorische beziehungsweise sorglose Stimmung und die mittlerweile einseitige Positionierung, die sich in einem starken Übergewicht bei Aktien spiegelt. Ein moderater Rücksetzer im 2. Halbjahr an den globalen Aktienmärkten erscheint in Anbetracht dessen plausibel. Somit dürfte sich auch die aktuell zu beobachtende Outperformance der zyklischen Aktien nur als kurzfristiges Zwischenspiel erweisen. Schon bald werden erneut defensive Titel in den Fokus rücken.

Parallel zu Aktien haben zuletzt auch andere Risikoassets zu einem Höhenflug angesetzt. So sind etwa die Risikoaufschläge von High-Yields gegenüber Staatsanleihen in den USA und der Eurozone erstmals seit Anfang 2022 wieder erkennbar unter 400 Basispunkte abgesackt. Dieser Trend kann im Einklang mit der Aktienhausse noch einige Wochen anhalten. Im weiteren Jahresverlauf sollte jedoch die weltwirtschaftliche Verunsicherung eine Gegenbewegung einleiten. Aber auch hier gilt: Bleibt die US-Rezession aus, werden sich die Rückschläge speziell bei den konservativen Anleihensegmenten in Grenzen halten. So sollten etwa Investment-Grade-Unternehmensanleihen moderate Spreadausweitungen problemlos über die Coupons abfedern können.

Unserem Basisszenario steht ein gewichtiges Risikoszenario gegenüber. Die US-Wirtschaft hat sich bislang widerstandsfähiger gezeigt als gedacht. Es ist daher nicht auszuschließen, dass die restriktiven monetären Impulse wirkungslos verpuffen und somit die US-Wirtschaft das gesamte Jahr über mit 2% bis 3% expandiert. Im Einklang damit dürfte der Arbeitsmarkt eng und der Lohndruck hoch bleiben. Somit besteht die Gefahr, dass die US-Inflationsraten wieder nach oben drehen, noch bevor sie die 2%-Marke erreicht haben.

Für die Fed gäbe es dann kaum einen Grund, die Geldpolitik zu lockern. Die Leitzinsen dürften mithin bestenfalls homöopathisch gesenkt werden (25 bis 75 Basispunkte). In der Folge würden an den Geldterminmärkten weitere Leitzinssenkungen ausgepreist, womit steigende Staatsanleihenrenditen verbunden wären. In unserem Risikoszenario gehen wird daher davon aus, dass die Rendite-Hochs aus dem Jahr 2023 – 3,03% bei 10-jährigen Bundesanleihen, 5,02% bei US-Treasuries – nochmals getestet werden.

Die Konsequenzen unseres Risikoszenarios für Aktien wären ambivalenter Natur. Die anhaltend robuste Konjunktur würde zwar stützend wirken, im Gegenzug wären aber die steigenden Renditen ein Belastungsfaktor. Angesichts der beschriebenen Fragilität (hohe Bewertungen, ausgereiztes Sentiment, einseitige Positionierung) ist somit auch in diesem Szenario ein moderater Rücksetzer an den globalen Aktienmärkten sehr wahrscheinlich.

Investment-Grade-Unternehmensanleihen dürften sich hingegen auch in diesem Umfeld gut behaupten. Sie würden zwar ebenfalls unter den steigenden Renditen leiden, sind aber aufgrund ihrer höheren Coupons dagegen besser geschützt als Staatsanleihen.

Die eigentlichen Gewinner des Risikoszenarios wären aber Rohstoffe und inflationsindexierte Staatsanleihen, die von der anhaltend brummenden Weltwirtschaft und den damit verbundenen Inflationsgefahren profitieren würden. Auch für zahlreiche Schwellenländer wäre dies ein konstruktives Umfeld.

Diesen Beitrag teilen: