Top-Performer 2012: Deutsche Aktienfonds

Der Dax legte 2012 eine Rallye hin, die nur wenige erwarteten. Deutsche Aktienfonds profitierten davon.

23.01.2013 | 07:45 Uhr

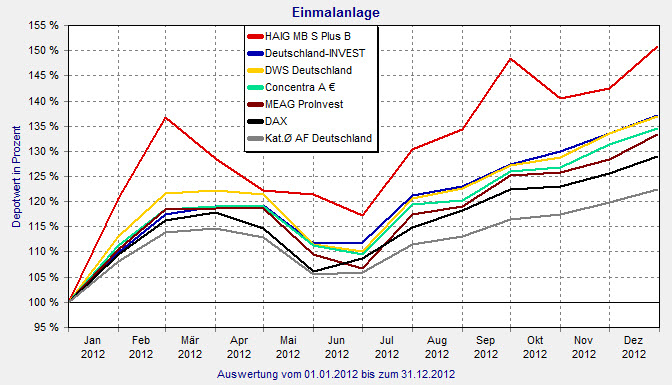

Der MEAG ProInvest (ISIN: DE0009754119) von der MEAG MUNICH ERGO Kapitalanlagegesellschaft mbh zeigte 2012 die fünftbeste Performance aller Deutschlandfonds. Das Fondsmanagerteam erreichte ein Plus von 33,34 Prozent. Zum Vergleich: Der deutsche Aktienindex DAX kam auf 29,06 Prozent und der Kategoriedurchschnitt „Aktienfonds Deutschland“ des FINANZEN FundAnalyzer (FVBS) auf 22,47 Prozent. Der gut 90 Millionen Euro starke MEAG ProInvest trägt die €uro-FondsNote 3 und wurde im Oktober 1990 aufgelegt. Die Gesamtgebühr (TER) beträgt 1,31 Prozent. Das ist die niedrigste bei den hier verglichenen Fonds. Über den Zeitraum von drei Jahren erreicht das Managerteam eine Wertentwicklung von 28,73 Prozent. Mit einer Volatilität von 21,84 Prozent für diesen Zeitraum gehört der Fonds zu den risikoreicheren Produkten der Peergroup. Die Sharpe Ratio von 0,35 ist durchschnittlich. Die Branchenallokation des ProInvest zeigt mit 27,7 Prozent einen starken Fokus auf Pharma- und Chemietitel (Stand: 30. November 2012). Auf den Industriesektor entfallen 20,0 Prozent des Fondsvolumens, auf den Finanzsektor 17,0 Prozent. Die Top-Holdings sind BASF mit 8,8 Prozent, Bayer 8,1 Prozent und SAP mit 7,6 Prozent.

Platz vier geht an den Concentra A (ISIN: DE0008475005) von Allianz Global Investors. Der Fonds ist fast zwei Milliarden Euro stark und trägt die €uro-FondsNote 2. Der bereits im März 1956 aufgelegte und damit älteste Fonds dieses Vergleichs hat eine Gesamtgebühr von 1,75 Prozent. Fondsmanager Matthias Born schaffte 2012 ein Plus von 34,49 Prozent. In den vergangenen drei Jahren kletterte der Fonds um 40,13 Prozent. Die Dreijahres-Volatilität von 20,35 Prozent ist durchschnittlich, die Sharpe Ratio von 0,53 ist hingegen die viertbeste der Peergroup. Born setzt auf Sektorebene zu 21,1 Prozent auf Roh-, Hilfs- und Betriebsstoffe (Stand: 30. November 2012). In zyklische Konsumgüter investiert er 17,4 Prozent und in Finanzdienstleistungen 15,3 Prozent. Bei seinen Top-Holdings setzt der Fondsmanager auf die Dax-Schwergewichte: Ganze zehn Prozent entfallen auf BASF, 9,9 Prozent auf SAP und 9,2 Prozent auf Bayer.

Einen Platz auf dem Treppchen erreicht der DWS Deutschland (ISIN: DE0008490962). Im Oktober dieses Jahres feiert der Fonds seinen 20. Geburtstag. Schon jetzt kann sich Fondsmanager Tim Albrecht über die €uro-FondsNote 2 freuen. Mit einem Volumen von 2,74 Milliarden Euro ist der DWS Deutschland der größte Fonds dieses Vergleichs. Die TER beträgt 1,40 Prozent. Die Wertentwicklung 2012 betrug 36,89 Prozent. Im Zeitraum der vergangenen drei Jahre waren es 43,69 Prozent. Die Volatilität von 22,74 Prozent im selben Zeitraum bringt den Fonds in die risikoreichere Hälfte der Peergroup. Im Sharpe Ratio Ranking belegt er mit 0,51 Platz fünf. In dauerhafte Konsumgüter investiert Albrecht mit 22,7 Prozent am stärksten (Stand: 30. November 2012). Grundstoffe kommen auf 20,2 Prozent, der Industriesektor auf 17,3 Prozent. Top-Holding ist mit 9,8 Prozent BASF, gefolgt von Bayer (8,2 Prozent) und SAP (7,5 Prozent).

Auf dem Silberrang landet der Deutschland-INVEST (ISIN: DE0008479288) von der LBB-INVEST. Der Fonds trägt die €uro-FondsNote 2 und wird von Sven Krause gemanagt. Er hat ein Volumen von knapp 40 Millionen Euro und eine Gesamtgebühr von 1,52 Prozent. Im vergangenen Jahr erreichte Krause mit seinem im November 1990 aufgelegten Fonds ein Plus von 37,03 Prozent und damit fast so viel wie in den vergangenen drei Jahren. Da waren es 37,65 Prozent. Die Dreijahresvolatilität ist mit 19,99 Prozent die geringste dieses Vergleichs. Innerhalb der Peergroup liegt der Fonds damit im Mittelfeld. Mit einer Sharpe Ratio von 0,51 teilt er sich mit dem DWS Deutschland Platz fünf. Krause hat den Chemiesektor mit 19,8 Prozent am stärksten allokiert. Die Automobilindustrie und Investitionsgüter folgen mit 14,3 Prozent bzw. 12,5 Prozent dahinter. Bei den Top-Holdings setzt er auf dieselben Unternehmen wie die Fondsmanager der anderen bisher vorgestellten Fonds: BASF (9,7 Prozent), SAP (9,7 Prozent) und Bayer (9,3 Prozent).

Platz eins und damit performancestärkster Aktienfonds Deutschlands im Jahr 2012 ist eine echte Überraschung: Der HAIG MB S Plus B (ISIN: LU0354946856) von Hauck & Aufhäuser hat 2012 unglaubliche 50,78 Prozent zugelegt. Dass das so nicht zu erwarten war, zeigt seine Vergangenheit: Über drei Jahre liegt die Wertsteigerung bei 5,76 Prozent. Das Fondsmanagementteam kann mit seinem im Oktober 2008 aufgelegten Fonds also auf ein herausragendes Jahr zurückblicken. Das Fondsvolumen ist mit 8,07 Millionen Euro verschwindend gering und die Gesamtgebühr mit 2,36 Prozent entsprechend teuer. Mit einer Volatilität von 29,54 Prozent über drei Jahre gehört der Fonds zu den risikoreichsten der Peergroup, mit einer Sharpe Ratio von 0,03 rangiert dort weit unten. Auf Branchenebene investieren die Fondsmanager 16,0 Prozent in Chemie- und Pharmatitel (Stand: 1. November 2012). 12,2 Prozent fließen in den Rechts-/ Steuer-/ und Wirtschaftssektor und 11,5 Prozent in die Automobilbranche. Diese Allokation unterscheidet sich von den anderen Fonds. Auch bei den Top-Holdings gibt es einen Unterschied: Größter Einzeltitel ist nicht Bayer, BASF oder SAP, sondern Siemens mit 9,8 Prozent. Bayer und BASF folgen aber mit 8,4 bzw. 8,0 Prozent direkt dahinter. SAP ist mit 7,5 Prozent viertstärkster Titel.

Deutschlandfonds 2012: Der HAIG-Fonds lief im vergangenen Jahr allen davon

Quelle: FINANZEN FundAnalyzer (FVBS)

(PD)

Diesen Beitrag teilen: