Umfrage: Was Finanzprofis 2023 favorisieren, was sie fürchten

Aktien bleiben der Kernbestandteil für Kundenportfolios und geopolitischen Spannungen sind die größte Gefahr für 2023. Zu diesem Ergebnis kommt die jährliche Umfrage von Universal Investment unter Vermögensverwaltern.

17.01.2023 | 07:30 Uhr von «Peter Gewalt»

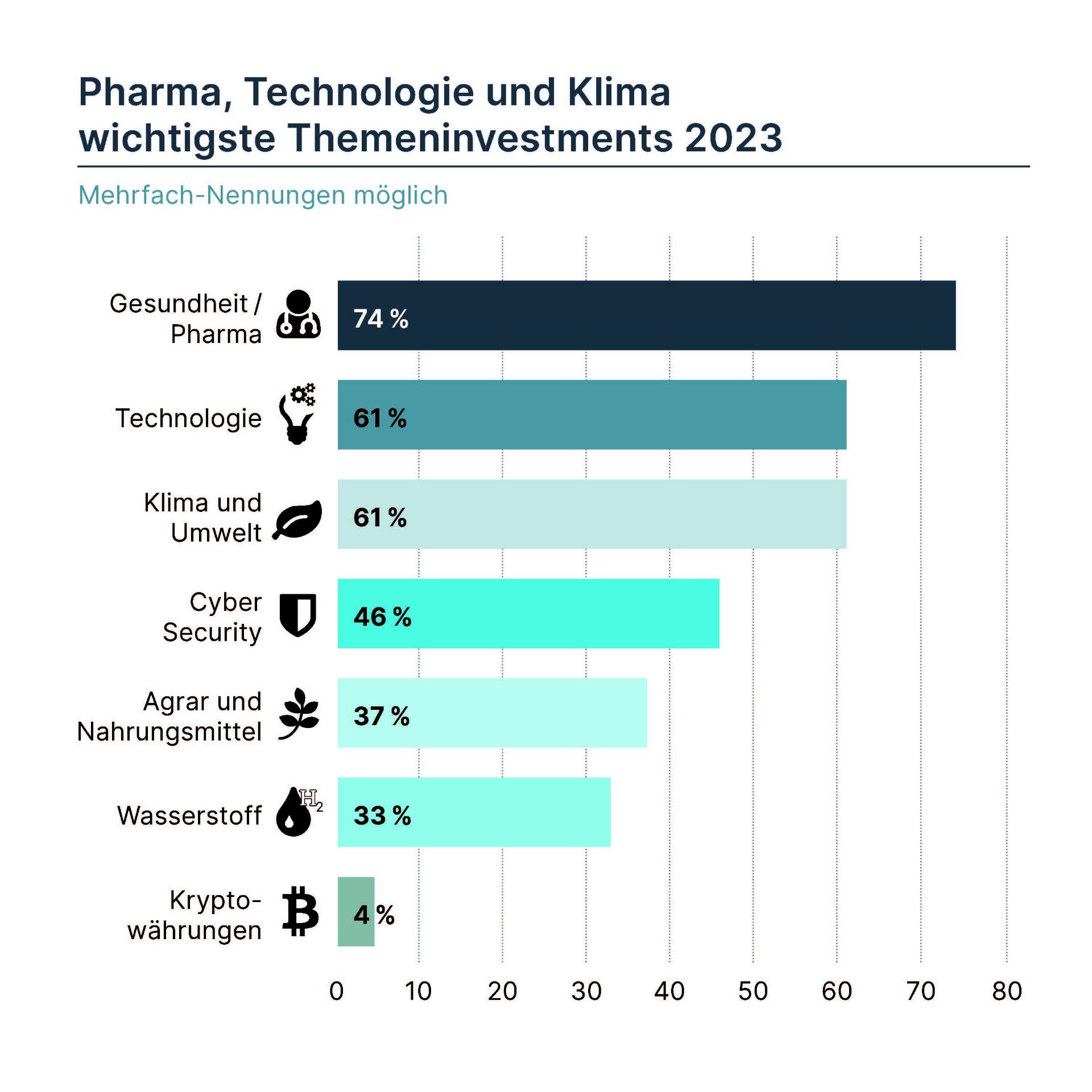

Inflation, steigende Zinsen und die Energiekrise verstärken die Herausforderungen. Aber die Befragten sehen auch große Chancen bei der Entwicklung des DAX, bei Themeninvestments rund um Pharma, Technologie und Klima und der Entwicklung der Schwellenmärkte.

Interessanterweise sehen die rund 50 befragten Vermögensverwalter den Klimawandel zwar nicht als große unmittelbare Gefahr (12,8 %) für die Portfolios, aber rund 60 Prozent von ihnen finden Klima und Umwelt als Themeninvestments attraktiv. Damit liegt das Thema gleichauf mit Technologie auf dem zweiten Platz. Unangefochtener Spitzenreiter ist das Thema Gesundheit und Pharma mit 73,9 Prozent.

Die Corona-Pandemie macht den Anlageprofis keine Sorgen mehr. Außerdem geht rund die Hälfte der Vermögensverwalter davon aus, dass der Ukraine-Krieg bereits eingepreist ist und die Volatilität 2023 nicht mehr beeinflussen wird. Gut ein Viertel der Befragten (25,5 %) sieht weiter eine hohe Volatilität, aber niemand erwartet, dass sie durch den Krieg weiter angefacht wird.

Ob es einen Zusammenhang gibt zwischen den Verwerfungen im Kryptomarkt und der Wahrnehmung von Kryptowährungen, lässt sich aus der Umfrage nicht ableiten. Knapp 60 Prozent halten Kryptowährungen jedoch für komplett überbewertet. Entsprechend betonen die Experten, dass Kryptowährungen nichts für Privatanleger seien und sie sie daher nicht in der Beratung einsetzen.

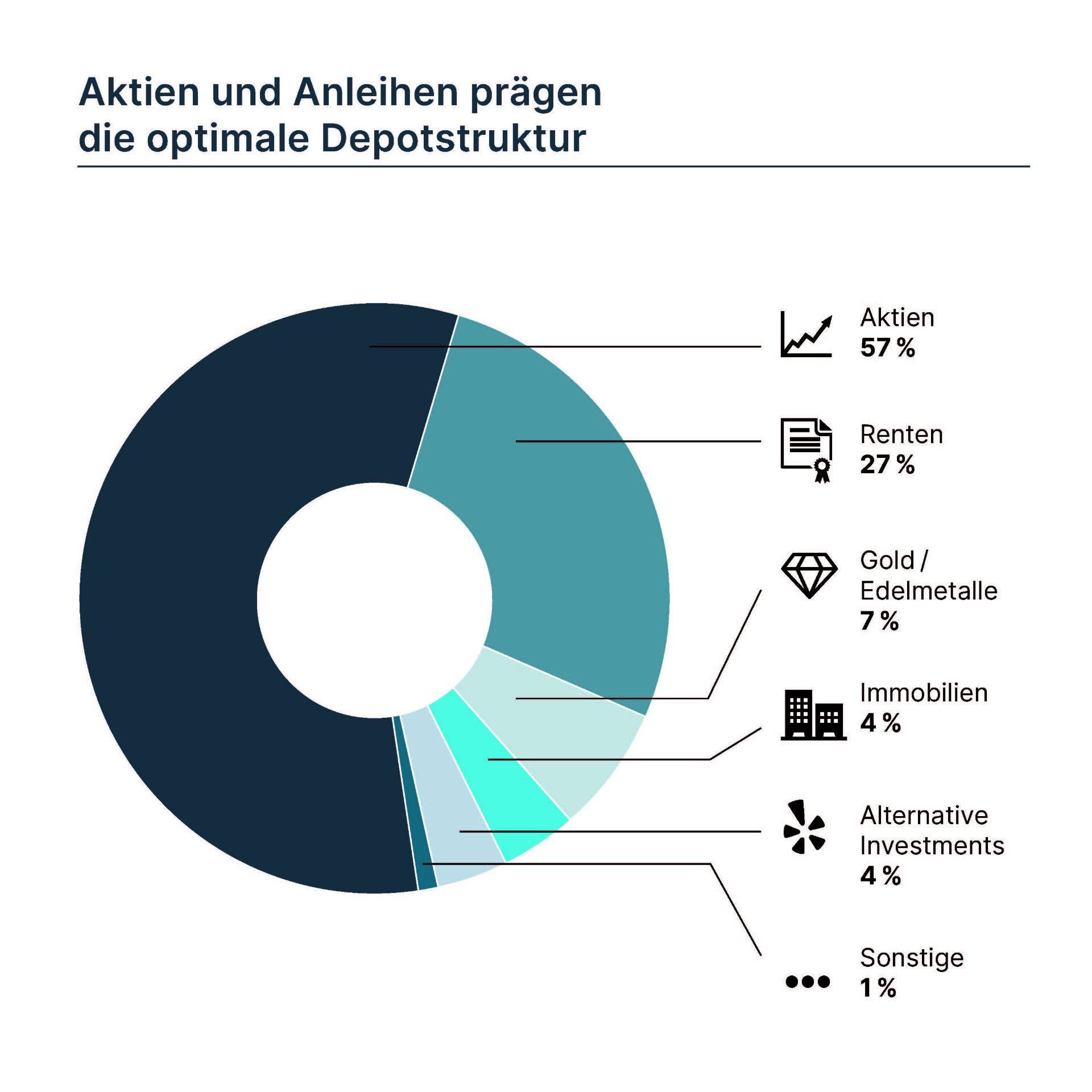

Experten setzen weiter auf Aktien

Das spiegelt sich auch in den Anlagestrategien wider, die den Schwerpunkt weiter auf Aktien und Anleihen setzen: „Aus unserer Sicht ist es sinnvoll, das Portfolio über verschiedene Anlageklassen zu streuen“, sagt Christoph Klein von ESG Portfolio Management. „Die beiden Anker eines Gesamtportfolios sollten Aktien und Unternehmensanleihen guter Bonität aus Industrieländern sein, die wir mit jeweils mindestens 30 bzw. 50 Prozent gewichten. Sorgfältig ausgewählte Aktien und Anleihen aus Schwellenländern können sinnvolle Ergänzungen sein. Wir rechnen mit einer steigenden Nachfrage nach wirklich nachhaltigen Investitionen.“

Mit Blick auf die Bedeutung von Aktien herrscht an sich Einigkeit, aber die Gewichtung variiert: „Wir halten 60 Prozent Aktien aus Industrieländern für ein gutes Kerninvestment, das man mit fünf Prozent Aktien aus Schwellenländern anreichern kann“, sagt Thomas Seppi von der FPM Frankfurt Performance Management AG, der damit zu der Gruppe gehört, die den höchsten Aktienanteil empfiehlt. „Nachdem viele Notenbanken die Zinsen erhöht haben, sind auch Anleihen wieder interessant. 20 Prozent reichen aus unserer Sicht aus. Dazu zehn Prozent Immobilien und fünf Prozent Gold oder andere Edelmetalle – und fertig ist das Portfolio.“

60 Prozent Aktien im Portfolio empfiehlt auch Philipp Emanuel Eisel von EE Capital Management: „Bei den Aktien sehen wir 45 Prozent aus Industrieländern und 15 Prozent aus Emerging Markets. Mit jeweils zehn Prozent sind Anleihen aus Industrieländern und aus Schwellenländern ausreichend berücksichtigt. Hinzukommen sollten zehn Prozent Gold und andere Edelmetalle. Der Rest verteilt sich auf Alternatives, Industriemetalle, Liquidität und gegebenenfalls Kryptowährungen.“

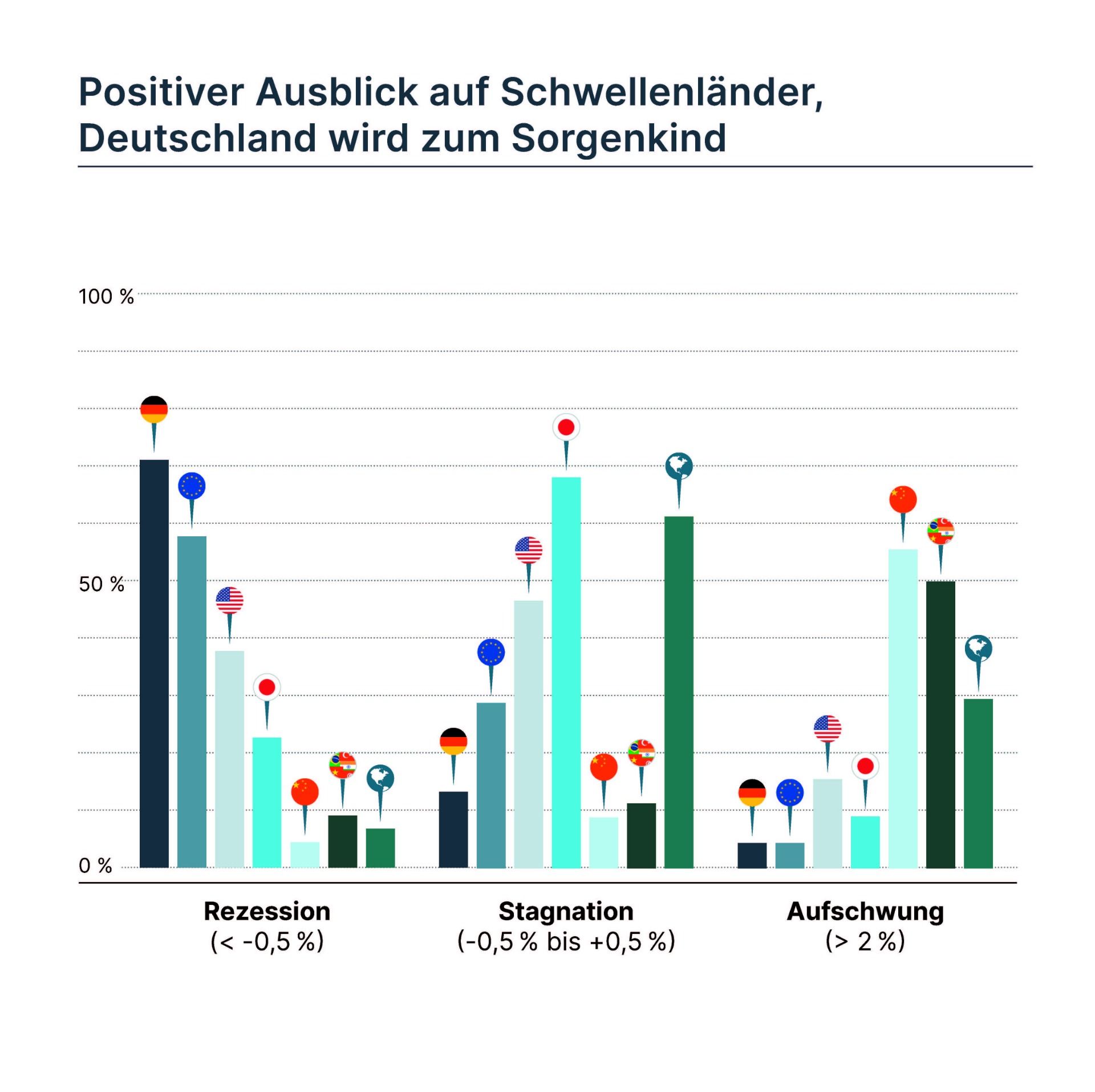

Positiver Ausblick für die Schwellenländer

Bei der Einschätzung der generellen Entwicklung der Märkte fällt auf, dass das Vertrauen in die wirtschaftliche Zukunft Deutschlands nicht stark ausgeprägt ist. Deutlich mehr erwarten die Vermögensverwalter von den Emerging Markets. Aber auch Japan und die USA bleiben wichtige Märkte für die Empfehlungen: „In einem ausgewogenen Kundenportfolio sollten 2023 Aktien und Anleihen mit jeweils ca. 40 Prozent etwa gleich gewichtet sein, da insbesondere die Anleihen wieder attraktiv sind und Aktienrisiken diversifizieren“, sagt Michael Lienhard von Cape Capital. „Bei den Anleihen bevorzugen wir bonitätsstarke Schuldner und gehen davon aus, dass sich USD-denominierte Anleihen schneller erholen werden als jene im Euroraum. Auf der Aktienseite erwarten wir eine Erholung insbesondere in asiatischen Märkten und raten zu einer Übergewichtung der Region. Die USA bleibt gegenüber Europa in Sachen Zinszyklus und Geopolitik klar im Vorteil, was in den Bewertungen allerdings größtenteils bereits reflektiert ist. Dennoch sehen wir in den USA das insgesamt bessere Potenzial als in Europa.“

Andreas Hauser von der Vermögensverwaltung Habbel, Pohlig & Partner setzt auf einen ausgewogenen Mix: „In der regionalen Gewichtung empfehlen wir jeweils 30 Prozent USA und Europa ohne Deutschland. Deutschland selbst sollte 15 Prozent des Portfolios ausmachen, Japan zehn Prozent. China, Asien ohne Japan und China sowie Schwellenländer ohne China sollten mit jeweils fünf Prozent zum Portfolio beigemischt werden.“

Die Einschätzungen der wirtschaftlichen Entwicklung in Deutschland ist wenig euphorisch. Für viele Umfrageteilnehmer ist ihr Heimatmarkt das Sorgenkind Nr. 1. Hier sehen gut elf Prozent sogar eine Depression mit einem Minus von mehr als zwei Prozent. Zum Vergleich: Für die EU glauben das nur knapp neun Prozent, für die Welt insgesamt nur gut zwei Prozent. Die Hälfte aller Befragten erwartet für die Schwellenländer ohne China im nächsten Jahr einen Aufschwung mit einem Plus von mehr als zwei Prozent, knapp 30 Prozent sogar einen Boom mit mehr als drei Prozent Wirtschaftswachstum.

Spitzenreiter bei der Konjunktur-Einschätzung ist China: Gut 55 Prozent rechnen mit einem Plus von mehr als zwei Prozent, ein Viertel mit einem Plus von über drei Prozent. Allerdings: Auch wenn diese prognostizierten Wachstumsraten im globalen Gesamtbild gut aussehen, sind sie für chinesische Verhältnisse im Vergleich zu den Vorjahren eher gebremst.

Inflation und Leitzinsen gehören 2023 zu den größten Herausforderungen

Bei den weltweiten Herausforderungen sehen 68 Prozent der Befragten die weltweiten geopolitischen Spannungen als Hauptgefahr. Danach folgen Inflation und steigende Zinsen mit jeweils 55,3 Prozent, auf Platz drei die Energieknappheit mit 46,8 Prozent. Betrachtet man die Inflationsentwicklung liegt natürlich ein besonderes Augenmerk auf den Zinserhöhungen der Zentralbanken. Die Mehrheit der Experten rechnet 2023 mit weiteren Zinsschritten. Bei der EZB glauben rund 37 Prozent, dass die Zinsen im nächsten Jahr um weitere bis zu 75 Basispunkte angehoben werden. Genauso viele rechnen mit einer Erhöhung um zusätzliche 75 bis 100 Basispunkte. Immerhin ein gutes Fünftel erwartet sogar eine Erhöhung von mehr als 100 Basispunkten.

Dass die Fed in ihrem Zinszyklus weiter fortgeschritten ist, sehen alle Befragten gleichermaßen. Deutlich über die Hälfte (52,2 %) der Umfrageteilnehmer erwartet eine Anhebung um weitere bis zu 75 Basispunkte, aber nur gut 30 Prozent erwarten bis zu 100 zusätzliche Basispunkte. Interessanterweise rechnen immerhin 6,5 Prozent der Befragten 2023 mit einer Zinssenkung der Fed um bis zu 75 Basispunkte.

Übertroffen wird dieser Wert nur bei der Bank of Japan (BoJ). Hier rechnen 8,7 Prozent mit einer Zinssenkung um bis zu 75 Basispunkte. Allerdings ist hier das Bild am uneinheitlichsten: Gut zwei Drittel (67,4 %) der Befragten erwarten eine Zinserhöhung um bis zu 75 Basispunkte, knapp ein Fünftel (19,6 %) glaubt, dass die BoJ ihre Zinssätze 2023 unverändert lässt.*

Bei den Schätzungen der wichtigsten Aktienindizes spielt mit Sicherheit die Volatilität im Jahr 2022 eine große Rolle. Zwar glaubt keiner der Befragten, dass der Dax im neuen Jahr noch einmal unter 12.000 Punkte fällt, aber einen Rückgang auf 13.000 Zähler halten einzelne für möglich. Thomas Lange von Lange Assets & Consulting ist in seiner Einschätzung positiver: Er erwartet für Ende 2023 einen Dax-Stand von 17.500. Die große Mehrheit der Experten sieht Werte zwischen 14.500 und 16.000 Punkten.

Großes Vertrauen haben die Experten in den US-Aktienmarkt. Bewegte sich der S&P 500 im Jahr 2022 zwischen rund 3.650 und gut 4.600 Punkten, sieht fast keiner der Befragten den Index 2023 unter 4.000 Punkten. Beim Dow Jones herrscht ein vergleichbares Bild. Der Jahreshöchststand lag 2022 bei etwas unter 37.000 Punkten, jetzt liegt die Einschätzung für Ende 2023 bei 40.000 Punkten.

Auch aus Asien erwarten die Umfrageteilnehmer Rückenwind für Investoren: Die höchste Schätzung beim Nikkei 225 für Ende 2023 liegt bei 35.000, Boris Jurczyk vom Auretas Family Trust hält 31.000 Punkte für realistisch. Eher skeptisch ist Andreas Rachor von Prisma Investment; für ihn ist Ende 2023 bei 25.000 Punkten Schluss.

Weitere Antworten im Detail finden Sie hier:

Wird die EU Ihrer Meinung nach mit ihrer Taxonomie- und Offenlegungs-Verordnung, mit PAIs und EETs ihre Nachhaltigkeitsziele erreichen?

Die Antworten der Teilnehmer auf die Frage, ob die EU mit ihren Maßnahmen ihre geplanten Ziele erreicht, sind (weil ausschließlich mit Nein beantwortet) ernüchternd.

Die EU könne mit ihrem Aktionsplan bei den Anlegern kein Interesse für ESG wecken und steigern, meinen 57,5 Prozent der Befragte (42,5 % stimmten für Ja). Zudem wird es ihr nach Ansicht von 66 Prozent der Befragten nicht gelingen, massenhaft Kapitalströme in nachhaltige Fonds umzuleiten. Dass es die EU schafft, die Transformation hin zu einer CO2-armen Wirtschaft zu fördern, trauen ihr 53,2 Prozent nicht zu. Sehr kritisch urteilen die Teilnehmer über die Chancen der EU, Europa bis 2050 zum ersten klimaneutralen Kontinent zu machen. 85,1 Prozent beantworten die Frage mit Nein.

Es verwundert nicht, dass das Maßnahmenpaket als Ganzes schlecht wegkommt. Auf die Frage, wie sie die Regulierung der EU in Fragen der Nachhaltigkeit bewerten (auch hier waren Mehrfach-Nennungen möglich), antworten knapp vier Fünftel (78,7 %), dass die Regulierung für Privatanleger zu verwirrend ist. Knapp 60 Prozent halten sie gar für kontraproduktiv.

Wie wird sich 2023 Ihrer Ansicht nach der US-Dollar im Vergleich zum Euro entwickeln?

Kriege und Krisen geben der globalen Reservewährung Nummer eins in aller Regel Auftrieb. Entsprechend stark legte 2022 der US-Dollar gegenüber dem Euro (und anderen Währungen) zu. Das wird sich nach Ansicht der Umfrageteilnehmer 2023 nicht fortsetzen. Knapp 40 Prozent gaben an, dass der Greenback im Verhältnis zur Gemeinschaftswährung fallen wird, knapp 30 Prozent glauben, dass beide Währungen in der Parität bleiben, und nur ein gutes Viertel (27,7 %) geht davon aus, dass der US-Dollar weiter (moderat) steigt.

Welche Rolle werden Ihrer Einschätzung nach nachhaltige Investments 2023 für Privatanleger spielen?

Was die Frage nachhaltiger Investments betrifft, herrscht die Meinung vor, dass ihre Bedeutung 2023 weiter (wenn auch nicht stark) steigen wird: Gut 70 Prozent (71,7 %) der Befragten teilen diese Sichtweise. Für gut ein Fünftel der Teilnehmer (21,7 %) bleibt die Bedeutung nachhaltiger Investments für Privatanleger unverändert.

Diesen Beitrag teilen: