La Financière de l’Echiquier: Dividendenjäger aufgepasst

Trotz Rekorddividende der DAX-Unternehmen für 2016, ist Dividendenrendite in Frankreich und UK höher. Auch im Nebenwertesegment kann sich der Blick über den Tellerrand lohnen.

18.04.2017 | 11:27 Uhr

(Foto: Olivier de Berranger, Fondsmanager des Mischfonds Echiquier ARTY bei La Financière de l’Echiquier)

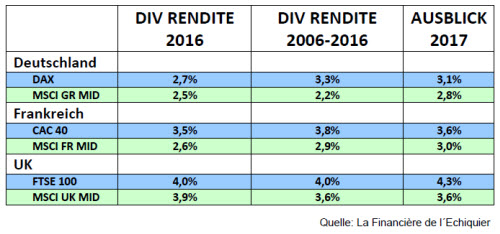

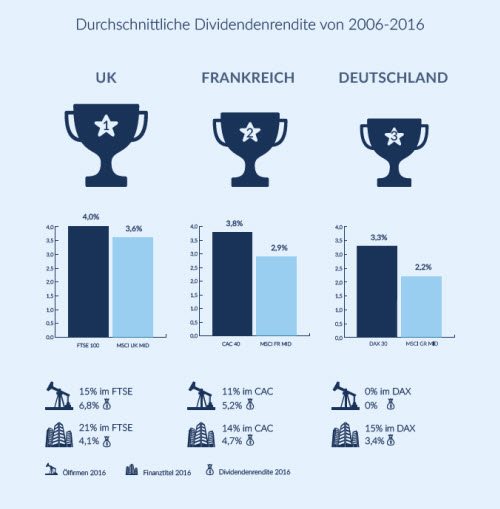

Die Zahlen der vergangenen zehn Jahre belegen: Zwischen 2006 und 2016 lag die durchschnittliche Dividendenrendite, also das Verhältnis von Dividende zu aktuellem Aktienkurs, im deutschen Leitindex DAX bei 3,3% und damit um 0,5 bzw. 0,7 Prozentpunkte niedriger als bei seinem französischen bzw. britischen Pendant CAC 40 und FTSE 100. Obwohl DAX-Konzerne für 2016 Dividenden in Rekordhöhe auszahlen, fällt die Abweichung in diesem Jahr sogar noch größer aus: Während die 30 größten deutschen Unternehmen im Durchschnitt eine Dividendenrendite von nur 2,7% erwirtschafteten, konnten die Unternehmen im CAC 40 und FTSE 100 durchschnittlich 3,5% bzw.4,0% Dividendenrendite erzielen.

Ölkonzerne und Finanzsektor machen den Unterschied

„Eine Hauptursache für die Unterschiede ist in der Zusammensetzung der jeweiligen Leitindizes zu finden. Sowohl im französischen CAC 40 als auch im FTSE 100 sind große Ölgesellschaften gelistet, die historisch betrachtet regelrechte Dividendenschwergewichte sind“, interpretiert Olivier de Berranger, Fondsmanager des ausgewogenen Mischfonds Echiquier ARTY, der eine aktive Dividendenstrategie verfolgt. Ende des vergangenen Jahres machten Total und Co. fast 11% des französischen Index aus und beglückten Anleger für 2016 mit einer Dividendenrendite von 5,2%. Im britischen Index kommen BP und Royal Dutch sogar auf mehr als 15% Gewichtung und sorgen für eine durchschnittliche Ausbeute von 6,8%. „Da Ölkonzerne aktuell mit Wachstumsproblemen zu kämpfen haben, müssen sie ihre Aktionäre mit hohen Dividenden halten“, erklärt de Berranger die Dividendenpolitik.

Deutlich interessanter ist aber der Finanzsektor, der traditionell in Europa ein wichtiger Dividendenzahler ist. Während Finanztitel rund 15% im DAX ausmachen und damit den zweitgrößten Sektor darstellen, fallen die Dividenden hier zurzeit eher moderat aus. „Der Finanzsektor in Frankreich dagegen ist in guter Verfassung und gibt dies auch an die Aktionäre zurück. Société General und BNP Paribas beispielsweise haben ihre Dividenden zuletzt deutlich erhöht“, so der Fondsmanager von La Financière de l´Echiquier. Die für 2016 geschätzte Dividendenrendite von Finanztiteln liegt im deutschen Leitindex bei rund 3,4% gegenüber 4,7% im CAC 40 und 4,1% im FTSE 100, wo der Sektor 21% des Index darstellt. Seit der Erholung in Europa steigern auch zyklische Werte wieder ihre Dividenden. „Hier sind besonders die Automobilhersteller aktuell sehr attraktiv. Die französischen Anbieter Renault und Peugot beispielsweise haben ihre Dividenden um 30 bis 35 Prozent erhöht“, sagt de Berranger.

Britische Nebenwerte mit deutlichem Unterschied, aber erhöhtem Währungsrisiko

Ein gesonderter Blick auf das Mid-Cap-Segment liefert ähnliche Ergebnisse. Vor allem mittelgroße Aktiengesellschaften aus Großbritannien weisen eine deutlich höhere Dividendenrendite auf als deutsche und französische Mid-Caps. Für das Jahr 2016 liegt die durchschnittliche Dividendenrendite im britischen MSCI UK MID mit 3,9% nahezu auf dem selben Niveau wie im FTSE 100 – die im französischen MSCI FR MID gelisteten Unternehmen kommen auf 2,6% und die deutschen Mid-Caps sogar nur auf 2,5%. „Allerdings sind wir bei britischen Mid Caps vorsichtig. Da häufig ein Großteil ihres Geschäfts auf dem Heimatmarkt umgesetzt wird, tragen Investoren ein größeres Währungsrisiko“, so de Berranger. Die Unterschiede erklären sich auch hier mit der strukturellen Zusammensetzung der Indizes. So sind Ende 2016 Finanztitel im MSCI UK MID mit 19% am stärksten vertreten und generieren im Schnitt eine Dividendenrendite von 4,6%. Im deutschen MSCI GR MID kommen Finanzinstitute auf einen Anteil von nur 11% und weisen eine durchschnittliche Dividendenrendite von nur 3,7% auf. Der Anteil zyklischer Konsumgüterhersteller liegt bei 26% der gelisteten Unternehmen im britischen MSCI UK MID, mit einer durchschnittlichen Dividendenrendite von 5,1%. Während dieser Sektor im deutschen MSCI GR MID mit nur 15% vertreten ist, punktet er dennoch mit einer Durchschnittsrendite von 4,7%. Mit 26% im französischen MSIC FR MID gewichtet, kommt die Branche aber hier nur auf eine durchschnittliche Dividendenrendite von 3,4%.

„Bei der Betrachtung der Dividendenrenditen sind Frankreich und Großbritannien deutlich attraktiver als Deutschland. Auch wenn das britische Pfund gerade stark unter Druck steht und die Märkte durch den anstehenden Brexit verunsichert sind, können britische Dividendentitel attraktiv sein – solange die Firmen solide aufgestellt und nicht zu stark vom Binnenmarkt abhängig sind“, stellt der ARTY- Fondsmanager abschließend fest. Für Dividendenjäger könnte sich der Blick über den Tellerrand also lohnen. Davon allein sollten sich Investoren aber nicht leiten lassen. Denn auch die höchste Dividende nützt nichts, wenn das Unternehmen keine Gewinne erwirtschaftet. Umfangreiche Fundamental- und Unternehmensanalysen sind die Basis für langfristig solide Investmententscheidungen. „Gibt es zusätzlich eine gute Dividendenrendite, dann ist es ein starker Investmentcase“, so de Berranger.

Diesen Beitrag teilen: